Este artículo ha sido escrito por Philipp E. Bärtschi, CIO en J. Safra Sarasin Sustainable AM

Mientras los inversores se centran en la estabilidad financiera, los bancos centrales están respondiendo con medidas de liquidez de emergencia, pero es probable que la Fed ponga fin pronto a su ciclo de subidas de tipos.

Perspectivas macroeconómicas

Marzo ha sido un mes agitado en los mercados financieros. Por primera vez en mucho tiempo, el temor de los inversores a la inflación pasó a un segundo plano. La razón fue la preocupación por la estabilidad, primero, de varios bancos regionales estadounidenses y, después, del banco más antiguo de Suiza, que se vio afectado por problemas de liquidez. Todo ello hizo que los riesgos para la estabilidad financiera pasaran al primer plano de la atención de los inversores con gran estruendo.

Los bancos centrales respondieron inmediatamente con amplias medidas de liquidez de emergencia y garantías para calmar a los mercados financieros y a los inversores y, contener el riesgo de que se extendiera una crisis de confianza en el sistema financiero.

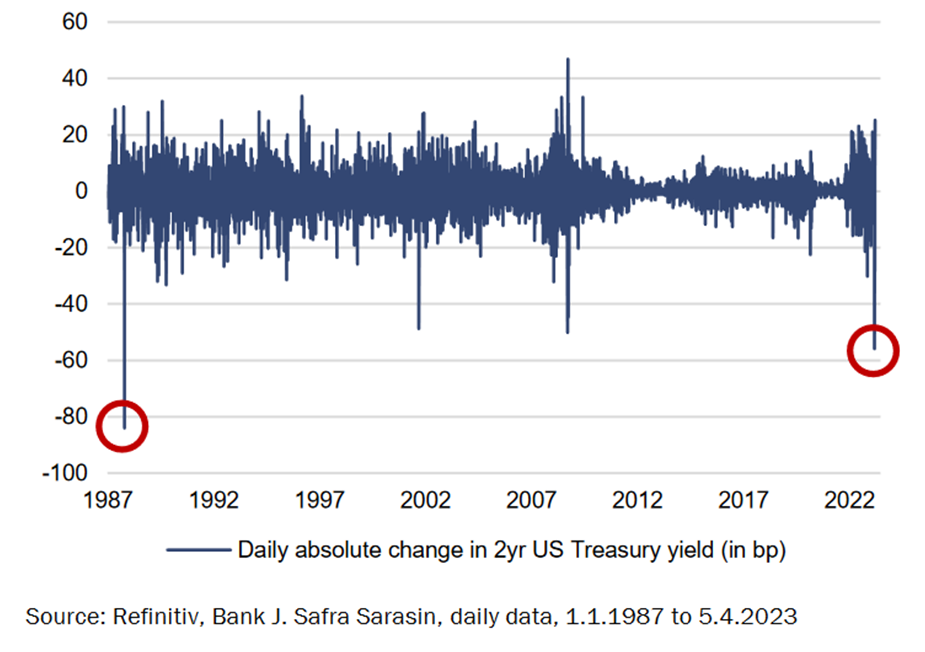

La consecuencia es que el dilema entre los riesgos de inflación y recesión al que antes se enfrentaban los bancos centrales se ha convertido ahora en una auténtica odisea entre garantizar la credibilidad de la inflación y la estabilidad financiera. Todo ello ha aumentado la incertidumbre sobre el curso futuro de la política monetaria y se ha traducido en movimientos erráticos de los tipos de interés. La variación del rendimiento de la deuda pública estadounidense a dos años en los días posteriores a la quiebra de los bancos regionales estadounidenses fue mayor que en ningún otro momento desde el crack bursátil de octubre de 1987.

Es probable que los acontecimientos de las últimas semanas lleven a los bancos a endurecer aún más sus ya estrictas normas de préstamo y a un aumento de los costes de financiación, lo que probablemente pesará sobre la inversión y la demanda de los consumidores. Así pues, se intensifican los indicios de que se aproxima una recesión.

La mayor subida de los tipos de interés desde 1987

Fomentando credibilidad mediante nuevas subidas de los tipos de interés

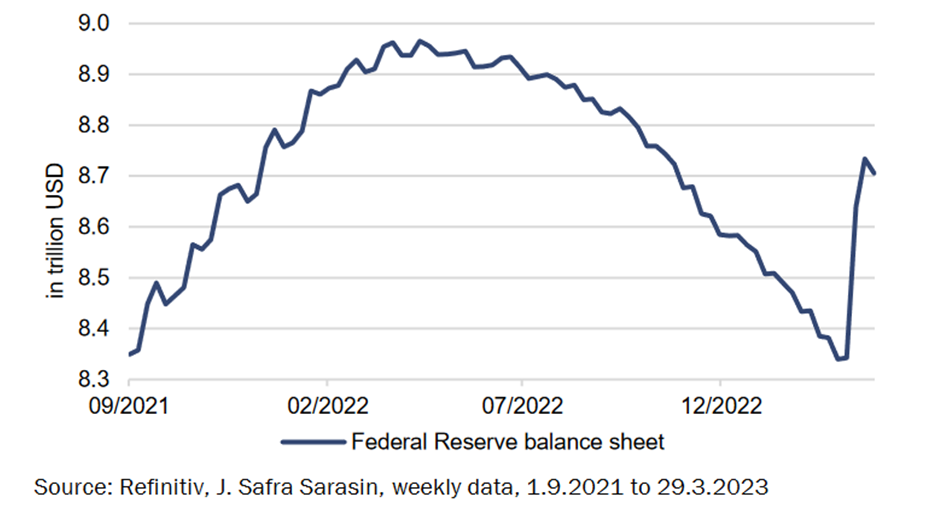

Los bancos centrales han continuado su ciclo de subidas de tipos a pesar de los últimos acontecimientos. Esto no significa que las autoridades monetarias no se los tomen en serio. Más bien pretenden seguir una estrategia dual, con amplias medidas de liquidez para estabilizar el sistema bancario, por un lado, y nuevas subidas de tipos de interés para reducir la demanda y, por tanto, la inflación, que sigue siendo demasiado alta, por otro. El alcance de estas medidas de liquidez puede apreciarse observando el balance de la Reserva Federal estadounidense, que ha aumentado en 400.000 millones de dólares en dos semanas. Esto corresponde aproximadamente a dos tercios del endurecimiento cuantitativo de los últimos doce meses.

La Reserva Federal proporciona abundante liquidez

En cuanto a la evaluación de la futura senda de los tipos de interés, existe actualmente una gran divergencia entre las valoraciones del mercado y las de la Reserva Federal. Mientras que las proyecciones de los tipos de interés de los miembros de la Fed, el llamado diagrama de puntos, indican una nueva subida de tipos, los contratos de tipos de interés prevén recortes de tipos antes de finales de año. En cualquier caso, es probable que los bonos de alta calidad sigan encontrando soporte en este entorno.

Se requiere un posicionamiento prudente

A pesar de los primeros indicios de daños colaterales en el sector bancario debidos a las fuertes y rápidas subidas de los tipos de interés por parte de los principales bancos centrales, el mercado de renta variable se ha mostrado bastante sólido. En general, las pérdidas han sido escasas hasta ahora. Las acciones europeas siguen cotizando por encima de los niveles de principios de año y la caída desde el máximo alcanzado a principios de marzo ha sido de alrededor del 8%, es decir, lejos de un mercado bajista. La situación es similar para la renta variable estadounidense. Sin embargo, la mayor probabilidad de una recesión en EE.UU. en los próximos 12 meses no es un entorno positivo para esta clase de activos. Es probable que los beneficios y los márgenes empresariales sigan bajo presión y que las valoraciones caigan ante una mayor aversión al riesgo. En este entorno, son preferibles los segmentos defensivos del mercado y las empresas con balances sólidos.

La incertidumbre sigue siendo elevada

Las recientes turbulencias deberían remitir gradualmente gracias a las amplias medidas adoptadas por los principales bancos centrales. Consideramos poco probable que las quiebras bancarias se extiendan a todo el sector financiero y desemboquen en el desarrollo de una crisis sistémica. Los bancos estadounidenses y europeos tienen balances y ratios de cobertura de liquidez mucho más sólidos que en la época de la crisis financiera mundial. Sin embargo, la incertidumbre sobre una recuperación sostenible de la confianza en el sistema bancario es elevada. Por ello, los inversores seguirán de cerca la evolución del sector.

Los mercados de renta variable se han mostrado muy resistentes a nivel de índices tras fluctuaciones de precios temporalmente pronunciadas. Demasiado resistentes, podríamos decir, ya que la recesión que creemos probable no se ha descontado totalmente. Por lo tanto, mantenemos nuestra infraponderación táctica en renta variable de los mercados desarrollados y hemos aumentado nuestra infraponderación a la luz de los últimos acontecimientos. Dentro de esta clase de activos, mantenemos una posición defensiva. La sobreponderación en renta variable de los mercados emergentes se mantiene sin cambios, ya que la recuperación económica en Asia oriental continúa e incluso ha sorprendido al alza recientemente.

Hemos aumentado ligeramente nuestra asignación a la renta fija y mantenemos nuestra fuerte sobreponderación en bonos de alta calidad. En este segmento, nos gustan especialmente los bonos ligados a la inflación. Si los bancos centrales tienen que cambiar su enfoque de la lucha contra la inflación a la estabilidad financiera e incluso recortar sus tipos de interés oficiales, que es lo que el mercado de tipos de interés está suponiendo actualmente, el riesgo de que suban las tasas de inflación también aumentará. Los bonos ligados a la inflación ofrecen una protección eficaz contra tal escenario. En el segmento de high yield, el reciente aumento de los diferenciales de crédito ha mejorado su perfil de riesgo/rentabilidad, pero es probable que este movimiento continúe en los próximos meses. Los riesgos de refinanciación debidos al endurecimiento de las condiciones crediticias en un entorno recesivo llaman cada vez más la atención de los inversores, especialmente en este segmento. Por lo tanto, seguimos infraponderados.

El mantenimiento de la sobreponderación en materias primas y oro favorece la diversificación de la cartera. El metal precioso amarillo, en particular, ha contribuido positivamente a la rentabilidad de la cartera en un entorno de riesgos recientemente crecientes en el sector financiero. En cuanto a las inversiones alternativas, mantenemos una posición neutral con preferencia por los bonos de catástrofes, cuyo rendimiento no está correlacionado con el ciclo económico y, por tanto, tampoco con el rendimiento de las clases de activos tradicionales.

La información contenida en este documento se proporciona únicamente con fines informativos y no constituye en modo alguno una oferta o invitación a invertir, ni un asesoramiento de inversión, ni una recomendación sobre ninguna inversión específica. La información, las opiniones y las cifras se consideran fundadas o precisas. La información no tiene valor contractual, está sujeta a cambios y puede diferir de las opiniones de otros profesionales de la inversión.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico Semanal: ¿Ha terminado la caída correctiva del Dólar?

El EUR/USD subió hacia 1.0600, pero el interés de venta aún sigue guiando al par. Los difrentes datos sobre el empleo en Estados Unidos serán el centro de atención antes de la publicación del NFP de noviembre.

GBP/USD Semanal: La Libra se recupera, pero aún no está fuera de peligro

La Libra rompió una tendencia bajista de dos semanas y logró una recuperación frente al Dólar, llevando al GBP/USD de vuelta al umbral de 1.2700.

Pronóstico del USD/JPY: La caída por debajo de 150.00 favorece a los bajistas

El Yen se fortalece en todos los ámbitos ya que un IPC más fuerte en Tokio aumenta las apuestas de una subida de tasas del BoJ.

La Fed duda, el Dólar no cede

El Dólar mantiene un marcado dominio en todos los frentes, con el Euro apuntando a sus mínimos de dos años que tocó la semana pasada en 1.0330.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.