Este artículo ha sido escrito por James Lowe, director de ventas de activos privados y fondos de inversión de Schroders

Los gestores de patrimonios están destinando más capital de sus clientes a activos privados. Analizamos las razones por las que muchos lo están haciendo, y concretamente por qué lo hacen ahora.

Desde hace tiempo, los gestores de patrimonios de clientes privados disponen de argumentos sólidos para asignar capital a activos privados. Por ejemplo, en 2021, cuatro de cada cinco gestores de patrimonios del Reino Unido habían invertido una parte del dinero de sus clientes en activos privados1.

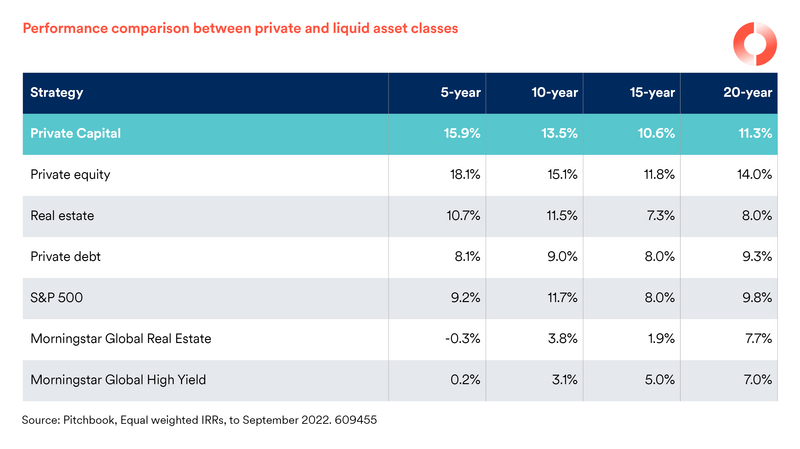

Estas asignaciones suelen hacerse en busca de una mayor rentabilidad y diversificación, argumentos que los datos históricos siguen respaldando. Pero otros factores, como la aparición de nuevos vehículos de inversión en activos privados y la disminución del número de empresas que cotizan en bolsa, también están impulsando la tendencia.

Los inversores también están observando cómo cambia el panorama de la inversión y evaluando la resistencia de las carteras a un entorno muy cambiante. De los grandes temas que se están desarrollando -como la inteligencia artificial y la transición hacia las energías renovables-, muchos requieren el respaldo del capital privado.

¿Hasta qué punto son sólidos los argumentos de rentabilidad y diversificación?

La rentabilidad histórica de numerosas clases de activos privados se compara favorablemente con la de inversiones líquidas, como la renta variable y la renta fija tradicionales, en horizontes de inversión más largos.

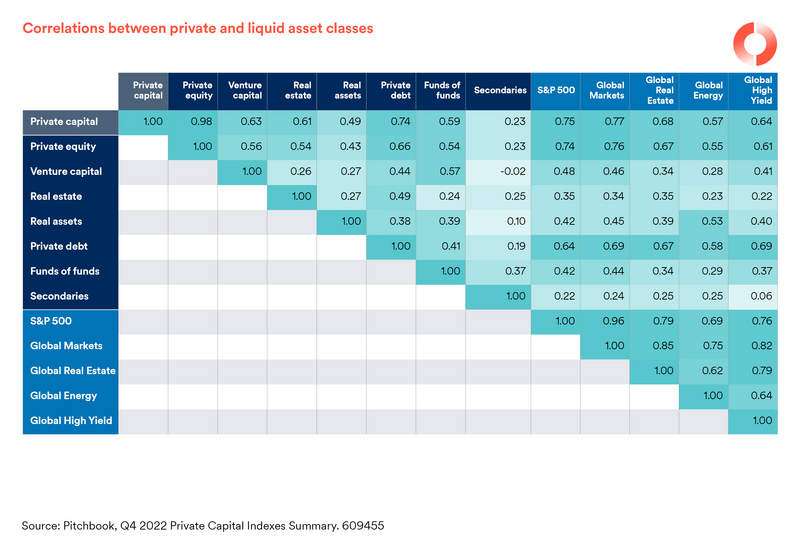

Los mercados privados también tienen un historial de comportamiento diferente al de los mercados líquidos.

Medir cómo se mueven las distintas inversiones entre sí -la correlación- es crucial para crear una diversificación significativa. Una vez más, los datos indican que los activos privados pueden contribuir a la diversificación de las carteras.

¿Qué significan las cifras?

Una correlación de 1,0 (técnicamente, el "coeficiente de correlación") significa que dos activos se mueven exactamente igual. Los números más pequeños indican una correlación más baja.

James Ellison, responsable de Data Insights de Activos Privados en Schroders Capital, explica:

"Las inversiones en mercados privados ofrecen una forma atractiva de diversificar una cartera. La correlación entre las clases de activos privados y los mercados públicos es menor, como muestra la tabla. Esto les permite ofrecer ventajas de diversificación al moverse con independencia de los mercados públicos. Además de comportarse de forma diferente a los mercados públicos, tienden a comportarse de forma diferente entre sí; unas carteras de activos privados bien equilibradas pueden ayudar a mitigar el riesgo. Además, la propia estrategia de inversión puede crear una mayor diversificación, como invertir en el tramo medio-bajo del Private Equity (capital privado)".

Los nuevos vehículos de inversión ofrecen a los gestores de patrimonios y a sus clientes una exposición a los activos privados de tipo institucional

Lo anterior explica los atractivos conocidos de los activos privados tanto para los asesores como para sus clientes.

Pero, ¿qué hay del "por qué ahora"? ¿Qué ha cambiado?

Incluso para los que ya tienen asignaciones a mercados privados, la proporción global de la cartera sigue siendo baja. Según la Investment Association, las inversiones en mercados privados representaban una media del 5% de los activos gestionados por los gestores de patrimonios del Reino Unido en 20212 . En comparación, nuestro propio análisis indica que los inversores institucionales habían asignado el 14% de su cartera a activos privados ese mismo año3.

Esta discrepancia se debe en parte a que los inversores institucionales han tenido acceso a una gama mucho más amplia de soluciones, estructuras y gestores de activos privados. En cambio, las opciones para los inversores particulares, asesorados o no, han sido limitadas.

Los mercados públicos ofrecen cada vez menos oportunidades de acceder a inversiones de crecimiento

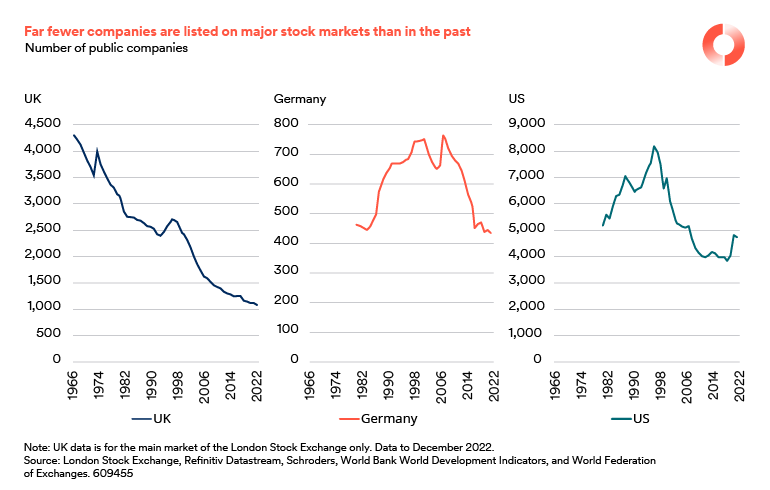

Mientras que el acceso a los mercados privados ha mejorado, las opciones en los mercados públicos han seguido reduciéndose.

El número de empresas que cotizan en bolsa lleva años disminuyendo en los principales mercados de todo el mundo.

En 1996 había más de 2.700 empresas en el mercado principal de la Bolsa de Londres. A finales de 2022 se habían reducido a 1.100, un 60%. El número de empresas que cotizan en el Reino Unido ha caído casi un 75% desde los años sesenta. Alemania ha perdido más del 40% de sus empresas públicas desde 2007 y Estados Unidos ha experimentado una caída del 40% desde 1996.

Uno de los efectos más sorprendentes de este declive es que el mercado de valores ofrece ahora exposición a una proporción cada vez menor del universo empresarial. Los ahorradores ordinarios se ven privados en gran medida de la oportunidad de invertir directamente en el resto.

Los inversores que se centran únicamente en el mercado bursátil se están perdiendo una parte importante y creciente de la economía mundial. Siempre que puedan, los inversores tendrán que explorar opciones de activos privados para captar el creciente universo invertible privado.

1 Fuente: The Investment Association, Weaving private assets into wealth portfolios: Estructuras en evolución para satisfacer necesidades en evolución

2 Fuente: Schroders, Estudio Schroders sobre Inversores Institucionales 2022

3 Ibid

Las opiniones expresadas aquí no representan necesariamente las opiniones declaradas o reflejadas en las Comunicaciones, Estrategias o Fondos de Schroders. Este documento tiene fines informativos exclusivamente y no se considera material promocional de ningún tipo. La información aquí contenida no se entiende como oferta o solicitud de compra o venta de ningún valor o instrumento afín en este documento. No se debe depositar su confianza en las opiniones e información recogidas en el documento a la hora de tomar decisiones de inversión y/o estratégicas. La información aquí contenida se considera fiable, pero Schroders no garantiza su integridad ni su exactitud. La rentabilidad registrada en el pasado no es un indicador fiable de los resultados futuros. El precio de las acciones y los ingresos derivados de las mismas pueden tanto subir como bajar y los inversores pueden no recuperar el importe original invertido. Las previsiones están sujetas a un alto nivel de incertidumbre sobre los factores económicos y de mercado futuros que pueden afectar a los resultados futuros reales. Las previsiones se ofrecen con fines informativos a fecha de hoy. Nuestros supuestos pueden variar sustancialmente en función de los cambios que puedan producirse en los supuestos subyacentes, por ejemplo, a medida que cambien las condiciones económicas y del mercado. No asumimos ninguna obligación de informarle de las actualizaciones o cambios en estos datos conforme cambien los supuestos, las condiciones económicas y del mercado, los modelos u otros aspectos. Publicado por Schroder Investment Management (Europe) S.A., Sucursal en España, c/ Pinar 7 – 4ª planta.28006 Madrid – España.

Contenido recomendado

Alarma global: ¿Beneficio para el oro?

Cuando a mediados de la sesión americana del miércoles llegó la noticia de que Ucrania había atacado a Rusia con misiles de producción europeo, cundió la alarma en los mercados. El Oro, que venía insinuando una recuperación, estalló al alza.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.

El Peso chileno alcanza mínimos de cuatro días

El Dólar sube un 0.50% en el días frente al Peso chileno, llegando a máximos de cuatro días.

Pronóstico Semanal del Bitcoin: Se espera que el rally continúe mientras el BTC se acerca a los 100.000 dólares

El Bitcoin continuó su repunte esta semana y subió hasta tocar la marca de los 100K el viernes. Los ETFs del Bitcoin al contado vieron una entrada total de 2.84 mil millones de dólares hasta el jueves, mientras que también se lanzó la operación de opciones del ETF.

EUR/USD cae ya que la disminución del PMI de la Eurozona impulsa las apuestas de un recorte de tasas significativo del BCE

El EUR/USD recupera algunas de las pérdidas intradía después de registrar un nuevo mínimo de casi dos años cerca de 1.0330 en las horas de negociación europeas del viernes. Aún así, la perspectiva del principal par de divisas es vulnerable.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes