Este artículo ha sido escrito por Javier Lorenzo, gestor de fondos

La idea de este artículo es conocer las principales clases de activos que existen para proteger nuestra cartera y entender la importancia de una correcta diversificación a través de sistemas de asignación táctica que nos serán útiles para evitar “sustos” como los vividos en 2022 para las carteras tradicionales RV-RF.

Si algo nos enseñó el año 2022 en los mercados financieros es que las correlaciones entre activos no son estáticas y que esa descorrelación que se daba por hecho en la industria entre renta variable y renta fija no siempre tiene porque ser así.

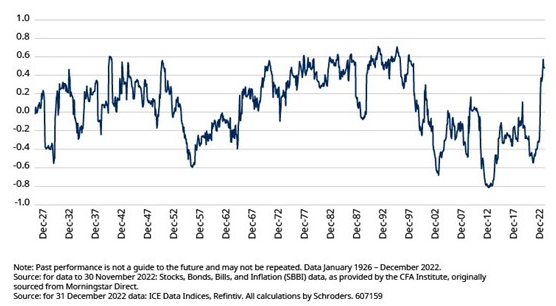

Realmente, sólo era necesario echar un vistazo a la historia para saber que esto no siempre ha sido así pero claro, hacía 30 años o más que no teníamos una correlación tan alta entre renta variable y renta fija como podemos ver en la imagen siguiente y, además, este año 2022 esta correlación se ha dado con caídas importantes de ambas clases de activos por lo que ha sido un quebradero de cabeza para muchos inversores.

Título del gráfico: Correlación acciones y bonos en períodos de 24 meses

Pie de gráfico: En este gráfico podemos observar la correlación histórica entre acciones y bonos en los últimos casi 100 años.

Fuente: Schroders

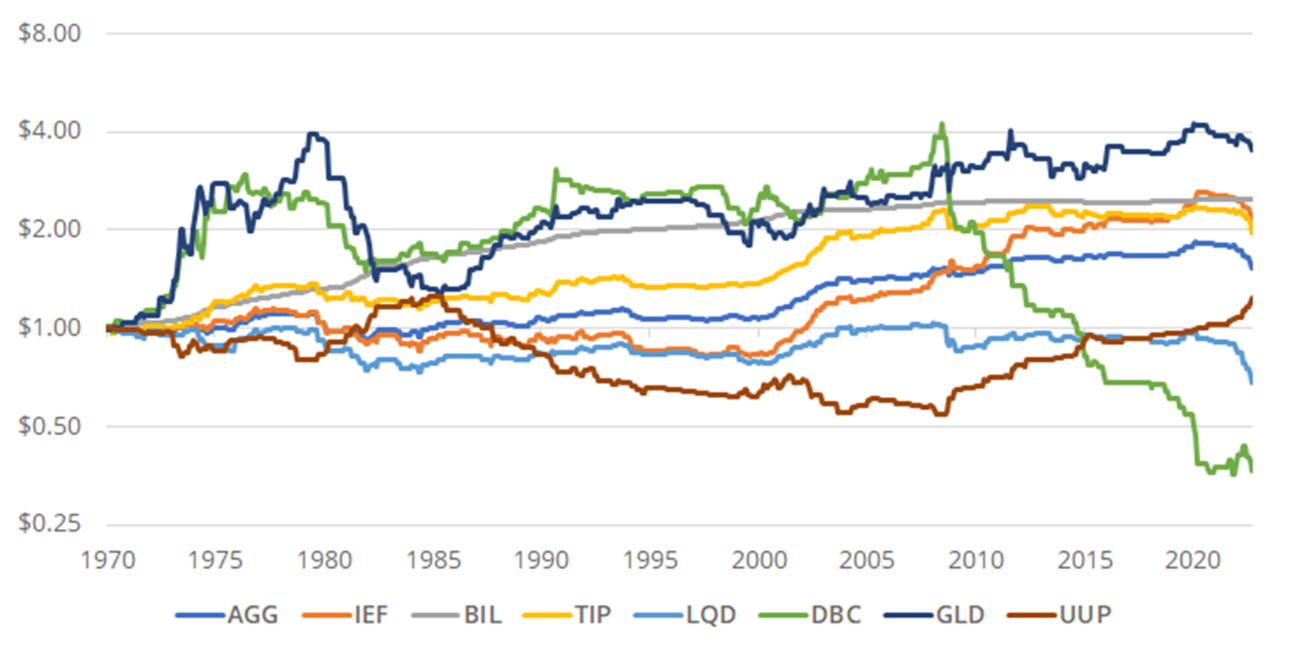

En primer lugar, analizamos el rendimiento de las principales clases de activos defensivos en todos los meses desde 1970, cuando el S&P 500 tuvo rendimiento bajista durante un mes natural.

Hemos utilizado el S&P 500 como nuestro proxy para "el mercado", pero esperamos que estos resultados se mantengan en gran medida para otros importantes activos de riesgo u otros índices de RV.

Título del gráfico: Rendimiento de activos defensivos en los meses que el S&P500 ha caído.

Fuente: Allocate smartly

Pie de gráfico: analizamos el rendimiento de las principales clases de activos defensivos en todos los meses desde 1970, cuando el S&P 500 tuvo rendimiento bajista durante un mes natural.

Las clases de activos que se muestran son:

-

AGG: bonos estadounidenses agregados

-

IEF: bonos del Tesoro de EE. UU. a mediano plazo

-

BIL: bonos del Tesoro de EE. UU. a corto plazo

-

TIPS: bonos del Tesoro de EE. UU. ligados a la inflación

-

LQD: bonos corporativos de EE. UU.

-

DBC: materias primas diversificadas

-

GLD: Oro

-

UUP: índice del dólar estadounidense

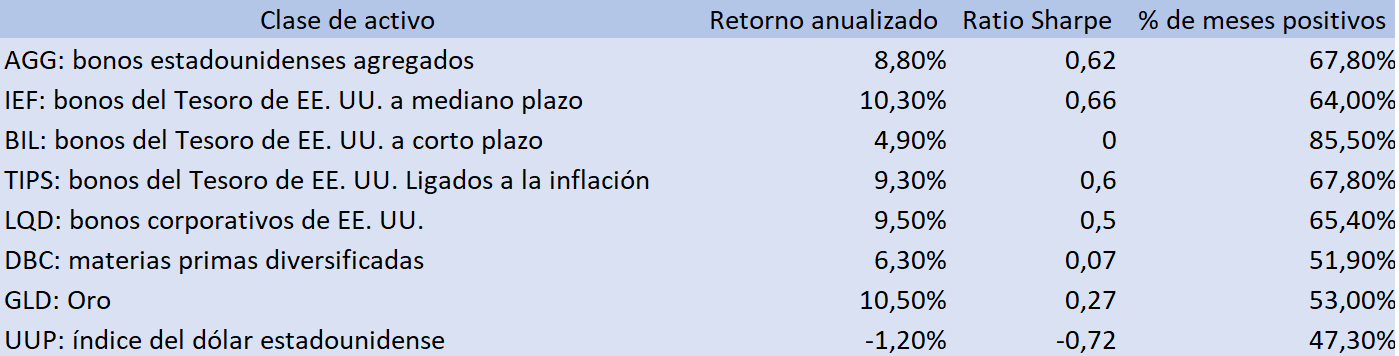

Título tabla: Rendimiento de activos defensivos en los meses que el S&P500 ha caído

Pie de gráfico: Vemos cómo se han comportado las clases de activos comentadas en meses en los que el S&P500 ha tenido rendimiento negativo desde 1970 hasta 2022.

Fuente: Elaboración propia con datos de Allocate smartly

La conclusión clave es que solo una clase de activo, el oro (GLD), superó a los bonos del Tesoro estadounidense a corto plazo (BIL) durante el periodo de más de 50 años y también tuvo pérdidas importantes por el camino por lo que no fue un gran protector de cartera tampoco.

Todas las clases de activos defensivos fallaron en su misión de diversificar y proteger nuestra cartera en alguno o varios de los momentos de estos más de 50 años.

Comportamiento de los bonos cuando el mercado de valores ha caído

A continuación, nos hemos centrado solo en el rendimiento de la clase de activos de bonos en los meses en que cayó el S&P 500.

-

El rendimiento de los bonos del Tesoro de EE. UU. de mayor duración (AGG, IEF y TIP) fue mediocre hasta aproximadamente el cambio de siglo. Después de ese punto, los rendimientos fueron más consistentemente positivos. Hasta el pico de tipos 2022 cuando todos sufrieron una fuerte caída.

-

Esto difiere del rendimiento de los bonos del Tesoro de EE. UU. a muy corto plazo (BIL). BIL se ve menos afectado por los cambios a corto plazo en las tasas de interés o el mercado de valores. Los rendimientos de BIL han caído con el tiempo al igual que los rendimientos de los cupones, pero nunca habrían experimentado una reducción significativa.

-

Los bonos corporativos de EE. UU. han sido la clase de activos de bonos con peor rendimiento durante la caída de los mercados bursátiles. Eso no debería ser una sorpresa, ya que los bonos corporativos tienden a tener una fuerte correlación positiva con los rendimientos de las acciones.

Oro y materias primas cuando el mercado de valores ha caído

A continuación, nos hemos centrado en el rendimiento del oro (GLD) y las materias primas diversificadas (DBC) en los meses en que cayó el S&P 500.

Como se mencionó anteriormente, el oro es la única clase de activo defensivo importante que ha superado a los bonos del Tesoro estadounidense a corto plazo durante los últimos 50 años cuando el mercado ha caído. Sin embargo, en el camino, el oro habría atravesado algunos momentos muy difíciles, incluida una caída del -67% a mediados de la década de 1980, de la que habría tardado unos 34 años en recuperarse.

Las materias primas diversificadas (DBC) habrían sido un mejor diversificador hasta 2008 pero desde ese momento, DBC ha actuado esencialmente como un activo de riesgo, cayendo constantemente en los meses en que cayó el mercado de valores.

En resumen, tanto el oro como las materias primas han brindado oportunidades de diversificación en varios momentos de la historia, pero ambos también han conllevado un riesgo significativo que debe gestionarse.

Dólar estadounidense cuando el mercado de valores ha caído

A continuación, nos hemos centrado solo en el índice del dólar estadounidense (UUP) en los meses en que cayó el S&P 500.

El hecho de que el índice dólar lo haya hecho muy bien en 2022 y el hecho de que lo haya hecho bien como protector de cartera desde 2008 en adelante hace que mucha gente hable del dólar como un gran protector y de nuevo caigamos en afirmar rotundamente que el dólar es un gran diversificador.

...

...

...

Toda información publicada en TRADERS’ es únicamente para fines educativos. No pretende recomendar, promocionar o de cualquier manera sugerir la eficacia de cualquier sistema, estrategia o enfoque de trading. Se recomienda a los traders que realicen sus propias investigaciones, desarrollo y comprobaciones para determinar la validez de un concepto para el trading. El trading y la inversión conllevan un alto nivel de riesgo. Cualquier persona con la intención de operar en los mercados financieros debe entender y aceptar estos riesgos. El rendimiento obtenido en el pasado no es garantía de los resultados futuros.

Contenido recomendado

Alarma global: ¿Beneficio para el oro?

Cuando a mediados de la sesión americana del miércoles llegó la noticia de que Ucrania había atacado a Rusia con misiles de producción europeo, cundió la alarma en los mercados. El Oro, que venía insinuando una recuperación, estalló al alza.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.

El Peso chileno alcanza mínimos de cuatro días

El Dólar sube un 0.50% en el días frente al Peso chileno, llegando a máximos de cuatro días.

Pronóstico Semanal del Bitcoin: Se espera que el rally continúe mientras el BTC se acerca a los 100.000 dólares

El Bitcoin continuó su repunte esta semana y subió hasta tocar la marca de los 100K el viernes. Los ETFs del Bitcoin al contado vieron una entrada total de 2.84 mil millones de dólares hasta el jueves, mientras que también se lanzó la operación de opciones del ETF.

EUR/USD cae ya que la disminución del PMI de la Eurozona impulsa las apuestas de un recorte de tasas significativo del BCE

El EUR/USD recupera algunas de las pérdidas intradía después de registrar un nuevo mínimo de casi dos años cerca de 1.0330 en las horas de negociación europeas del viernes. Aún así, la perspectiva del principal par de divisas es vulnerable.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes