Este artículo ha sido escrito por Flavio Carpenzano, Investment Director, Capital Group

El año pasado los inversores obtuvieron resultados positivos de los bonos corporativos con grado de inversión. Este buen comportamiento se logró a pesar de que esta clase de activos se enfrentó durante gran parte del año a los efectos negativos del aumento de los rendimientos de la deuda pública. Esto se debió a que los bancos centrales siguieron subiendo los tipos y retirando liquidez/estímulo a través del endurecimiento cuantitativo. Dado que la inflación permaneció elevada, la tendencia durante gran parte del año fue que los tipos de interés siguiesen altos durante más tiempo. Este discurso cambió en el último trimestre, especialmente en EE.UU., ya que las expectativas de que la Reserva Federal (Fed) bajara los tipos en 2024 impulsaron la mayor subida de los bonos del Tesoro estadounidense a 10 años desde la crisis financiera mundial de 2008. La mayor parte del estrechamiento de los diferenciales para los bonos con grado de inversión a 2023 se produjo durante este periodo.

Como resultado del repunte, los diferenciales de crédito mundiales están actualmente ligeramente por debajo de sus medias históricas. Sin embargo, hay cierta variación regional, ya que en Europa y Asia las valoraciones son potencialmente más atractivas. Además, uno de los efectos de la subida de tipos y de la retirada de liquidez/estímulo por parte de los bancos centrales ha sido el aumento de la dispersión entre emisiones individuales y sectores. Para los gestores activos con amplias capacidades de análisis, esto ofrece oportunidades de inversión potencialmente atractivas.

Uno de los sectores más rezagados durante el pasado año ha sido el bancario, que, a pesar de presentar unos fundamentales sólidos, sigue ofreciendo una prima de diferencial con respecto al mercado de grado de inversión en general. Esta prima refleja la incertidumbre resultante de la minicrisis bancaria de la primavera de 2023, así como los elevados niveles de emisión dentro del sector. Esta dinámica de los diferenciales es inusual. Normalmente, los spreads de crédito para el sector están en línea con el mercado en general, y los de los grandes bancos estadounidenses suelen estar un poco más ajustados.

A comienzos de 2024, el crédito con grado de inversión sigue siendo atractivo. Los fundamentales siguen mostrando que las empresas con calificación de grado de inversión gozan de buena salud, con una cobertura de intereses todavía elevada y un riesgo de refinanciación bajo. A pesar del fuerte repunte registrado en el cuarto trimestre de 2023, los rendimientos siguen siendo elevados en comparación con los niveles de gran parte de la década pasada, y aunque se han estrechado, la dispersión tanto a nivel de sector como de emisor sigue ofreciendo oportunidades idiosincrásicas a los inversores activos. Sin embargo, la ventana de oportunidades puede ser limitada, ya que los niveles de renta disponibles están a punto de caer a medida que las expectativas del mercado en torno a una relajación de la política cobran impulso.

Evite quedarse atrapado en el efectivo

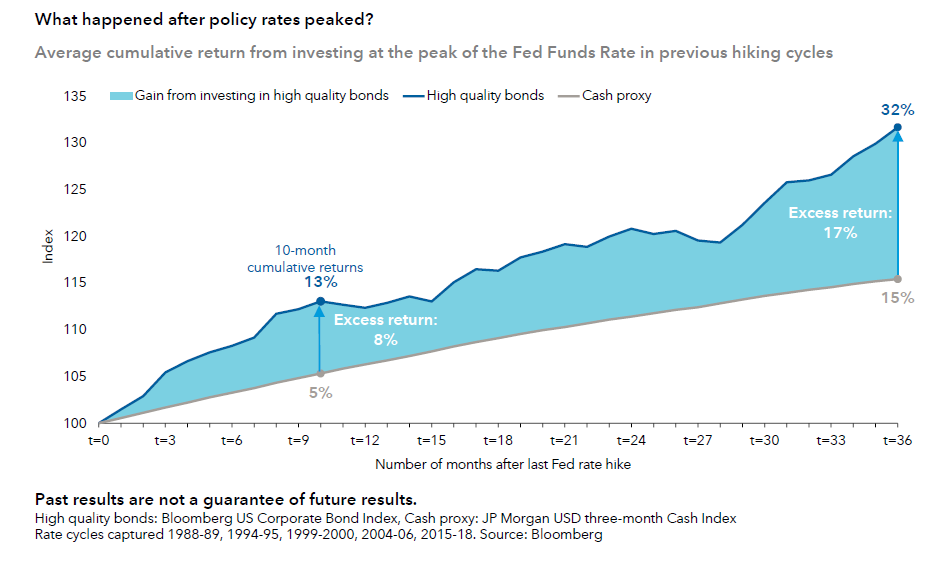

Es probable que esta reducción de los ingresos se experimente con mayor rapidez en el efectivo y en los instrumentos similares. El análisis de anteriores ciclos de tipos muestra que los rendimientos de estos instrumentos tienden a decaer muy rápidamente tras la última subida de los tipos de interés. Esto se debe a que los bancos centrales suelen intervenir con bajadas de tipos para amortiguar cualquier desaceleración de la economía que pueda derivarse del endurecimiento de las políticas. En consecuencia, los inversores en instrumentos similares al efectivo han visto disminuir rápidamente los rendimientos en esta fase del ciclo.

En el caso de los inversores en renta fija, las características intrínsecas del activo -especialmente los bonos con cupón fijo y vencimiento a más largo plazo- implican que el actual nivel relativamente alto de ingresos puede mantenerse durante más tiempo. Además, a medida que caen los rendimientos, los bonos también pueden beneficiarse de ganancias de precio debido a su sensibilidad a las variaciones de los tipos de interés. Ambos factores podrían ayudar a compensar la volatilidad de los precios.

Al ofrecer una combinación de duración e ingresos de alta calidad, los bonos corporativos con grado de inversión pueden estar bien posicionados para aprovechar esta oportunidad.

Toda la información a 31 de diciembre de 2023 y atribuida a Capital Group, salvo que se indique lo contrario.

La información contenida en este sitio web es de carácter general únicamente y no tiene en cuenta sus objetivos, situación financiera o necesidades. Asegúrese de leer la Guía de servicios financieros (FSG), la Declaración de divulgación del producto (PDS) y los Términos y condiciones que se pueden obtener en nuestro sitio web https://www.aetoscg.com.au, y comprender completamente los riesgos involucrados antes decidiendo adquirir cualquiera de los productos financieros enumerados en este sitio web.

AETOS Capital Group Pty Ltd está registrada en Australia (ACN 125 113 117; AFSL No. 313016) desde 2007 y es una subsidiaria de propiedad total de AETOS Capital Group Holdings Ltd, que lleva a cabo un negocio de servicios financieros en Australia, se limita a proporcionar los servicios financieros cubiertos por la licencia de servicios financieros de Australia.

El margen comercial FX y CFD conlleva un alto nivel de riesgo y puede no ser Apto para todos los inversores. Se recomienda encarecidamente buscar asesoramiento financiero independiente antes de tomar cualquier decisión de inversión.

Este comentario es propiedad de AETOS, y la copia, reproducción, redistribución y / o publicación de este material para cualquier propósito, en todo o en parte, sin se prohíbe el consentimiento previo por escrito de AETOS.

Contenido recomendado

Alarma global: ¿Beneficio para el oro?

Cuando a mediados de la sesión americana del miércoles llegó la noticia de que Ucrania había atacado a Rusia con misiles de producción europeo, cundió la alarma en los mercados. El Oro, que venía insinuando una recuperación, estalló al alza.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.

El Peso chileno alcanza mínimos de cuatro días

El Dólar sube un 0.50% en el días frente al Peso chileno, llegando a máximos de cuatro días.

Pronóstico Semanal del Bitcoin: Se espera que el rally continúe mientras el BTC se acerca a los 100.000 dólares

El Bitcoin continuó su repunte esta semana y subió hasta tocar la marca de los 100K el viernes. Los ETFs del Bitcoin al contado vieron una entrada total de 2.84 mil millones de dólares hasta el jueves, mientras que también se lanzó la operación de opciones del ETF.

EUR/USD cae ya que la disminución del PMI de la Eurozona impulsa las apuestas de un recorte de tasas significativo del BCE

El EUR/USD recupera algunas de las pérdidas intradía después de registrar un nuevo mínimo de casi dos años cerca de 1.0330 en las horas de negociación europeas del viernes. Aún así, la perspectiva del principal par de divisas es vulnerable.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes