Los resultados de la segunda vuelta de las elecciones legislativas francesas han supuesto una gran sorpresa política. Ahora, se abren tres escenarios posibles para un nuevo Gobierno:

- Un Gobierno minoritario liderado por el NFP, que logre muy pocos hitos de su propia agenda, pero que encuentre un terreno común con la RN en la reducción del coste de la vida. Potencialmente también la reversión de algunas de las reformas del presidente Macron sobre la edad de jubilación.

- Gobierno tecnocrático, en funciones hasta las próximas elecciones de 2027. No logra casi ningún cambio en la política, aparte de la renovación anual de la ley de finanzas.

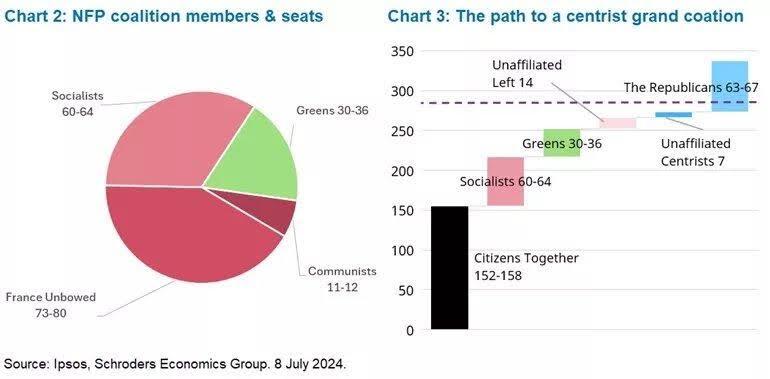

- Una fragmentación del NFP que desemboque en una gran coalición centrista. Siendo realistas, es poco probable que el ENS trabaje con el NFP en su formación actual. Si el ENS logra convencer al Partido Socialista y a los Verdes para que se separen y se unan a una alianza centrista, podría gobernar como un Gobierno minoritario más amplio. Por sí solos, estos grupos seguirían sin alcanzar la mayoría absoluta, pero la inclusión de los republicanos ofrece un estrecho camino hacia una gran coalición con mayoría.

Los escenarios están ordenados de mayor a menor probabilidad, pero incluso el tercer escenario de una gran coalición es realista.

En los tres casos se produciría un desvío presupuestario, en un momento en el que Francia registra un elevado déficit público, previsto en el 5,1% del PIB para este año, según el Programa de Estabilidad del Gobierno. Los planes declarados del programa son que el déficit caiga al 4,1% en 2025 y al 3% del PIB en 2027, pero parece improbable que estos objetivos se cumplan dado el actual panorama político y la reacción contra la austeridad.

Suponiendo que los mercados de deuda pública se mantengan estables, el gasto adicional neto sería reflacionario para la economía y beneficioso para las empresas. Sin embargo, a los inversores les preocupa que un Gobierno anticapitalista de izquierdas pueda poner trabas a algunas de las grandes empresas francesas. Esto sería menos preocupante con una coalición centrista.

A corto plazo, la incertidumbre política seguirá siendo elevada, pero un Parlamento sin mayoría debería limitar las ambiciones de las políticas más radicales. Para el resto de Europa, una Francia debilitada limitará los avances en reformas clave, sobre todo tras las elecciones al Parlamento Europeo.

Además, un Gobierno francés menos austero podría socavar el Procedimiento de Déficit Excesivo de la UE, dando alas a otros Gobiernos para incumplir también las normas fiscales del bloque. Esto aumenta la probabilidad de una mayor volatilidad en los mercados, y llevado al extremo, una nueva crisis de deuda soberana. La Comisión Europea (CE) y el Banco Central Europeo (BCE) tendrán que actuar con firmeza para evitarlo".

¿Cuáles son las implicaciones para los mercados de renta fija?

Los resultados electorales del domingo no aportaron la claridad que esperábamos. La continua incertidumbre en torno a la formación de gobierno significa que sigue habiendo muchas preguntas sin respuesta. Puede llevar varias semanas aclararlas, y cada escenario puede ofrecer resultados muy diferentes para la economía francesa y para las finanzas del país.

En la situación actual, la probabilidad de un Parlamento sin mayoría ha aumentado una vez más, convirtiéndose en el escenario más probable. Con ello viene la parálisis fiscal, que dadas las preocupaciones presupuestarias es la más amigable para el mercado por ahora, al menos hasta las negociaciones presupuestarias en otoño de 2024.

Mientras tanto, prevemos que el flujo de noticias mantendrá la volatilidad relativamente alta en todas las clases de activos de renta fija de la eurozona.

Con un alto grado de incertidumbre ya reflejado en los bonos del Estado francés de cara a la segunda vuelta de las elecciones, el resultado ha supuesto un alivio inmediato. La atención se centra ahora en el alcance de la coalición de izquierdas y, siendo realistas, en la incapacidad de un Gobierno minoritario del NPF para cumplir sus amplias promesas fiscales.

Creemos que es limitado, pero la fragilidad de la posición fiscal de Francia sigue estando en primer plano y, con el país bajo la lupa de la CE, queda por ver cómo afronta el nuevo Gobierno los retos de las estipulaciones del Procedimiento de Déficit Excesivo.

Por estas razones, nos mantenemos neutrales sobre el riesgo soberano francés por el momento. En los mercados periféricos, en particular los más vulnerables fiscalmente y los que experimentan efectos de contagio, como Italia, también estamos adoptando una posición neutral. En relación con los fundamentales, llevamos algún tiempo considerando que estos mercados se encuentran en el lado más caro de la horquilla.

Del mismo modo, las valoraciones de los bonos garantizados franceses, que se han mantenido relativamente estables en comparación con los bonos financieros sénior, no son tan atractivas como a principios de año y somos menos constructivos.

Seguimos siendo relativamente optimistas sobre el crédito europeo con grado de inversión en general, aunque el riesgo francés en nuestras estrategias sigue siendo relativamente bajo. De forma similar a la evolución de los precios que estamos observando en el diferencial soberano entre Francia y el Bund, los bancos franceses, que fueron más vulnerables a las ventas masivas, ya han empezado a recuperarse de su debilidad anterior.

En algún momento, esperamos que la naturaleza indiscriminada de la volatilidad del mercado abra algunas oportunidades idiosincrásicas, pero ahora todavía no es el momento.

Nuestra sensación es que el resultado de las elecciones no afectará significativamente a las condiciones de la política monetaria. Aunque la falta de disciplina fiscal de los Estados miembros será motivo de preocupación, es poco probable que impida el ciclo de relajación monetario en el que ya se ha embarcado el BCE a medida que avanza la desinflación. Esto debería ofrecer cierto apoyo a los activos de renta fija europeos a medio plazo.

¿Cuáles son las implicaciones para los mercados de renta variable?

El sorprendente anuncio de las elecciones parlamentarias galas hizo que las acciones francesas registraran una rentabilidad inferior en junio. El índice CAC 40 de Francia bajó un -6,4%, frente a una caída del -2,6% del índice más amplio de la eurozona, el MSCI EMU.

Esto se debió en gran parte a la incertidumbre sobre la agenda empresarial de la RN, que se esperaba que obtuviera un gran número de escaños. En particular, las acciones de las empresas francesas nacionales (bancos, utilities, operadores de infraestructuras) sufrieron presiones. La naturaleza de unas elecciones anticipadas hizo que se dispusiera de poca información concreta sobre cuáles podrían ser los planes de la RN. La líder de la

RN, Marine Le Pen, había manifestado anteriormente su deseo de nacionalizar los activos de las autopistas de peaje.

Las acciones francesas se recuperaron un poco y el CAC 40 ganó un 2,6% en la semana siguiente a la primera vuelta de las elecciones, que apuntaba a un Parlamento sin mayoría. El resultado se ha confirmado en la segunda ronda, pero con la alianza de izquierdas como bloque más importante, seguida de los centristas.

Un Parlamento sin mayoría, y con Emmanuel Macron todavía como presidente, es probable que signifique un período de incertidumbre con pocos logros en el frente político.

El proceso de formación de un nuevo gobierno puede llevar algún tiempo y la cuestión será si las futuras ventas de acciones francesas provocan que los valores individuales pierdan atractivo.

Francia no es el único país que celebrará elecciones este año. Los inversores deben ser capaces de sortear estos acontecimientos y centrarse en las oportunidades específicas que puedan surgir de la volatilidad resultante.

Las opiniones expresadas aquí no representan necesariamente las opiniones declaradas o reflejadas en las Comunicaciones, Estrategias o Fondos de Schroders. Este documento tiene fines informativos exclusivamente y no se considera material promocional de ningún tipo. La información aquí contenida no se entiende como oferta o solicitud de compra o venta de ningún valor o instrumento afín en este documento. No se debe depositar su confianza en las opiniones e información recogidas en el documento a la hora de tomar decisiones de inversión y/o estratégicas. La información aquí contenida se considera fiable, pero Schroders no garantiza su integridad ni su exactitud. La rentabilidad registrada en el pasado no es un indicador fiable de los resultados futuros. El precio de las acciones y los ingresos derivados de las mismas pueden tanto subir como bajar y los inversores pueden no recuperar el importe original invertido. Las previsiones están sujetas a un alto nivel de incertidumbre sobre los factores económicos y de mercado futuros que pueden afectar a los resultados futuros reales. Las previsiones se ofrecen con fines informativos a fecha de hoy. Nuestros supuestos pueden variar sustancialmente en función de los cambios que puedan producirse en los supuestos subyacentes, por ejemplo, a medida que cambien las condiciones económicas y del mercado. No asumimos ninguna obligación de informarle de las actualizaciones o cambios en estos datos conforme cambien los supuestos, las condiciones económicas y del mercado, los modelos u otros aspectos. Publicado por Schroder Investment Management (Europe) S.A., Sucursal en España, c/ Pinar 7 – 4ª planta.28006 Madrid – España.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: ¿Se avecina una caída al mínimo de 2023 cerca de 1.0450?

El EUR/USD alcanzó nuevos mínimos anuales en la región de 1.0550 el miércoles. Los datos de inflación de EE.UU. mostraron que el IPC general aumentó en octubre. La recuperación del Dólar estadounidense se mantuvo sin cambios y se acerca a los máximos de 2024.

GBP/USD Pronóstico: Caídas a 1.2700, ignorando los comentarios de línea dura del Banco de Inglaterra

El GBP/USD extiende las pérdidas, rompiendo por debajo de la SMA de 200 días, con un potencial de caída adicional.

El USD/JPY retrocede desde máximos de tres meses tras el aumento de la inflación de los precios de fábrica en Japón

Los precios más altos podrían traducirse en una inflación más amplia y llevar al BoJ a subir las tasas de interés, fortaleciendo el JPY.

Cómo operar la decisión de la Fed tras la victoria de Trump

Los inversores han valorado un recorte de 25 puntos básicos. La reacción del USD dependerá de la capacidad de la Fed para sorprender a los inversores.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.