La incertidumbre política, las difíciles perspectivas fiscales y la creciente divergencia en las condiciones de financiación entre Francia y otros países de la zona del euro subrayan la importancia de la estabilidad política y los esfuerzos de llevar a cabo reformas para reducir el déficit.

El presidente Emmanuel Macron ha elegido como nuevo primer ministro de Francia (AA/Negativo) a un político de centro-derecha y antiguo negociador de la UE para el Brexit, Michel Barnier. El hecho de que el parlamento esté profundamente dividido hace que esta decisión no aclare si se podrá formar un gobierno estable que cuente con el apoyo suficiente para reducir materialmente el déficit presupuestario y promulgar las importantes reformas por el lado de la oferta necesarias para reforzar el potencial de crecimiento de la economía.

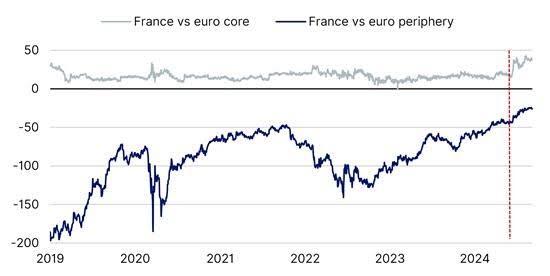

Desde que el presidente Macron decidió convocar elecciones legislativas anticipadas, el diferencial de rendimiento entre la deuda pública francesa a 10 años y la de los principales países de la zona del euro se ha ampliado a unos 40 puntos básicos, frente a una media de cinco años de unos 15 puntos básicos (gráfico 1). Esto apunta a una divergencia moderada, aunque creciente, de las condiciones de financiación de Francia en comparación con las de los países con calificación AAA.

El hecho de que Francia pertenezca al G7, su capacidad de recuperación económica, su peso en la gobernanza europea y su sólida solidez institucional han mitigado hasta ahora la preocupación por los sucesivos déficits presupuestarios de los gobiernos del país. Sin embargo, a pesar de la recuperación económica tras la pandemia, el aumento de la incertidumbre política desde las elecciones anticipadas de junio se ha unido al deterioro de las perspectivas presupuestarias.

Es probable que el déficit de Francia para 2024 se revise al alza, hasta el 5,6% del PIB, frente al 5,1% previsto en el programa de estabilidad. Esto apunta a otro año de desviación fiscal, ya que el déficit de 2023 ya se había revisado al 5,5% del PIB desde el 4,9% previsto. Francia registrará así el segundo mayor déficit presupuestario de la zona euro, después de Eslovaquia (5,9% del PIB), y muy por encima del umbral del 3% de Maastricht.

Gráfico 1. Aumento de los costes de financiación de Francia frente a los países principales del euro, convergencia con los países periféricos

Diferencial, rendimiento de la deuda pública a 10 años, puntos básicos

Nota: la línea de puntos se refiere a la convocatoria de elecciones legislativas anticipadas por parte del Presidente Macron. Diferencial medio frente a los países core (Austria, Finlandia, Alemania, Países Bajos) y la periferia del euro (Grecia, Italia, Portugal, España). Fuente: Macrobond, Scope Ratings

La incertidumbre política impulsa una mayor convergencia con la periferia de la zona euro

El diferencial de los bonos franceses con los de los países periféricos de la zona del euro empezó a estrecharse antes de las elecciones legislativas anticipadas de este verano. Esta convergencia refleja tanto las difíciles perspectivas crediticias de Francia como el fortalecimiento de los fundamentales crediticios de países como Grecia (BBB-/Positivo), Portugal (A-/Positivo) y España (A/Estable), que han reducido significativamente su deuda pública, incluso mediante la consecución de saldos primarios o superávits (Gráfico 2). Como resultado, el diferencial de Francia con la periferia se ha reducido a -25 puntos básicos, muy por debajo de la media de 5 años de aproximadamente -95 puntos básicos.

Gráfico 2. Francia registra uno de los mayores déficits primarios

% del PIB, Previsión 2024

-638615669844761767.jpg)

Nota: FMI, Scope Ratings. Fuente: Macrobond, Scope Ratings

Las condiciones relativas de financiación de Francia cambian en comparación con otros bonos con calificación AA

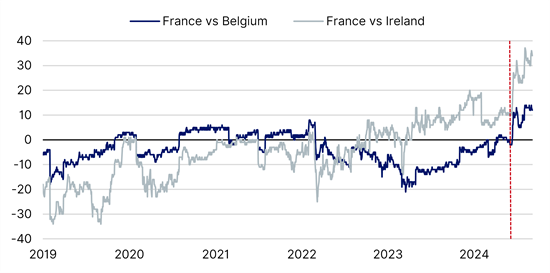

El diferencial frente a Bélgica (AA-/Negativo) ha pasado de negativo a positivo a principios de junio, situándose en torno a los 10 pb, frente a los -4 pb de media a 5 años, a pesar de los retos fiscales y políticos de Bélgica. Del mismo modo, el diferencial de Francia frente a Irlanda (recientemente mejorada a AA/estable) ha aumentado desde que el presidente Macron convocó las elecciones anticipadas, hasta 30 puntos básicos desde alrededor de -6 puntos básicos en un promedio de 5 años (Figura 3). Irlanda se beneficia de un superávit primario, un nivel moderado y decreciente de deuda pública y perspectivas de importantes reservas de liquidez a medio plazo.

Gráfico 3. Inversión del diferencial de Francia frente a Bélgica e Irlanda

Diferencial, rendimiento de la deuda pública a 10 años, puntos básicos

Nota: la línea de puntos se refiere a la convocatoria de elecciones legislativas anticipadas por parte del presidente Macron. Fuente: Macrobond, Scope Ratings

Una economía resistente expuesta a la parálisis política

A pesar de la incertidumbre política, la economía francesa mantiene su capacidad de recuperación, con un crecimiento del PIB real mejor de lo previsto en el segundo trimestre de 2024, lo que respalda nuestra estimación de crecimiento revisada del 1% este año, frente al 0,8% anterior, en línea con el 1,1% de 2023. El auge del consumo privado, en un contexto de menor inflación y mejora de los ingresos reales, está apoyando el crecimiento.

Además, Francia se beneficia de unos mercados de deuda de gran liquidez, un perfil de deuda favorable y el estatus de activo refugio gracias a la «huida hacia la calidad» de los inversores en tiempos de crisis. Sin embargo, a pesar de estas fortalezas crediticias, es necesario avanzar en las reformas por el lado de la oferta y en los recortes del gasto para garantizar que la deuda pública vuelva a una trayectoria descendente más firme desde el 110,6% del PIB en 2023.

La próxima fecha de revisión del calendario de Scope es el 18 de octubre de 2024.

Aviso Legal: Toda la información en este sitio web ha sido cuidadosamente revisada. Hacemos todo lo posible para expandir y actualizar continuamente la información que contiene, pero no podemos garantizar su integridad, precisión y actualización completa. Scope Ratings GmbH proporciona esta información sin ninguna garantía ni garantía de ningún tipo, ya sea expresa o implícita. Scope Ratings GmbH excluye toda responsabilidad por daños que surjan directa o indirectamente del uso de este sitio web, siempre que no estén basados en intención o negligencia grave por parte de Scope Ratings GmbH. Nuestros sitios web contienen enlaces a otros sitios web. Estos enlaces tienen un propósito puramente informativo. No tenemos control sobre el desarrollo futuro del contenido en estos sitios web vinculados. Por lo tanto, los operadores de los sitios vinculados son los únicos responsables de su contenido. Como proveedor de contenido en el sentido del § 7 (1) TMG, Scope Ratings GmbH es responsable de acuerdo con las leyes generales de su propio contenido que está disponible para su uso en este sitio web. Las referencias cruzadas ("enlaces") al contenido proporcionado por otras partes deben distinguirse de este contenido "propio". Al proporcionar dichos enlaces, Scope Ratings GmbH pone a disposición el contenido de terceros para su uso. Este contenido externo se verificó para la posible responsabilidad civil o penal cuando se creó el enlace por primera vez. Sin embargo, no se puede descartar que el contenido sea modificado posteriormente por su proveedor respectivo. Scope Ratings GmbH no revisa constantemente el contenido al que se refiere en su oferta de cambios que puedan restablecer la responsabilidad. Si cree que un sitio externo vinculado viola la ley aplicable o incluye contenido que de otra manera sería inapropiado, infórmenos.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: ¿Se avecina una caída al mínimo de 2023 cerca de 1.0450?

El EUR/USD alcanzó nuevos mínimos anuales en la región de 1.0550 el miércoles. Los datos de inflación de EE.UU. mostraron que el IPC general aumentó en octubre. La recuperación del Dólar estadounidense se mantuvo sin cambios y se acerca a los máximos de 2024.

GBP/USD Pronóstico: Caídas a 1.2700, ignorando los comentarios de línea dura del Banco de Inglaterra

El GBP/USD extiende las pérdidas, rompiendo por debajo de la SMA de 200 días, con un potencial de caída adicional.

El USD/JPY retrocede desde máximos de tres meses tras el aumento de la inflación de los precios de fábrica en Japón

Los precios más altos podrían traducirse en una inflación más amplia y llevar al BoJ a subir las tasas de interés, fortaleciendo el JPY.

Cómo operar la decisión de la Fed tras la victoria de Trump

Los inversores han valorado un recorte de 25 puntos básicos. La reacción del USD dependerá de la capacidad de la Fed para sorprender a los inversores.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.