- El Banco de Inglaterra mantiene sorprendentemente los tipos sin cambios, lo que añade presión sobre la Libra.

- La tendencia del Dólar se mantiene firme tras el FOMC, apoyada por los datos económicos estadounidenses.

- El potencial alcista del GBP/USD se debe únicamente a un posible agotamiento del impulso bajista tras varias semanas de pérdidas.

El par GBP/USD registró su tercera caída semanal consecutiva, continuando con una tendencia bajista iniciada a mediados de julio. Desde entonces, ha caído desde cerca de 1.3100 hasta 1.2232, alcanzando el viernes el nivel más bajo desde marzo. La combinación de una postura pesimista del Banco de Inglaterra (BoE) y una pausa de la Reserva Federal (Fed) ha allanado el camino para una mayor debilidad del par.

La economía británica recibe una pausa del Banco de Inglaterra

En una semana repleta de reuniones de los bancos centrales, el Banco de Inglaterra acaparó los titulares al no subir los tipos de interés. Se esperaba que el banco central subiera las tasas en 25 puntos básicos (pb), pero los datos publicados el miércoles mostraron que la inflación británica, medida por el Índice de Precios al Consumo (IPC), disminuyó a una tasa anual del 6.7% en agosto, frente al 6.8% de julio, en contra de las expectativas de un aumento hasta el 7.2%. Estas cifras provocaron un cambio en la decisión del Comité de Política Monetaria. En una votación de 5-4 en contra de subir las tasas, el Banco de Inglaterra mantuvo sin cambios los costes de endeudamiento, anunció una aceleración del endurecimiento cuantitativo y mantuvo la puerta abierta a nuevos endurecimientos.

Una inflación más baja y un banco central que no suba más las tasas podría ser negativo para la Libra a corto plazo, pero positivo para la economía a medio plazo. Para que este escenario beneficie a la Libra, se necesitan datos de actividad alentadores y una mejora de la confianza.

Los datos publicados el viernes mostraron que el PMI manufacturero S&P Global/CIPS del Reino Unido subió de 43.0 a 44.2, superando las expectativas. Sin embargo, el PMI de servicios bajó más de lo previsto, de 49.5 a 47.2 puntos. El PMI manufacturero alcanzó el nivel más alto en dos meses, mientras que el PMI de servicios cayó al nivel más bajo en 32 meses. No son las cifras alentadoras que esperaban los inversores.

La Fed hace una pausa, pero sigue advirtiendo a los mercados

El FOMC mantuvo el tipo de interés de los fondos federales sin cambios, como se esperaba, en la horquilla del 5.25%-5.50%. En sus previsiones, la mayoría de los miembros anticipan que podría ser conveniente un mayor endurecimiento antes de finales de año. También pronosticaron una menor relajación para el próximo año en comparación con las expectativas anteriores.

El presidente de la Fed, Jerome Powell, reiteró el mensaje y el tono de las últimas semanas, haciendo hincapié en que las futuras subidas de tasas siguen siendo probables si la inflación repunta y la economía sigue funcionando bien, sobre todo con un mercado laboral ajustado.

Las previsiones del FOMC llevaron al mercado a interpretar la reunión como de línea dura, lo que provocó la venta de bonos del Tesoro y la compra de Dólares. Aunque esto no desencadenó necesariamente una apreciación significativa del billete verde, echó más leña al fuego al movimiento alcista del USD que se viene produciendo desde hace más de dos meses. Los rendimientos de los bonos del Tesoro a 10 años alcanzaron el jueves sus niveles más altos desde 2007, antes de retroceder modestamente.

Tras la reunión de la Fed, los datos mostraron que el mercado laboral estadounidense sigue siendo sólido, y las solicitudes iniciales y continuadas de subsidio de desempleo alcanzaron sus niveles más bajos desde enero. En el lado negativo, los datos de la vivienda fueron más débiles de lo esperado, y el índice manufacturero de la Fed de Filadelfia de septiembre se desplomó. Sin embargo, estos signos negativos pierden relevancia al comparar las cifras estadounidenses con las británicas.

Un Dólar firme tras la semana de los bancos centrales

Fundamentalmente, el Dólar sigue favorecido, ya que la economía estadounidense se encuentra en una posición más sólida que la británica. Esta semana, la ventaja de la Libra con la subida de tasas del Banco de Inglaterra desapareció. El único factor en juego en las condiciones actuales del mercado es hasta dónde puede llegar el Dólar antes de cansarse.

El índice del Dólar estadounidense DXY registra su décima subida semanal consecutiva, marcando una racha récord. Aunque la duración del rally es digna de mención, su magnitud no es necesariamente el aspecto más relevante en este momento. Aunque una subida tan prolongada sin una corrección significativa plantea la posibilidad de un retroceso, el hecho de que sólo haya subido un 5.80% durante este periodo implica que el rally aún puede tener más potencial alcista, o que cualquier corrección podría ser limitada.

La próxima semana

Tras una semana repleta de acontecimientos y datos económicos cruciales, se espera que los próximos días sean más tranquilos. Los participantes del mercado seguirán analizando los resultados de las recientes reuniones del Banco de Inglaterra y la Reserva Federal. El sentimiento general del mercado desempeñará un papel clave, especialmente para la Libra, que podría beneficiarse de cualquier mejora.

En el Reino Unido, el informe más relevante será la lectura revisada del Producto Interior Bruto (PIB) del segundo trimestre, cuya publicación está prevista para el viernes. La lectura preliminar de agosto mostró una sorpresa positiva, ya que las expectativas de estancamiento del mercado se vieron superadas por una expansión trimestral del 0.2%. Si la revisión cambia esa cifra a negativa, podría añadir más presión bajista a la Libra.

El calendario económico estadounidense para la próxima semana incluye el índice de actividad nacional de la Fed de Chicago para agosto el lunes, las ventas de viviendas nuevas el martes, los pedidos de bienes duraderos el miércoles, el PIB del segundo trimestre (tercera lectura), las solicitudes de subsidio de desempleo y las ventas pendientes de viviendas el jueves, y los ingresos y gastos personales el viernes.

El dato clave será el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente, que es la medida de la inflación al consumo preferida por la Reserva Federal y se incluye en el informe de ingresos personales. Se espera un aumento mensual del 0.2% en agosto. Una lectura por encima de las expectativas probablemente desencadenaría un repunte del Dólar estadounidense, ya que aumentaría la probabilidad de un mayor endurecimiento por parte de la Fed. Por el contrario, una sorpresa por debajo de las expectativas podría impulsar al GBP/USD al alza.

El gobierno estadounidense se encamina hacia un posible cierre en octubre. Aunque esto ya ha ocurrido antes y no implica un posible impago de la deuda estadounidense, cuanto más tarde en volver a la normalidad, más consecuencias podría tener en la economía. Un cierre también podría perturbar la publicación de los informes económicos estadounidenses.

GBP/USD Perspectiva técnica

El par GBP/USD se acercó a la media móvil simple (SMA) de 200 días en dos ocasiones durante la semana, pero reanudó su movimiento bajista. Rompió por debajo de la zona de soporte de 1,.2350 y tocó fondo en 1.2230, que se está convirtiendo en un sólido nivel de soporte. Sin embargo, el soporte a medio plazo se sitúa en torno a 1.2200, seguido de 1.2130. Es probable que cualquier movimiento al alza en los próximos días se considere correctivo.

Para un posible cambio de la perspectiva bajista a una postura neutral, sería necesaria una recuperación por encima de la SMA de 20 días en 1.2490 y una línea de tendencia en 1.2520.

En el gráfico semanal, el GBP/USD se acerca al nivel de 1.2200, que coincide con la SMA de 55 semanas. Esta convergencia aumenta las probabilidades de un rebote si se alcanza dicha zona en las próximas sesiones. Sin embargo, también advierte de la posibilidad de que se acelere el impulso bajista si el par cae firmemente por debajo de ella. Los indicadores técnicos en el gráfico diario siguen siendo bajistas, e incluso una modesta recuperación en los próximos días es poco probable que cambie esa configuración.

GBP/USD gráfico semanal

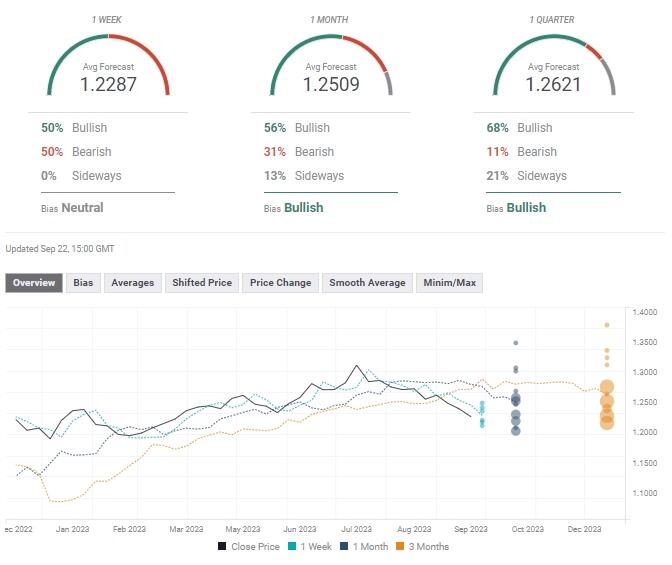

Sentimiento en torno al GBP/USD

La encuesta de previsión de divisas de FXStreet sugiere que los expertos prevén que el par GBP/USD esté cerca de tocar fondo y que podría experimentar una recuperación en las próximas semanas. La media de una semana está ligeramente por debajo de 1.2300. Sin embargo, se espera que la recuperación cobre impulso, y las predicciones indican que el par podría situarse por encima de 1.2500 en el plazo de un mes. De cara al próximo trimestre, la previsión media es alcista y se sitúa en 1.2620.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico Anual del EUR/USD: La paridad parece probable en 2025 mientras se amplía la brecha entre las economías de EE.UU. y Europa

El enfoque de los bancos centrales sigue estando en la inflación, pero se espera que el crecimiento lidere el camino. El EUR/USD está en camino de probar la paridad en la primera mitad de 2025.

GBP/USD Pronóstico: La Libra se mantiene sin dirección por debajo de 1.2550

El GBP/USD se mueve lateralmente por debajo de 1.2550 en la mañana europea del martes.

Pronóstico del USD/JPY: Los alcistas no están dispuestos a rendirse en medio de la incertidumbre sobre la subida de tipos del BoJ

El USD/JPY se consolida en un rango por debajo de un techo de varios meses alcanzado la semana pasada.

Cinco datos fundamentales de la semana: La Fed domina la última semana completa de negociación del año

Se acerca la Navidad, pero hay una alta probabilidad de una acción de precios salvaje antes de que comience la temporada navideña.

Todo listo para un nuevo repunte del Dólar

La decisión de política monetaria de la Fed fue el catalizador que el Dólar necesitaba para borrar cualquier duda.