El panorama crediticio mundial presenta un balance de riesgos negativo. Los nuevos y cuantiosos aranceles de importación del Gobierno de Estados Unidos han aumentado la probabilidad de recesión interna y exacerbado las vulnerabilidades económicas y financieras mundiales.

El balance de riesgos para las economías mundial y europea sigue siendo negativo. Esto se debe a cuatro dinámicas interrelacionadas: i) las tensiones comerciales y la aceleración de la desglobalización; ii) el elevado riesgo para los mercados financieros y la estabilidad financiera; iii) los retos presupuestarios de los gobiernos y la consiguiente revisión más periódica del riesgo de la deuda soberana; y iv) las preocupaciones geopolíticas. En conjunto, estos factores representan un reto esencial para las perspectivas crediticias mundiales.

Las medidas arancelarias introducidas por el presidente Donald Trump han sido más cuantiosas y amplias de lo previsto. El despliegue de la nueva política comercial también ha sido más rápido -durante sus primeros 100 días en el cargo- que el enfoque más gradual adoptado durante su primera legislatura.

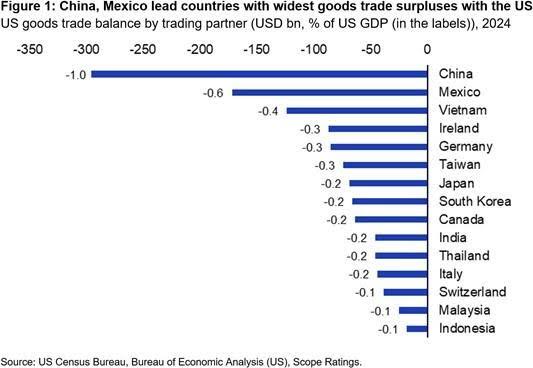

Los aranceles estadounidenses del 10% impuestos a la mayoría de los socios comerciales entraron en vigor el pasado fin de semana, aunque los aranceles personalizados adicionales de hasta el 50% a unos 60 países se han retrasado 90 días, excepto los aplicados a China. Los aranceles «recíprocos» en pausa se han calculado a partir de una fórmula que utiliza el tamaño de los déficits comerciales de bienes de EE.UU. en 2024 con sus socios comerciales (Gráfico 1).

Incluso tras la pausa de algunos de los mayores aranceles del «Día de la Liberación», los aranceles efectivos marcan, no obstante, la mayor presión fiscal a la importación de Estados Unidos en un siglo, invirtiendo décadas de acuerdos multilaterales y comerciales adoptados bajo la globalización impulsada por Estados Unidos tras la Segunda Guerra Mundial.

Vuelve a aparecer el “Trump Put”

Entre las observaciones más habituales sobre la presidencia de Trump se encuentra el efecto de sus políticas arancelarias sobre la economía y los mercados financieros en general. El llamado «Trump Put» -la suposición de que la formulación de políticas se modera en respuesta a los descensos del mercado- reapareció esta semana tras la caída de los mercados bursátil y de renta fija, a pesar de que la tolerancia de Trump a las repercusiones económicas y de los mercados financieros ha demostrado ser mayor que durante su primera presidencia. Trump ha descrito sus aranceles como la «medicina» necesaria para corregir los desequilibrios comerciales pendientes, tras haber sugerido anteriormente que los tipos podrían reducirse a partir de los techos anunciados solo si antes se reducen los déficits comerciales.

La incertidumbre envuelve el futuro de la guerra comercial

Es muy posible que el déficit comercial estadounidense se reduzca desde los máximos actuales (gráfico 2), pero es poco probable que ello se deba tanto a una reorientación estructural del comercio a corto plazo como a la brusca desaceleración de la economía interna, que ha pasado de un estado de sobrecalentamiento al entrar en 2025 a enfrentarse a una recesión.

La presión sobre el Gobierno ha ido en aumento debido al escepticismo de algunos segmentos del electorado sobre la gestión de la economía, ya que la subida de los precios se acelera en lugar de suavizarse. Además, el 54% de las familias tienen planes de jubilación vinculados al mercado, vulnerables a la volatilidad de las bolsas. En el Congreso, el Partido Republicano se esfuerza por reafirmar su control sobre las políticas arancelarias, al tiempo que afronta los riesgos para la economía junto con la preocupación por las consecuencias políticas para las elecciones de mitad de mandato de 2026.

Por el momento, el presidente estadounidense está intensificando la guerra comercial con China, aumentando los aranceles hasta el 145%, al tiempo que ofrece cierto respiro temporal a otros socios comerciales. Dada la naturaleza estructural de los desequilibrios comerciales bilaterales, con muchos mercados emergentes de bajos salarios que son proveedores básicos de importaciones asequibles, es posible que los aranceles estadounidenses sobre estos países sigan siendo más elevados de alguna forma durante más tiempo.

-638799705220380479.png)

El impacto en la economía estadounidense ha sido grave

Las consecuencias económicas de la actual política comercial están siendo graves para la economía estadounidense.

Trump heredó una economía que demostraba una resistencia importante tras la subida más rápida de los tipos de interés oficiales de la que se tiene constancia, como un crecimiento superior al potencial del 2.8% el año pasado. Pero el nuevo escenario comercial ha provocado un brusco cambio de suerte, con riesgo de recesión técnica o de año natural -o ambas- este año.

Los esfuerzos por restablecer la manufactura nacional y los puestos de trabajo en cadenas de montaje en EE.UU., al tiempo que disminuye el comercio mundial pueden, fundamentalmente, debilitar la economía a largo plazo, ya que los nuevos puestos de trabajo en las fábricas requieren importantes inversiones y muchos años para su puesta a punto. Además, el avance de la automatización en la industria es tal que la apertura de nuevas fábricas crea muchos menos empleos manufactureros que antes.

Divergencia monetaria: algunos bancos centrales recortan mientras que la estanflación limita a sus homólogos

A medida que se debiliten las perspectivas económicas mundiales, muchos bancos centrales podrían reaccionar con reducciones de tipos anticíclicas. Sin embargo, aunque bancos centrales como el europeo vuelvan a bajar los tipos a corto plazo, otros como la Reserva Federal podrían mantenerlos. Existen riesgos para la economía mundial en cuanto a hasta qué punto la Reserva Federal y otros bancos centrales que se enfrentan a la estanflación pueden apoyar a la economía si aumenta la actual inestabilidad económica y financiera.

Esto se debe a que la política comercial estadounidense tiene efectos desiguales sobre la inflación, con consecuencias dispares para las políticas monetarias. La mayor inflación para los consumidores estadounidenses contrasta con la fuerza desinflacionista a corto plazo en los países que se abstienen de contraaranceles inmediatos y se benefician de los productos mundiales con descuento desviados de EE.UU.. A medio plazo, la inflación inicialmente temporal provocada por los aranceles, los contraaranceles y la interrupción de la cadena de suministro podría fácilmente hacerse más persistente.

Efectos en cadena para la economía mundial y Europa

Dado el peso de la economía estadounidense, la posibilidad de que Trump recrudezca de nuevo la guerra comercial tensiona la economía mundial en general.

El caso de China es crucial. Al ser la mayor economía del mundo en términos de paridad de poder adquisitivo, China ha igualado los aranceles del 50% impuestos anteriormente por Estados Unidos, tras responder a los aranceles del 54% con aranceles recíprocos del 34% sobre las importaciones estadounidenses y restringir las exportaciones de minerales de tierras raras. Esto marcó una ruptura con el enfoque históricamente paciente y menos conflictivo de China con Trump.

El golpe arancelario a la economía china se produce cuando ya se enfrenta a una desaceleración estructural y a la deflación, lo que requiere un mayor gasto público para contrarrestar los efectos de la guerra comercial. Esto agudiza los riesgos de estabilidad financiera preexistentes para la economía china.

La economía de la Unión Europea también es vulnerable. EE.UU. es el mayor mercado de exportación de productos fabricados en la UE, y el año pasado representó casi el 21% de las exportaciones comunitarias. La Unión Europea ha suspendido este jueves su última respuesta a la guerra comercial de Trump, que apuntaba a unos 21.000 millones de euros de bienes estadounidenses, incluidos productos agrícolas y motocicletas, con aranceles de hasta el 25%.

Las economías de la UE más expuestas a los cambios de política son las que presentan amplios superávits comerciales y un comercio significativo con Estados Unidos, como Alemania e Irlanda. Si la UE toma más represalias contra EE.UU., esto puede plantear un mayor enigma para los planes de relajación del BCE.

Aviso Legal: Toda la información en este sitio web ha sido cuidadosamente revisada. Hacemos todo lo posible para expandir y actualizar continuamente la información que contiene, pero no podemos garantizar su integridad, precisión y actualización completa. Scope Ratings GmbH proporciona esta información sin ninguna garantía ni garantía de ningún tipo, ya sea expresa o implícita. Scope Ratings GmbH excluye toda responsabilidad por daños que surjan directa o indirectamente del uso de este sitio web, siempre que no estén basados en intención o negligencia grave por parte de Scope Ratings GmbH. Nuestros sitios web contienen enlaces a otros sitios web. Estos enlaces tienen un propósito puramente informativo. No tenemos control sobre el desarrollo futuro del contenido en estos sitios web vinculados. Por lo tanto, los operadores de los sitios vinculados son los únicos responsables de su contenido. Como proveedor de contenido en el sentido del § 7 (1) TMG, Scope Ratings GmbH es responsable de acuerdo con las leyes generales de su propio contenido que está disponible para su uso en este sitio web. Las referencias cruzadas ("enlaces") al contenido proporcionado por otras partes deben distinguirse de este contenido "propio". Al proporcionar dichos enlaces, Scope Ratings GmbH pone a disposición el contenido de terceros para su uso. Este contenido externo se verificó para la posible responsabilidad civil o penal cuando se creó el enlace por primera vez. Sin embargo, no se puede descartar que el contenido sea modificado posteriormente por su proveedor respectivo. Scope Ratings GmbH no revisa constantemente el contenido al que se refiere en su oferta de cambios que puedan restablecer la responsabilidad. Si cree que un sitio externo vinculado viola la ley aplicable o incluye contenido que de otra manera sería inapropiado, infórmenos.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico Semanal: El Euro se detiene y el Dólar retrocede mientras temores comerciales regresan

El EUR/USD mantuvo su posición positiva, extendiendo su racha alcista de cuatro semanas. Mientras el par se mantiene cerca de la resistencia clave de 1.1400, una ruptura decisiva por encima de ese nivel sigue siendo esquiva.

GBP/USD Pronóstico: La Libra esterlina sigue en camino de registrar ganancias semanales

El GBP/USD consolida las ganancias semanales por encima de 1.3250 en la sesión europea del viernes. El panorama técnico a corto plazo sugiere que la tendencia alcista se mantiene intacta.

USD/JPY Análisis del Precio: Mantiene pérdidas por debajo de 142.50, el soporte aparece en mínimos de siete meses

El USD/JPY podría volver a probar el mínimo de siete meses de 141.61, registrado el jueves. Si el RSI de 14 días cae por debajo de 30 se podría desencadenar potencialmente un rebote correctivo a corto plazo.

El BCE baja los tipos de interés oficiales en 25 puntos básicos en abril, cumpliendo expectativas

La tasa de interés de las operaciones de refinanciamiento, las tasas de interés de la facilidad de crédito marginal y la facilidad de depósito se situaron en 2.4%, 2.65% y 2.25%, respectivamente.

Ligero optimismo en los mercados por las negociaciones entre Estados Unidos y Japón

Las negociaciones entre los gobiernos de EE.UU. y Japón por los aranceles cambiaron el ánimo de los inversores.