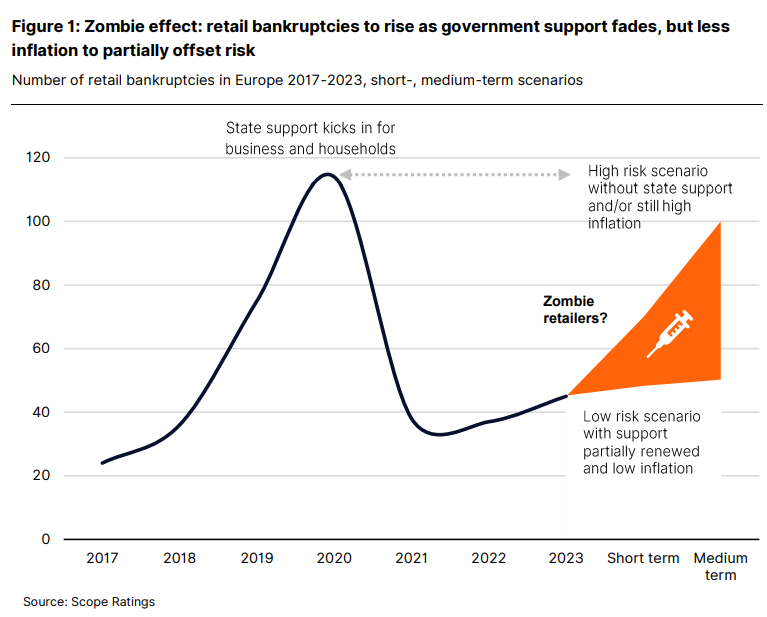

Este año, el riesgo crediticio sigue siendo elevado en el sector minorista europeo, especialmente en el segmento de bienes discrecionales. Además, no hay indicios de que se vaya a invertir la tendencia al alza de las quiebras empresariales del año pasado en 2024, después de que los impagos aumentaran en el primer trimestre.

La perspectiva de más quiebras empresariales en el sector sigue que ya se han retirado en gran medida las ayudas públicas directas e indirectas a las empresas que se aplicaron durante la pandemia y la crisis energética del año pasado, que, como en otros sectores, sirvieron de apoyo a muchas compañías que de otro modo habrían quebrado.

El impacto es visible en el fuerte descenso de las quiebras en el sector en 2021 en comparación con el ejercicio anterior y su posterior aumento, sobre todo en 2023, en una tendencia que se extendió al primer trimestre de este año.

Esperamos que los impagos sigan aumentando en el segundo semestre.

-638562977780728403.png)

El comercio electrónico sigue alterando la actividad minorista tradicional y el aumento del coste de la vida, con una inflación que retrocede lentamente desde los máximos del año pasado, está poniendo a prueba los resultados financieros de muchas compañías del sector. Todo ello, en un contexto de disminución de las ayudas públicas.

El barómetro de vulnerabilidad del comercio minorista de Scope analiza las perspectivas de impago del comercio minorista en Europa.

Los riesgos a los que se enfrentan hoy en día los minoristas se distribuyen de forma desigual por toda Europa, un fenómeno recogido en nuestro análisis de las tasas de quiebra de los últimos seis años y en el barómetro de vulnerabilidad del comercio minorista (RVB) de Scope. Los mercados fragmentados, como Francia y Portugal, y los ultracompetitivos, como el Reino Unido, son aquellos en los que la vulnerabilidad al impago en el sector minorista sigue siendo especialmente elevada.

Los riesgos de crédito varían según los distintos subsectores del sector

El 57% del total de quiebras de nuestro conjunto de datos corresponde al segmento de la moda, lo que refleja en parte el riesgo específico del sector. Las tiendas suelen estar en las calles principales o cerca de ellas, en estrecha competencia por la visibilidad y la afluencia de público, y a menudo necesitan almacenes integrados o cercanos para garantizar el suministro continuo de mercancías.

Por tanto, los costes de arrendamiento inmobiliario son relativamente onerosos en comparación con otros subsectores minoristas.

Otros minoristas discrecionales -tiendas de bricolaje y vendedores de electrodomésticos- se enfrentan a riesgos similares, aunque menos graves, y presentan cifras de quiebras ligeramente inferiores a las de sus homólogos del sector de la moda (13% del total). Las empresas de esta categoría suelen tener ventas estacionales -piénsese en los centros de jardinería y los especialistas en bricolaje que dependen del comercio de verano-, lo que hace que el flujo de caja sea irregular.

-638562978412955248.png)

También son vulnerables a la competencia de minoristas en línea multiproducto para los que la estacionalidad no es un problema, como Amazon.com, la alemana Otto y la francesa Cdiscount.

Los minoristas de alimentación siguen encabezando la lista de empresas vulnerables

La venta minorista de alimentos ocupa un lugar relativamente alto en nuestra lista de quiebras. Algunas empresas de nuestra muestra eran negocios establecidos desde hace tiempo, como Iceland, el minorista británico de productos congelados que se declaró en quiebra en varios países europeos en 2023, y Pepco, que se declaró en quiebra en Austria en febrero de 2024.

Otras empresas con problemas, como Flink, que se declaró en quiebra y salió de Austria, eran relativamente nuevas en el mercado. En su mayoría eran servicios de entrega a domicilio y de comestibles en línea que tuvieron un gran auge durante la pandemia, pero perdieron su atractivo después, y han tenido problemas para hacer frente a los elevados costes operativos y de entrega.

Por otra parte, la expansión de estas nuevas compañías de alimentación al por menor está resultando difícil, ya que la inflación se ha acelerado, los costes de los préstamos han subido y los grandes operadores han contraatacado con ofertas de productos competitivos. También hay que tener en cuenta la constante competencia de las cadenas de descuento. Lidl y Aldi se han hecho con una cuota de mercado significativa en el Reino Unido y han ganado popularidad en Estados Unidos tras la subida de los precios de los alimentos.

-638562978991315607.png)

Aviso Legal: Toda la información en este sitio web ha sido cuidadosamente revisada. Hacemos todo lo posible para expandir y actualizar continuamente la información que contiene, pero no podemos garantizar su integridad, precisión y actualización completa. Scope Ratings GmbH proporciona esta información sin ninguna garantía ni garantía de ningún tipo, ya sea expresa o implícita. Scope Ratings GmbH excluye toda responsabilidad por daños que surjan directa o indirectamente del uso de este sitio web, siempre que no estén basados en intención o negligencia grave por parte de Scope Ratings GmbH. Nuestros sitios web contienen enlaces a otros sitios web. Estos enlaces tienen un propósito puramente informativo. No tenemos control sobre el desarrollo futuro del contenido en estos sitios web vinculados. Por lo tanto, los operadores de los sitios vinculados son los únicos responsables de su contenido. Como proveedor de contenido en el sentido del § 7 (1) TMG, Scope Ratings GmbH es responsable de acuerdo con las leyes generales de su propio contenido que está disponible para su uso en este sitio web. Las referencias cruzadas ("enlaces") al contenido proporcionado por otras partes deben distinguirse de este contenido "propio". Al proporcionar dichos enlaces, Scope Ratings GmbH pone a disposición el contenido de terceros para su uso. Este contenido externo se verificó para la posible responsabilidad civil o penal cuando se creó el enlace por primera vez. Sin embargo, no se puede descartar que el contenido sea modificado posteriormente por su proveedor respectivo. Scope Ratings GmbH no revisa constantemente el contenido al que se refiere en su oferta de cambios que puedan restablecer la responsabilidad. Si cree que un sitio externo vinculado viola la ley aplicable o incluye contenido que de otra manera sería inapropiado, infórmenos.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: ¿Se avecina una caída al mínimo de 2023 cerca de 1.0450?

El EUR/USD alcanzó nuevos mínimos anuales en la región de 1.0550 el miércoles. Los datos de inflación de EE.UU. mostraron que el IPC general aumentó en octubre. La recuperación del Dólar estadounidense se mantuvo sin cambios y se acerca a los máximos de 2024.

GBP/USD Pronóstico: Caídas a 1.2700, ignorando los comentarios de línea dura del Banco de Inglaterra

El GBP/USD extiende las pérdidas, rompiendo por debajo de la SMA de 200 días, con un potencial de caída adicional.

El USD/JPY retrocede desde máximos de tres meses tras el aumento de la inflación de los precios de fábrica en Japón

Los precios más altos podrían traducirse en una inflación más amplia y llevar al BoJ a subir las tasas de interés, fortaleciendo el JPY.

Cómo operar la decisión de la Fed tras la victoria de Trump

Los inversores han valorado un recorte de 25 puntos básicos. La reacción del USD dependerá de la capacidad de la Fed para sorprender a los inversores.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.