Enfoque

Déjame guiarte a través de la realidad de invertir.

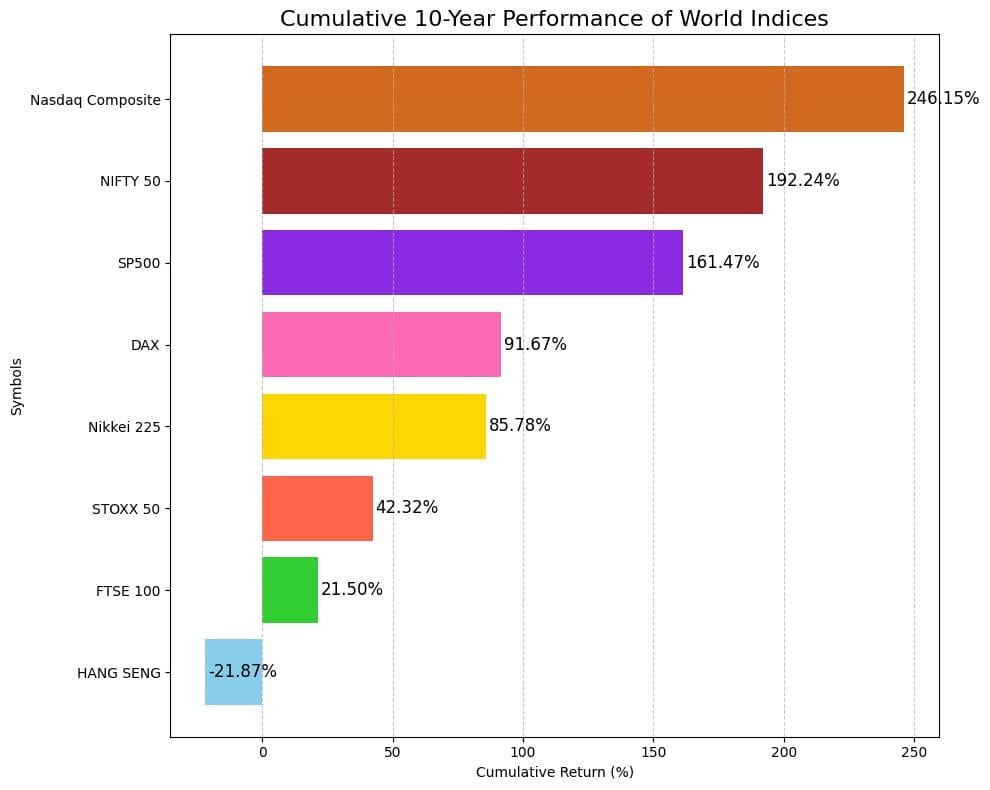

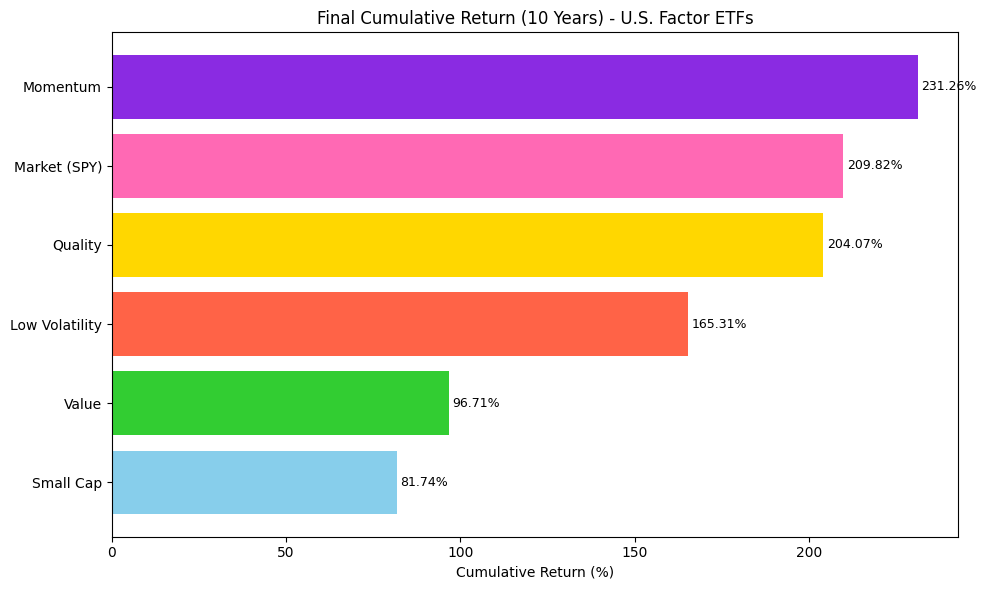

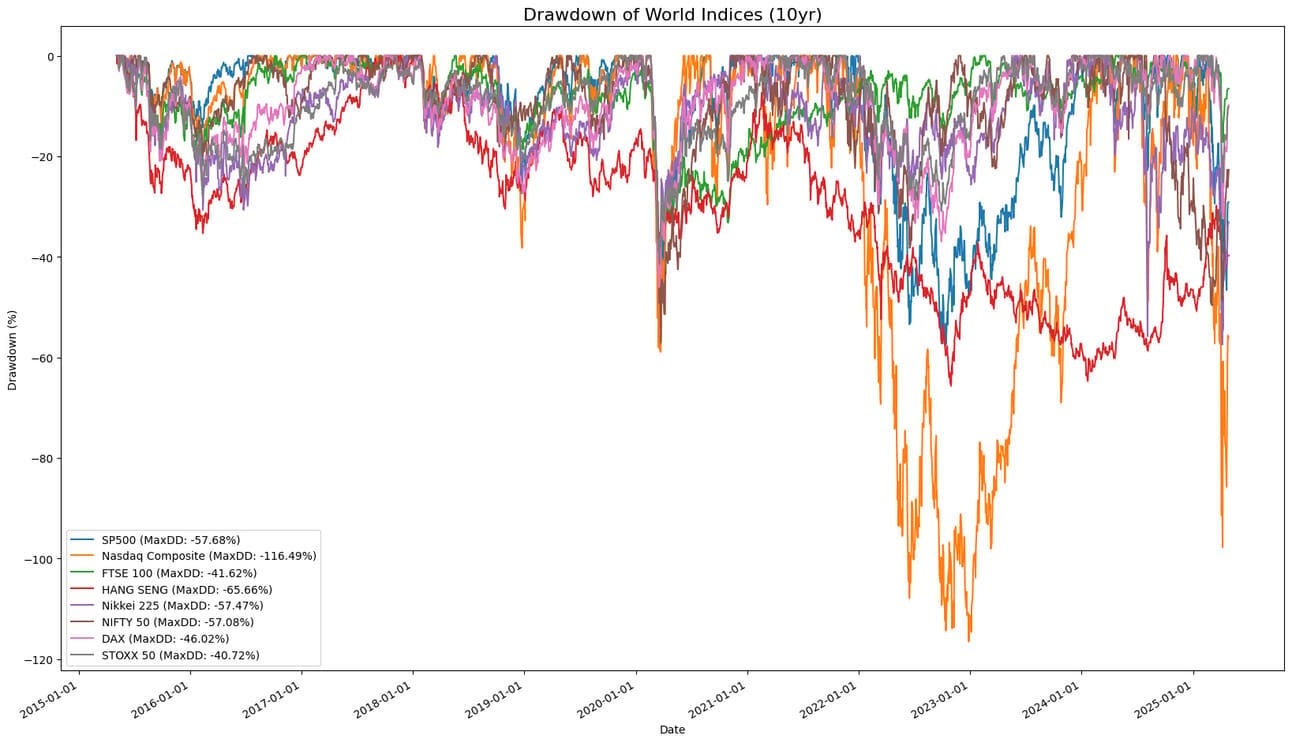

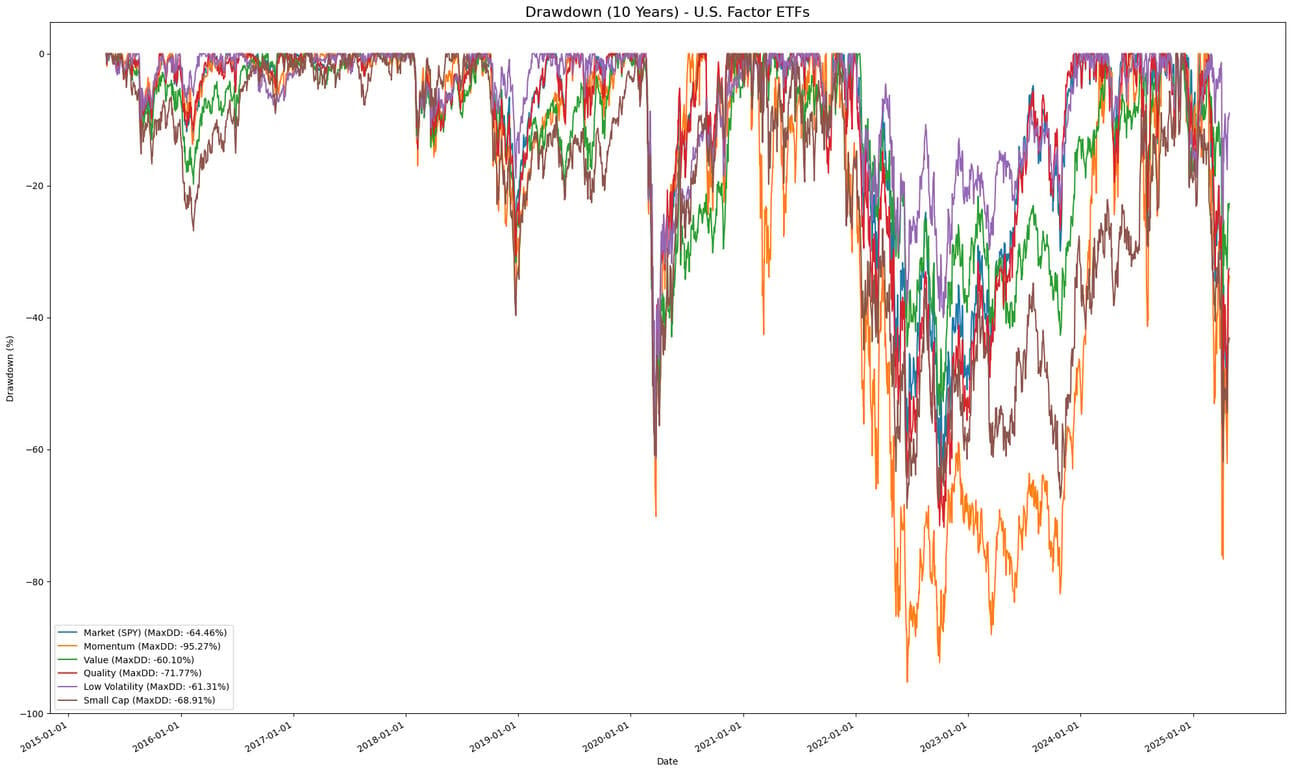

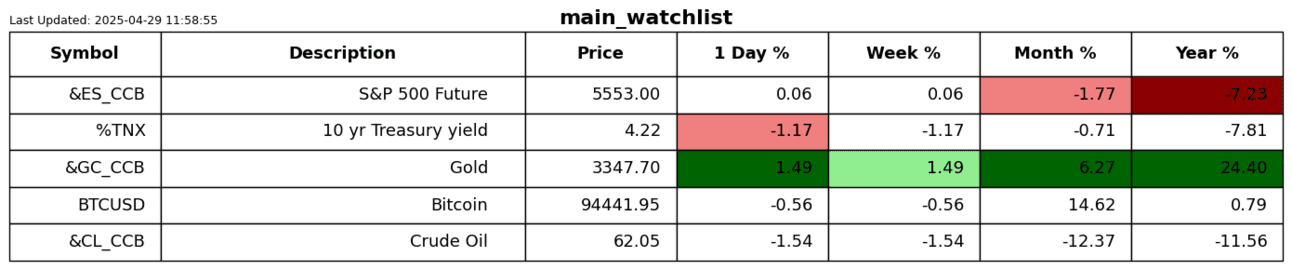

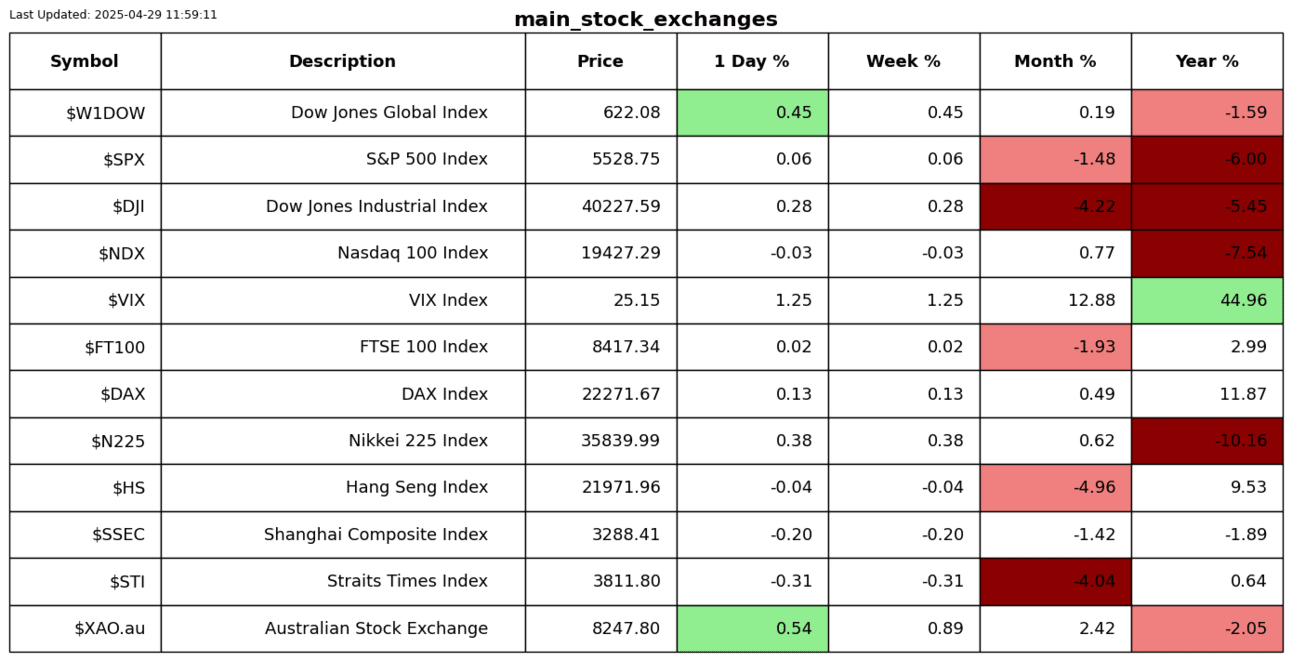

Voy a presentar el rendimiento de 10 años de los principales índices mundiales y los factores que impulsan el mercado bursátil estadounidense. Podría elegir cualquier par de ejemplos, pero creo que estos son bastante relevantes.

Comenzamos observando el rendimiento acumulado de los diferentes símbolos o factores como un punto de datos. Así es como a menudo encontramos los datos; podría ser un comentario breve o un número en el periódico. Normalmente reaccionamos pensando, ¿por qué no invertí en eso o invertí más, era tan obvio!

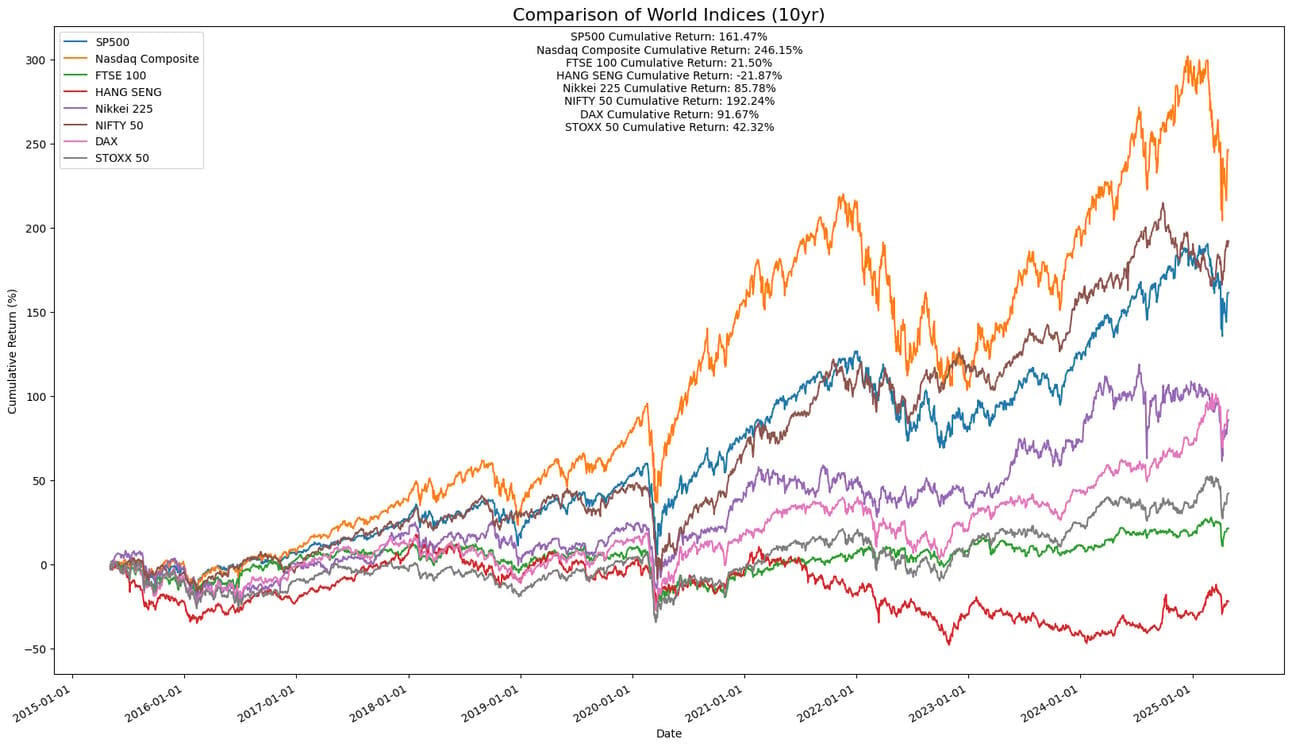

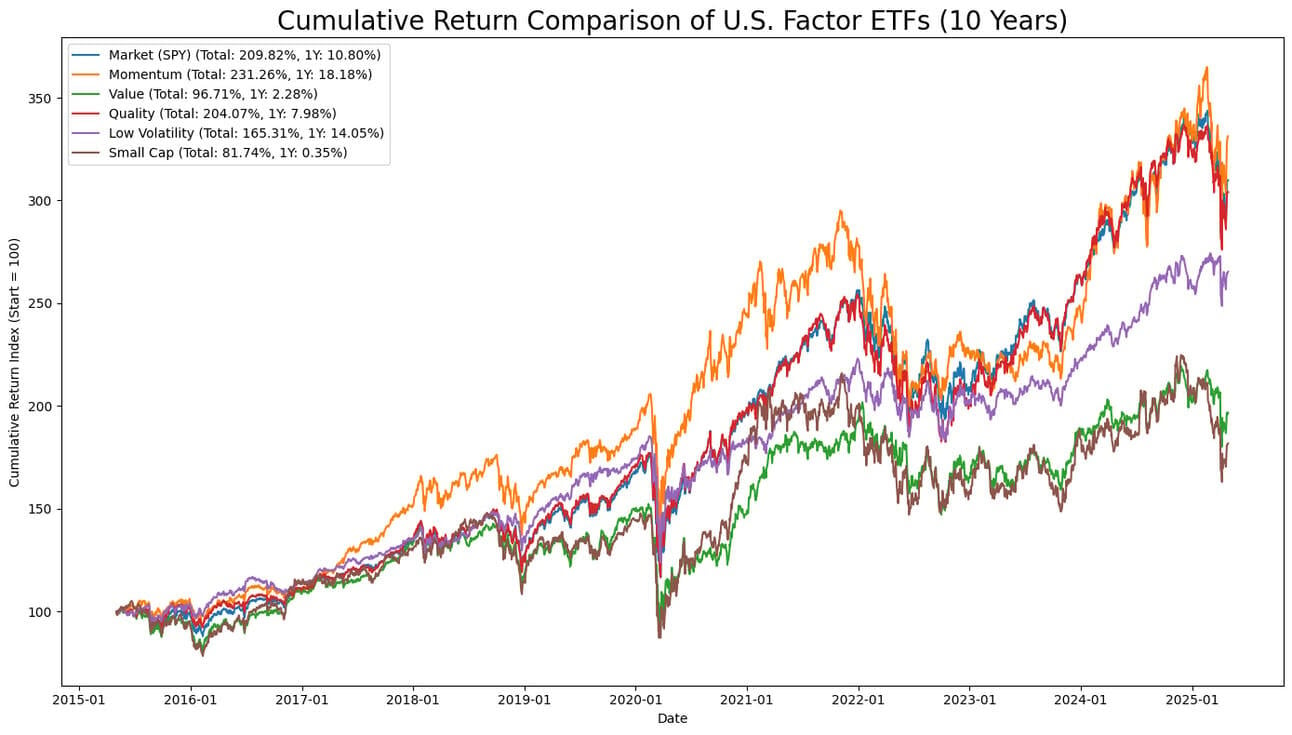

Si somos un poco más sofisticados, miraremos un gráfico del rendimiento. Una vez más, la mayoría de nosotros mirará estos gráficos que yo llamo el Viaje del Precio y pensará, definitivamente debería haber invertido más en el Nasdaq o en Momentum. Es como si tuviéramos un punto ciego respecto a los riesgos involucrados. Lo llaman sesgo retrospectivo; es real.

La mayor parte de la charla interna está impulsada por el beneficio de la retrospectiva. Lo que perdemos de vista es que los mejores rendimientos tuvieron grandes caídas, un hecho que tendemos a omitir. Hay muy pocos inversores que habrían mantenido su inversión sin conocer el futuro, que es incognoscible. Durante el viaje hacia la profundidad de la caída, estoy bastante seguro de que la ansiedad de aquellos invertidos en los activos de mejor rendimiento se disparó. La mayoría habría cedido en el peor momento posible. Nadie se enfoca en el infierno que conlleva tener razón y sobrevivir.

Antes de que me digas que hay un error en mis cálculos de caída, como ¿cómo puede haber más del 100% de DD?, la respuesta es simple. El código está mirando a través de los últimos 10 años, y el Nasdaq alcanzó un máximo histórico antes de la ventana de 10 años.

Lo que quiero transmitir con el enfoque de hoy es dejar de perseguir metas poco realistas y estar satisfecho persiguiendo una meta de mayor probabilidad. Leemos sobre los gestores de fondos de cobertura con mejor rendimiento o los deportistas o actores mejor pagados y pensamos que también podríamos lograr esto. Necesitamos aceptar que estas personas representan el 0.05% del grupo que compite. Definitivamente deberíamos sentirnos inspirados por estas personas, pero no deberíamos atribuir probabilidades poco realistas a lograr un éxito similar, ya que ahí radican las semillas del fracaso. Lo mismo ocurre con estos inversores de alto rendimiento en los datos que he presentado. Las probabilidades de que hubiéramos tenido el coraje de aguantar todo el sufrimiento son muy escasas, y de todos modos, puede que no sea tan inteligente hacerlo. Les aseguro que las probabilidades de recuperarse de una gran caída, es decir, superior al 50%, son muy pequeñas. Estas son muestras pequeñas de éxito. Combine dos inversiones con una caída del 50%.

Observaciones

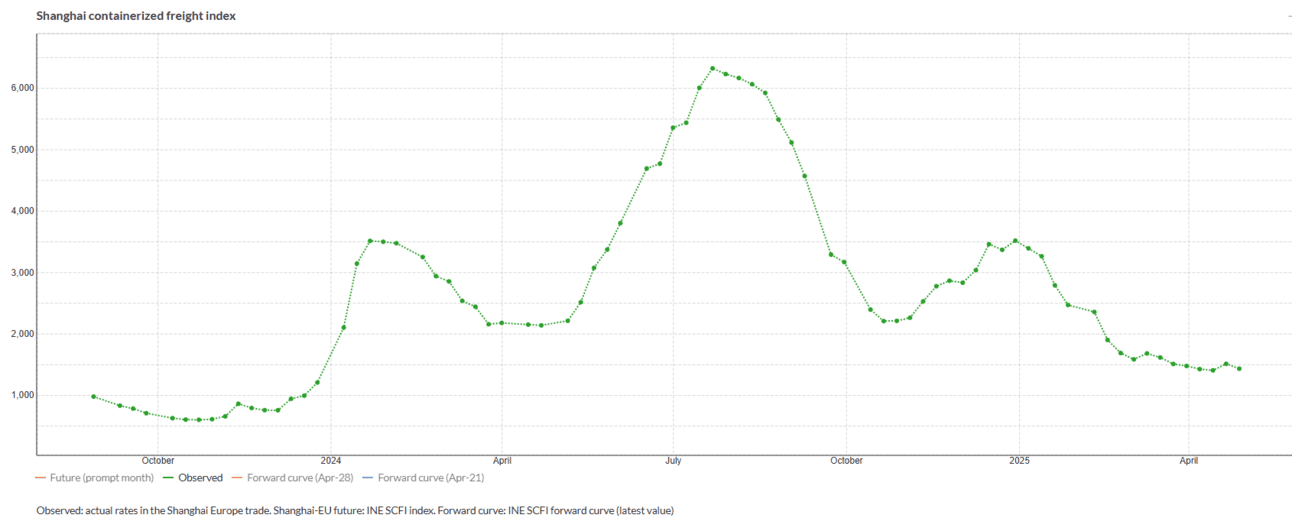

Ayer hablé sobre el efecto retardado en la publicación de resultados corporativos y datos económicos. Tengo acceso a algunos datos económicos en tiempo real; uno de ellos es el Índice de Carga Contenedorizada de Shanghái (SCFI).

Considere el SCFI como el "termómetro del precio spot" para el transporte de contenedores desde el puerto más activo de China. Cuando sube, los transportistas pagan por el espacio escaso; cuando baja, los transportistas reducen las tarifas para llenar las cajas. Dado que se actualiza semanalmente y es muy específico para cada ruta, es el índice que los analistas citan primero para evaluar las fluctuaciones a corto plazo en los costos globales del flete.

Como pueden ver, este índice ha estado bajando. Sospecho que China experimentará una recesión económica con muchos despidos, a pesar de los acuerdos que tiene con Europa, Asia y Rusia. Esto también afectará a la economía estadounidense. Se esperan cifras negativas en los próximos meses.

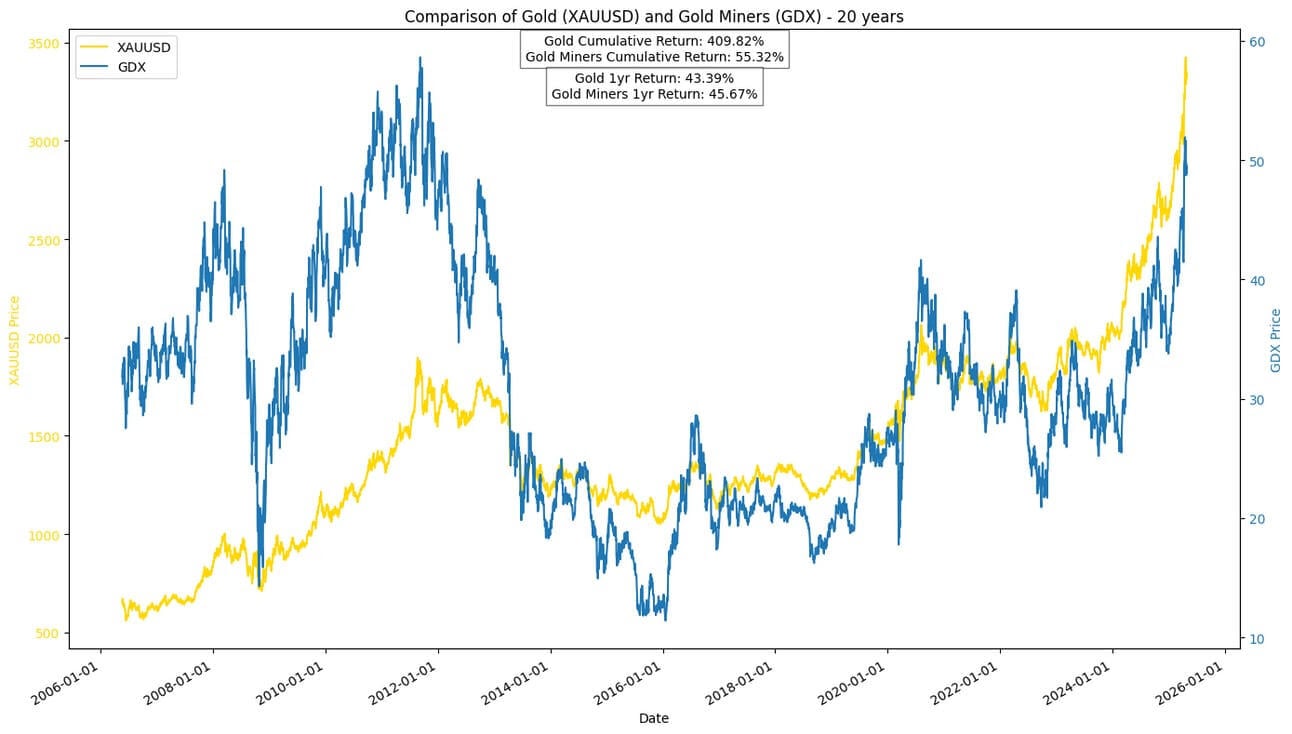

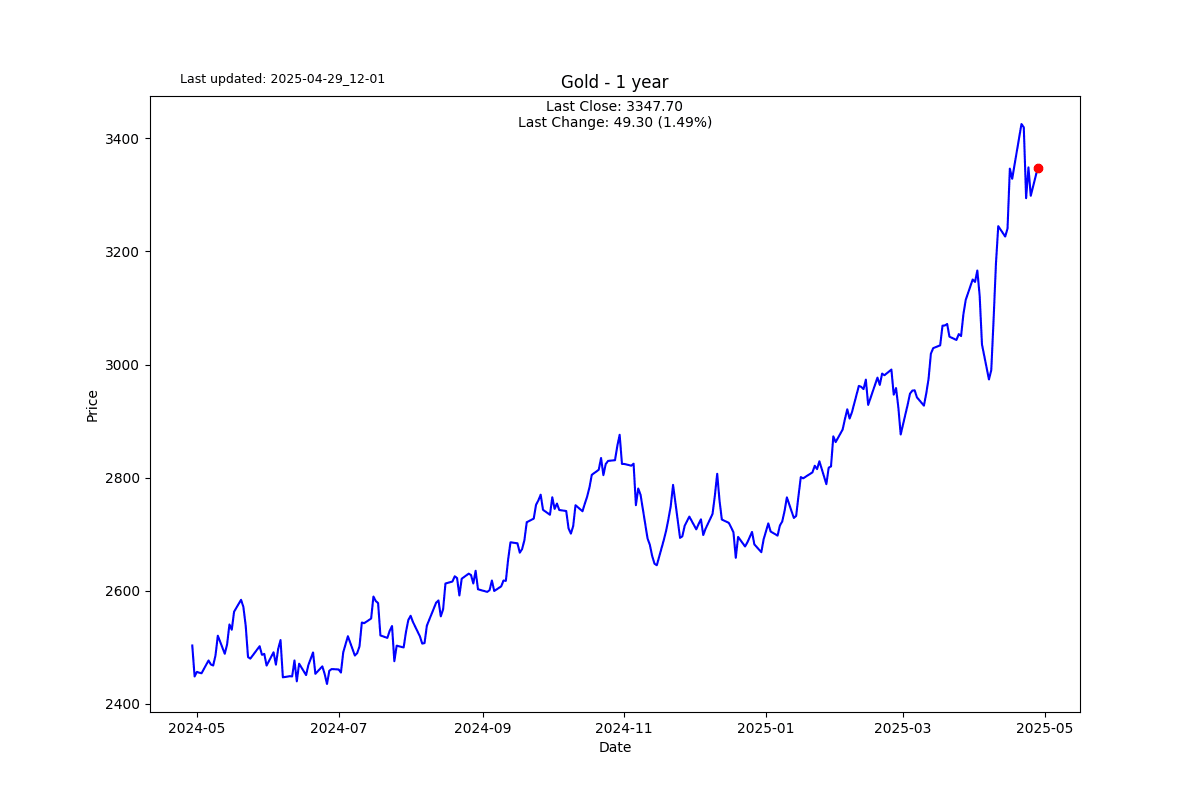

Recientemente leí un informe que indica que John Paulson, quien se hizo famoso por ganar 4 mil millones de dólares con su apuesta subprime, ha estado apostando fuerte por el oro. Se adelantó y sus fondos sufrieron pérdidas. Actualmente gestiona su propio dinero y no posee oro físico. Su prioridad es poseer las mineras para obtener el máximo rendimiento de su inversión. Creo que es una decisión muy inteligente, ya que las mineras aún están muy por debajo de su máximo histórico de hace 13 años y se mueven mucho más. Son como tener opciones de compra sin la desintegración temporal. Añadiré esto a mis ideas de inversión.

Quiero compartir parte de una transcripción de un podcast que escuché con Adam Taggart entrevistando a Brent Johnson. Nunca había oído hablar de Brent antes de esta charla y encontré su interpretación de las cosas refrescante. Ve las cosas un poco diferente a mí y a la mayoría de los economistas, pero lo que dice tiene mucho sentido. Aquí hay un breve fragmento.

La historia rara vez da un aviso previo de que está estableciendo un marcador. Los imperios no suelen celebrar conferencias de prensa cuando cambian las reglas. Las superpotencias no suelen enviar advertencias antes de armar el sistema que construyeron. Y, sin embargo, Estados Unidos le está diciendo al mundo exactamente lo que viene.

Esto no es el caos de un declive. Esto no es el agitar de un imperio en decadencia. Este es el poder dominante del mundo consolidando su control — sin disculpas, agresivamente, y con todo el peso de su motor económico detrás.

Y el manual no es sutil.

La administración Trump ha desechado los marcos de la torre de marfil de la globalización, el libre comercio y la cooperación basada en reglas — y los ha reemplazado con algo mucho más antiguo, simple y despiadado:

Los aranceles no son detalles de política — son puntos de presión. Las cadenas de suministro no son abstracciones económicas — son apalancamiento. Y los gobiernos extranjeros y los CEOs multinacionales no son socios — son contrapartes en un concurso de suma cero por el control.

El acceso al mercado estadounidense — el más grande, rico y orientado al consumo en la historia humana — ya no es gratuito. Vendrá con un precio.

Pero movimientos de poder como este no vienen sin consecuencias. El capital global se está desplazando. Los mercados están temblando. Los tenedores extranjeros de activos estadounidenses — adormecidos durante décadas por la previsibilidad y el privilegio — están descubriendo que lo que EE.UU. da, EE.UU. puede quitar.

Esto no se trata de política comercial. Y no se trata de aranceles.

Se trata de poder — quién lo tiene, quién no lo tiene, y qué sucede cuando la economía más grande del mundo decide dejar de pretender lo contrario.

Hay mucho que desglosar aquí. Hasta la próxima.

Alerta de escáner

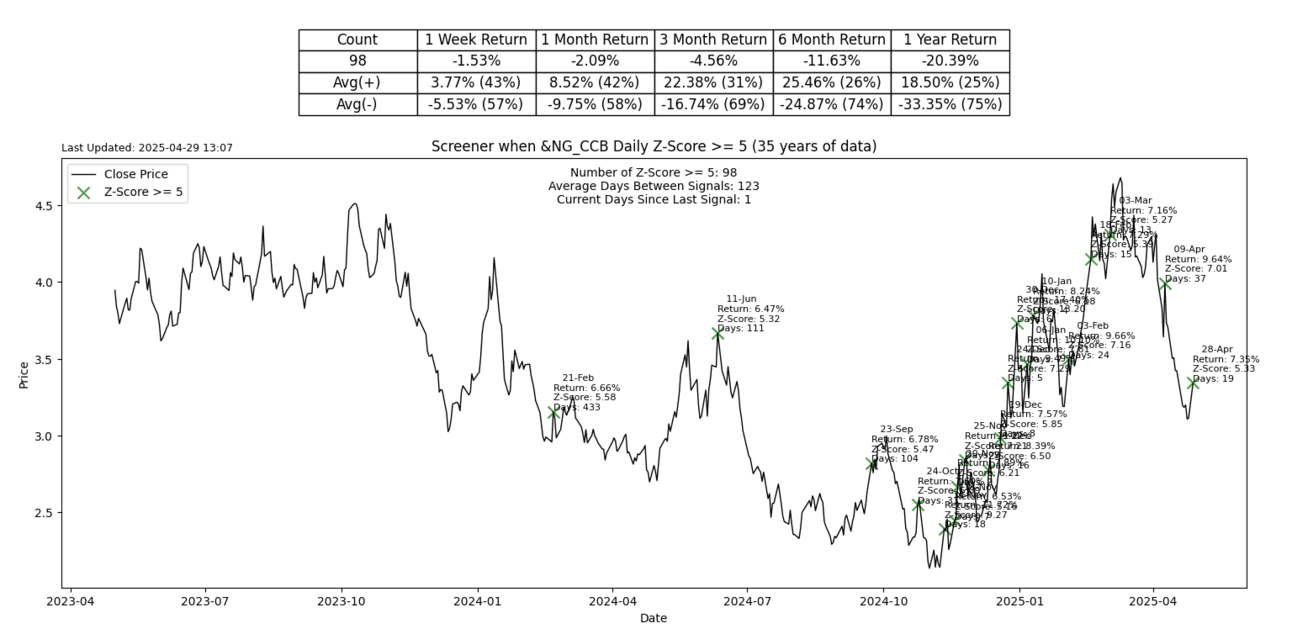

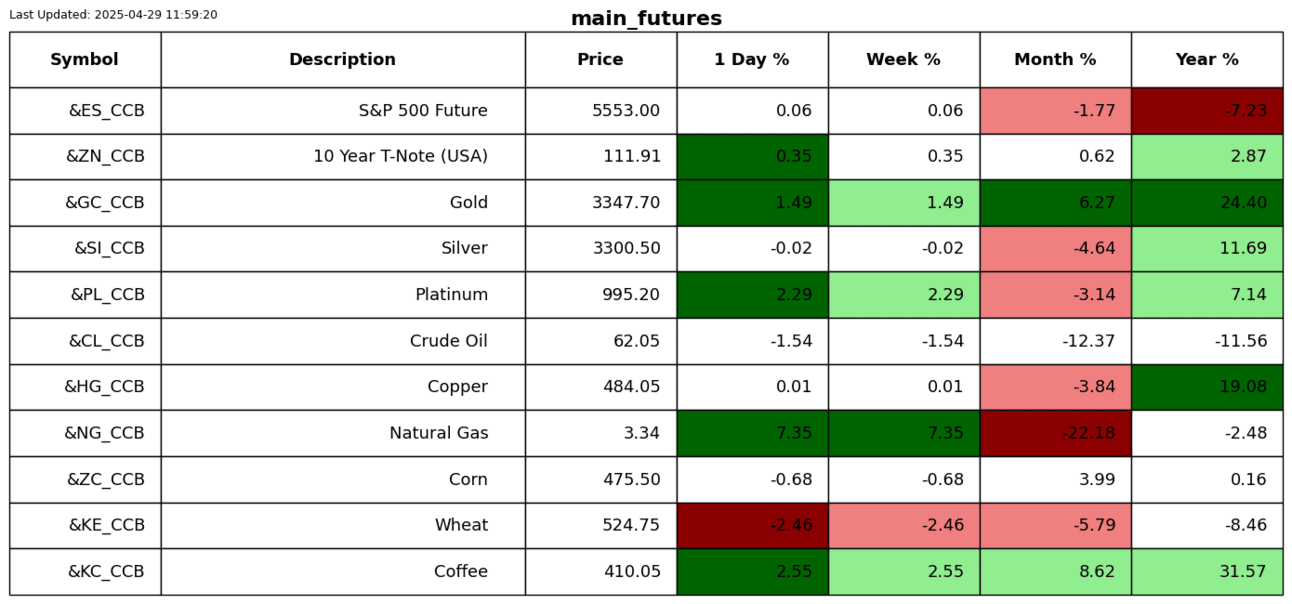

Francamente, no sé qué está pasando con el gas natural. Recibo una alerta de Z-score casi todos los días. Ayer fue un Z-score de +5, solo la 98ª vez.

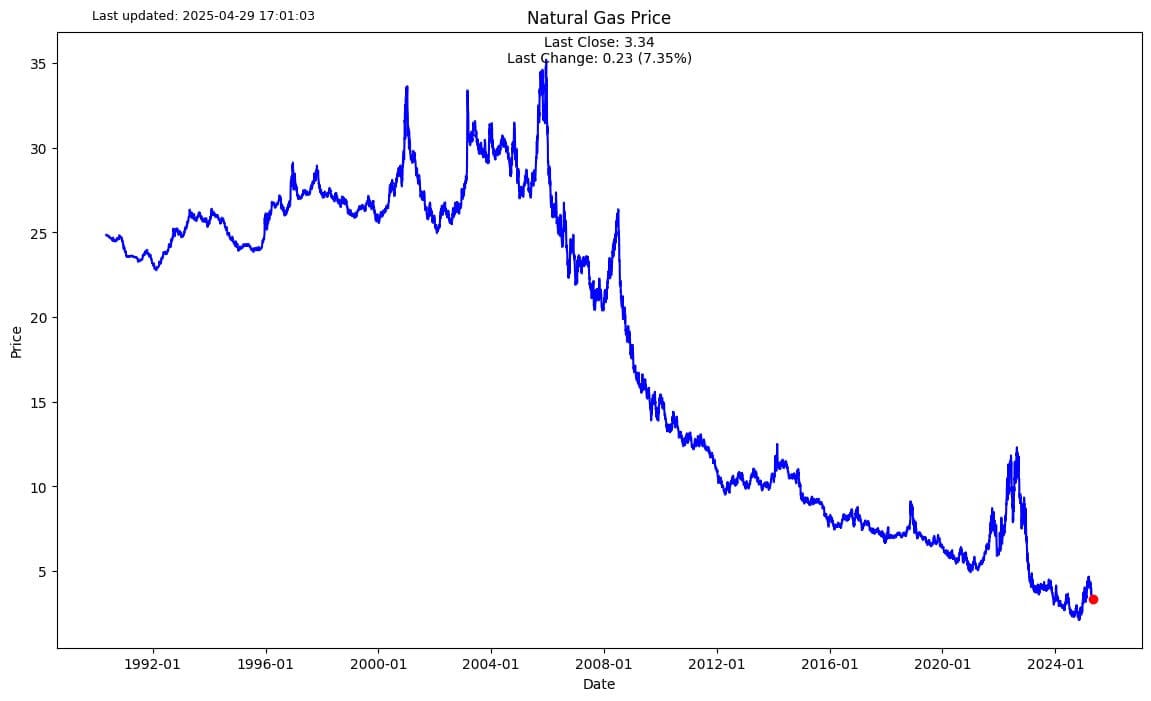

Para intentar obtener una mejor perspectiva, estoy mirando un gráfico de futuros de gas natural con mucha historia. Vaya, los precios han bajado mucho desde los máximos de la crisis financiera global.

Revisión de rendimiento

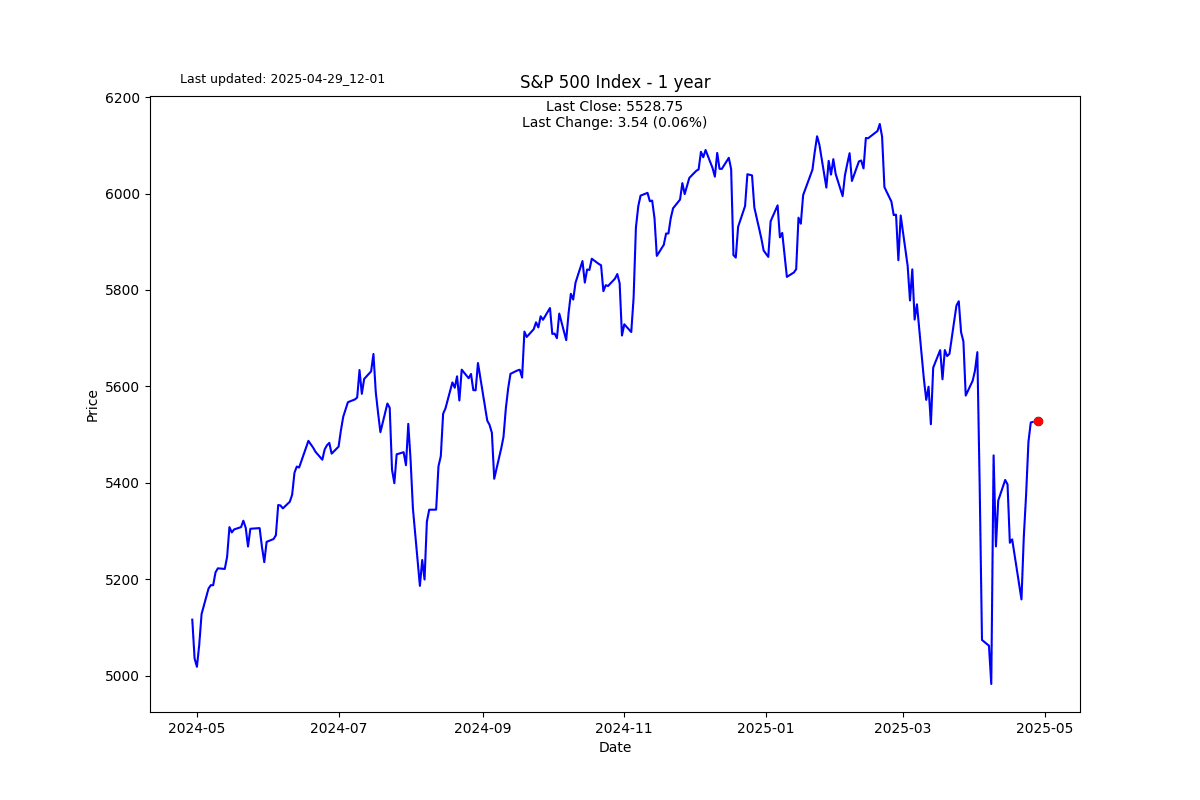

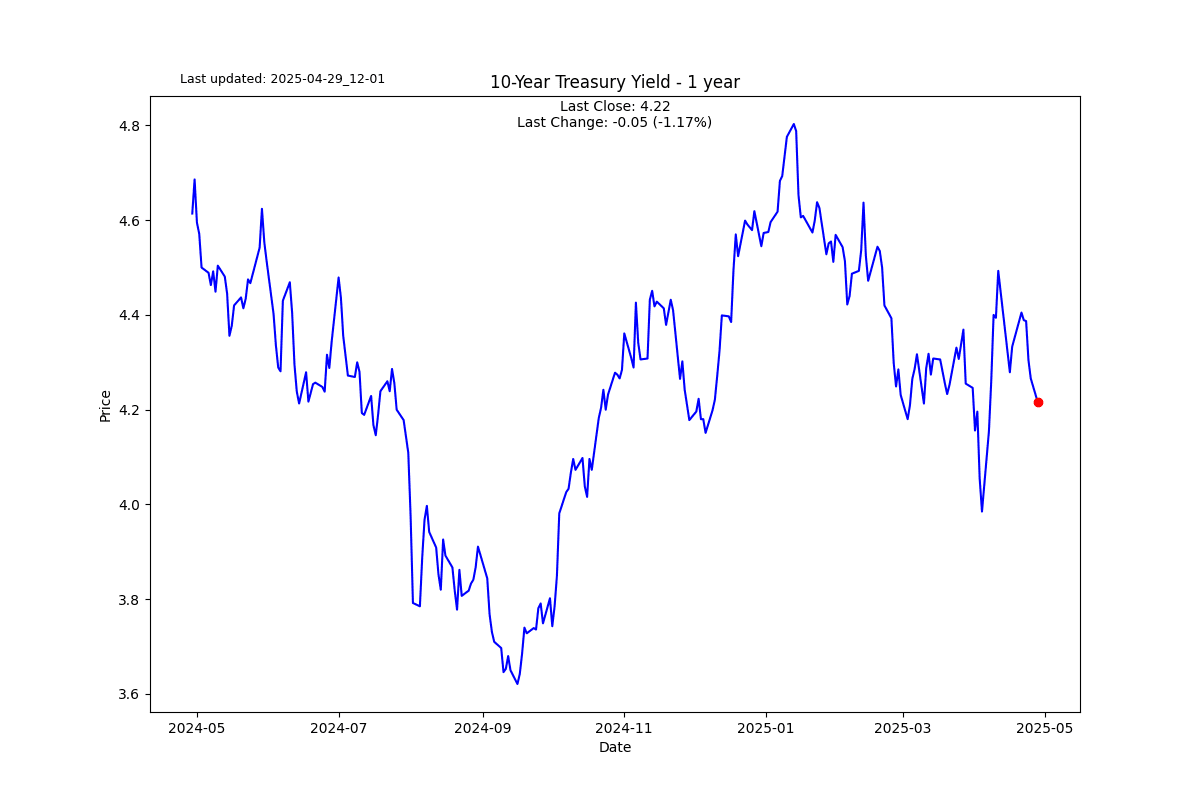

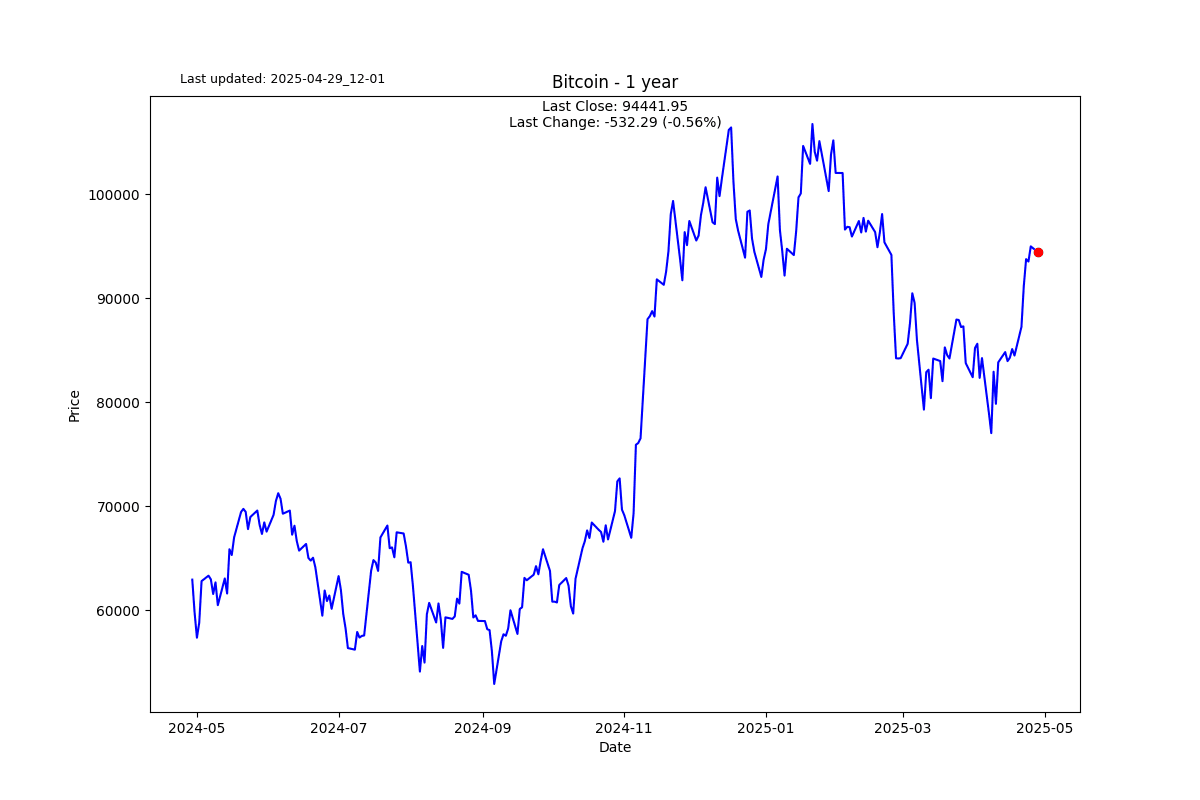

Galería de gráficos

Noticias S2N hoy

Esto no constituye asesoramiento financiero. No he considerado sus circunstancias individuales. Propongo perspectivas prácticas desde la perspectiva hipotética de un macroestratega global, buscando obtener rentabilidades ajustadas al riesgo superiores a la media, considerando los principales temas macroeconómicos actuales. No estoy autorizado para ofrecer asesoramiento financiero individualizado; por lo tanto, cualquier decisión de inversión que tome es de su exclusiva responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

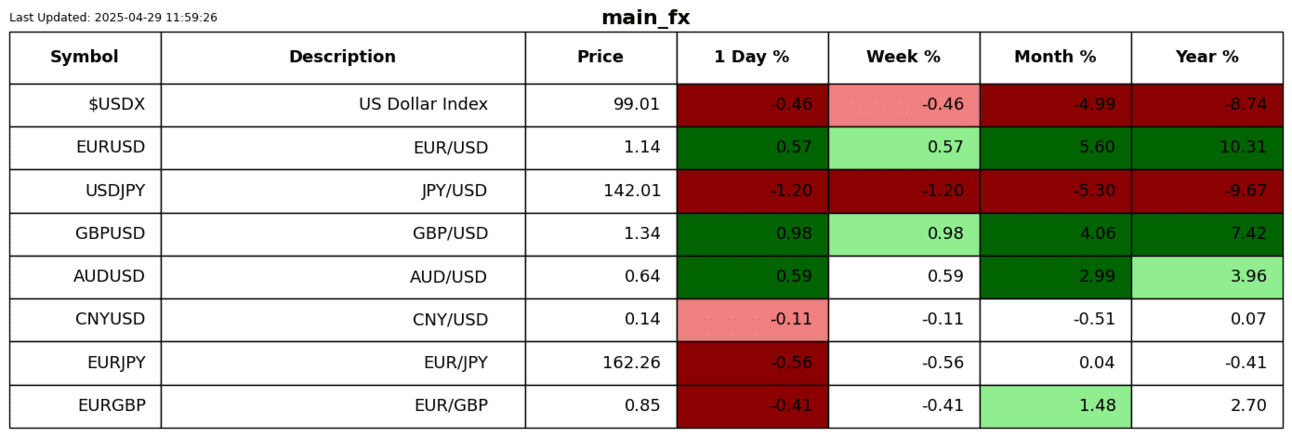

EUR/USD Pronóstico: La consolidación continúa, los compradores mantienen el control

El sentimiento relacionado con los aranceles de EE.UU. sigue guiando al mercado antes de los datos de primer nivel. Se espera que la confianza del consumidor de EE.UU. haya caído aún más en abril. El EUR/USD se consolida alrededor de 1.1400, a la espera de nuevas ganancias.

GBP/USD Pronóstico: La Libra podría enfrentarse a una fuerte resistencia en 1.3480

El GBP/USD avanzó a su nivel más alto en más de tres años por encima de 1.3440. La perspectiva técnica apunta a un sesgo alcista a corto plazo.

El Yen se mantiene a la defensiva frente a un Dólar ligeramente positivo, a pesar de la incertidumbre en el comercio entre EE.UU. y China

El Yen retrocede a medida que las esperanzas de un acuerdo comercial entre EE.UU. y China socavan los activos refugio.

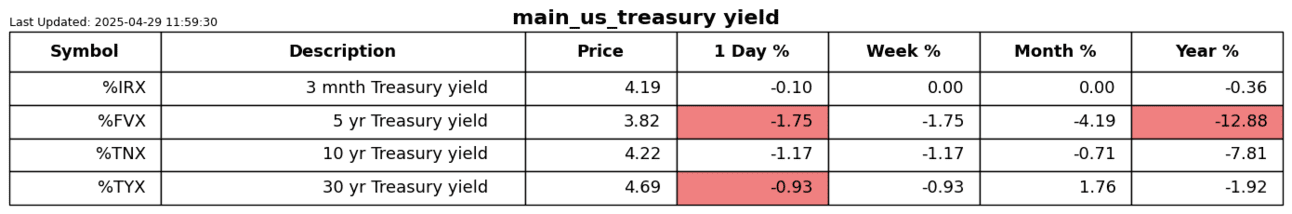

Se espera que las ofertas de empleo JOLTS de EE.UU. disminuyan en marzo

Se prevé que las ofertas de empleo disminuyan a 7.5 millones en marzo. El estado del mercado laboral es un factor clave para los funcionarios de la Fed.

Pronóstico para la próxima semana: Foco en el mercado laboral de Estados Unidos

Las Nóminas No Agrícolas de EE.UU. se publicarán el 2 de mayo, junto con la tasa de desempleo y los pedidos de fábrica.