Este artículo ha sido escrito por Greg Placsintar, trader

El mercado de plata todos sabemos que está muy débil, que se supone que es un metal que te ayuda contra la inflación, que es un activo refugio, todas las teorías del mundo, que si las minas, que si no hay plata, que si hay plata. Lo único que sé de forma cierta es lo que se ve en el Gráfico 1 que no deja de bajar. Está en tendencia bajista y parece que no hay quien la salve.

Gráfico 1: Futuro Plata continuo

Se puede observar la tendencia bajista de la plata de los últimos meses, muy penalizada por la subida de los tipos de interés. Fuente: Thinkorswim.

Nos estamos acercando a la zona de precios del año 2017-2019, años donde poco se hablaba de inflación, mejor dicho ni se sabía lo que era. Por aquel entonces, las narrativas solo hablaban de si se hacía el Quantitative Easing (o Expansión Cuantitativa), es decir de regalar dinero, y la situación sería insostenible y los activos refugio como la plata y el oro nos ayudarían. Parece que esto ya no es así, ya que se ve claramente que el precio está en una espiral bajista. De nuevo las narrativas de los gurús de Bolsa y los visionarios para poco nos han servido. Escribí hace tiempo un artículo que podéis leer en mi blog sobre el porque el Oro no sirve para diversificar carteras, en el que hablaba de que por desgracia los metales preciosos si los metemos en una cartera poco aportan, es decir aportan volatilidad, nada más.

La rentabilidad de la renta fija no ayuda a la plata

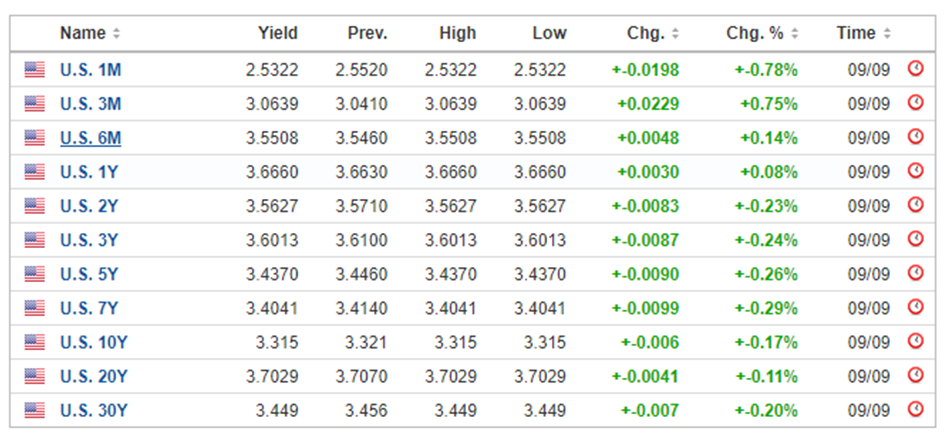

Es entendible que hoy, con la renta fija americana ofreciendo rentabilidades por encima del 3% (para ser más exactos un 3.315%), muchos la prefieren a los metales preciosos. Inclusive si miramos a más tiempo, a 20-30 años cercanos al 4%. Podéis consultar la rentabilidad de estos bonos en el Gráfico 2. Es entendible que la gente prefiera algo que no sea tan volátil (como los metales preciosos) y que dé una rentabilidad segura (esto de segura podríamos discutirlo, pero no es el tema de hoy).

Gráfico 2: Datos rentabilidad de los bonos Americanos por años

La renta fija atrae a muchos inversores ya que la rentabilidad está subiendo, los inversores prefieren renta fija que metales preciosos. Fuente: Investing.com

Un análisis un poco diferente

En nuestra academia hace tiempo seguimos la plata, y los alumnos nos preguntan si se podría hacer algo; con esta idea vamos a ver como analizamos nosotros la plata, ya que hoy en día hay un factor singular que podemos determinar, o mejor dicho, que pocas veces ha pasado en la historia y posiblemente indique que el mercado puede estar ante un gran cambio.

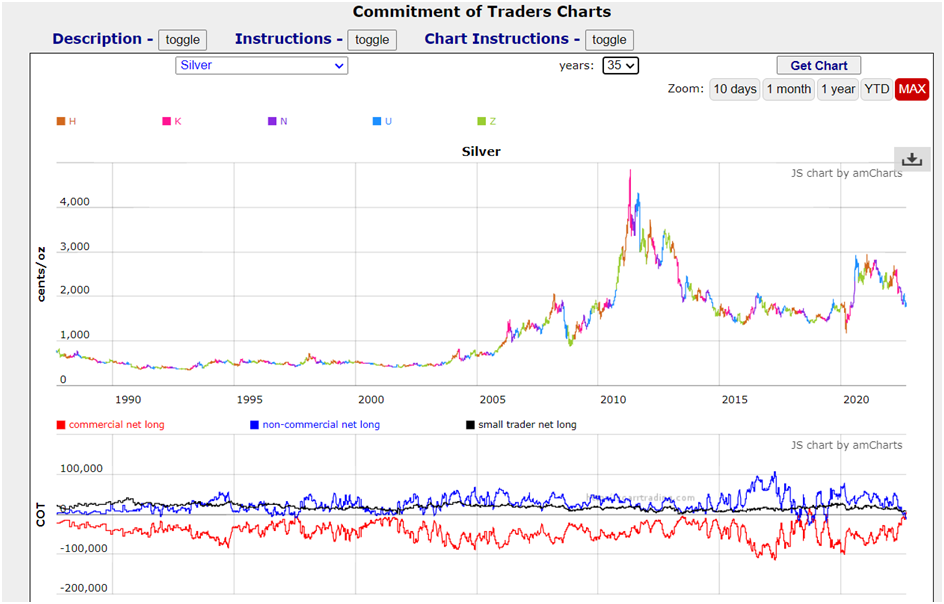

Gráfico 3: COT y gráfico Futuros sobre la Plata

Cotización, linea roja Comercial Net long, linea azul Non Commercials (Especuladores), línea negra operadores pequeños. Se puede observar como las posiciones de los participantes del mercado cambian con el precio del activo subyacente. Fuente: https://spreadgregscarr.carrd.co/

En la parte superior del Gráfico 3 sobre el informe COT (Commitment Of Traders) de la Plata, podemos ver los últimos 35 años de la cotización de la plata, en parte inferior del gráfico vemos los datos más importante de los participantes del mercado. Estos son datos referidos a cada martes de cada semana, publicados el viernes (con retraso), y allí se recoge el posicionamiento de cada uno de los que operan en el mercado. Estos datos son públicos y gratuitos y se encuentran en la página de CFTC.

Los participantes del mercado, de modo simplificado, los podemos diferenciar como los comerciales (Commercials), agentes que acuden al mercado con un riesgo, son productores (minas) o industriales (fábricas), para reducir este riesgo, es decir hacer una cobertura (Hedgers) y los especuladores (Non Commercials) que asumen un riesgo con el fin de obtener un beneficio. En el Gráfico 3 la línea roja son los comerciales y la línea azul son los no comerciales, los especuladores, y luego están los pequeños inversores, pero claro a ellos los ponen allí pero poco pintan. Vemos así a primera vista que con la evolución del precio, estas posiciones varían. Lo que más me ha sorprendido a mí también es que en el “Gran Boom” del 2020 la posición total de estos agentes no era más grande que el año 2017.

La posición de los comerciales es lo que más nos interesa

Pero el factor que más me interesa es la posición de los Comerciales, mirad que cosa mas curiosa: la línea roja, muy pocas veces se acerca a 0 o la supera, muy pocas veces. Es decir, la posición de los comerciales nunca pasa a ser positiva, lo que es lo mismo que casi no tengan posición, o que esta sea invertida, más grande que cero.

Solo ha pasado en Julio de 1997 con una posición Commercial Net de - 4770 contratos. Se puede observar que enseguida, menos de medio año, ha pasado de $4.37 (437) a $7.00+ (700)

Gráfico 4: COT y gráfico Futuros sobre la Plata

Cotización, linea roja comercial net long, linea azul non commercials, linea negra operadores pequeños. Se observa que las posiciones llegan a un extremo con los comerciales muy cerca de cero. Fuente: https://spreadgregscarr.carrd.co/

Otro periodo similar es el Noviembre del 2020: Commercial Net -1820.

El precio $4.62 baja hasta $4,03 en noviembre del 2021(Mirad Gráfico 5) , es decir un año después, para después en 2004 hacer un máximo en la zona de $8.00. Esta no ha sido rápida, pero sí que ha sido de nuevo un cambio de tendencia significativo.

Gráfico 5: COT y gráfico Futuros sobre la Plata

Cotización, linea roja comercial net long, linea azul non commercials, linea negra operadores pequeños. De nuevo se observa cómo la posición de los comerciales se acerca a cero, casi no tiene posiciones bajistas, esto se mantiene en el tiempo, dura así unos meses. Fuente: https://spreadgregscarr.carrd.co/

Más coincidencias podemos encontrar en Junio del 2013: Commercial Net - 4093. El precio pasa de $19,45 a unos $24.00 en unos meses, es verdad que luego empieza a bajar y hace nuevos mínimos. En Junio del 2014 de nuevo se acerca a -9000 los comerciales y el precio sube. Y en Agosto del 2015 algo muy similar. Comercial Net Long -13.750. El precio se queda plano durante casi un año pero luego de nuevo sube y no poco.

Las siguientes fechas en que los comerciales pasan o se acercan a positivo son en Abril del 2018 con Comercial Net long -2637 (Precio $16,25 Septiembre 2018 con +14361 (Precio $14.11) Mayo 2019 +1115 (14.63). Para entender mejor ver Gráfico 6.

Gráfico 6: COT y gráfico Futuros sobre la Plata

Cotización, linea roja comercial net long, linea azul non commercials, linea negra operadores pequeños. Todo se repite en el tiempo, de nuevo podemos ver tres veces que los comerciales se acercan a la zona de ponerse en positivo, dos veces incluso los vemos por encima de cero. El precio se queda plano y luego de nuevo sube. Fuente: https://spreadgregscarr.carrd.co/

Esta última es la época que se queda muy plana la plata, incluso baja un poco, pero en una zona bastante lateral y controlable, por supuesto luego aparece el susto del Covid donde la plata pasa de cerca de $18 a $12 para su nueva subida, que con la ayuda de los Reditt que intentan un Call Squeeze, llegue casi a $30.

Como la historia se repite

A la hora de escribir este articulo, los comerciales de nuevo están en positivo. ¿Qué podemos deducir del pasado? Que no solo pasa pocas veces en la historia, sino que cuando lo hace, suele cambiar la tendencia en el precio y este se revaloriza y no poco, aunque no siempre enseguida, ya que es anómalo que los comerciales no estén cubiertos. Sì puede bajar en esta situación, y puede estar tiempo por debajo del precio inicial, en ocasiones cuando la plata valía mucho menos, incluso esta bajada fue sustancial, de $4.62 a $4.03 (15% a groso modo), pero luego esta situación se normaliza y los precios suben y no poco. Pero tenemos los magníficos productos de derivados que nos permiten hacer estrategias laterales-alcistas que podemos ajustar con el tiempo para poder aprovechar este tipo de movimientos de mercado. Vamos a ver un poco como esta desde el punto de vista de las Opciones el mercado de Plata.

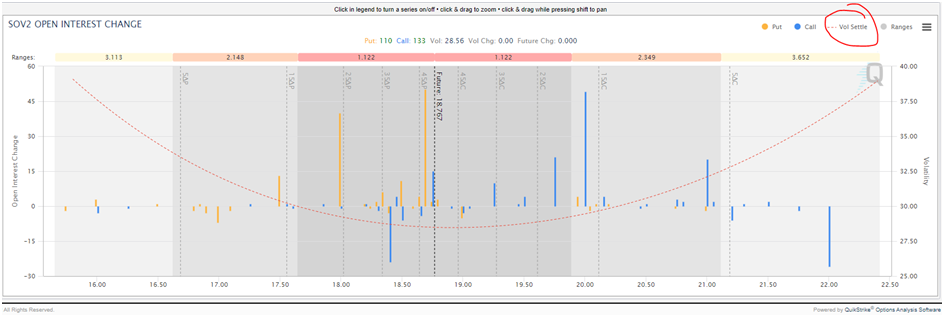

Open Interest en la Griegas

Nos gusta mirar mucho cómo está el mercado de opciones, básicamente de forma sencilla (y después de analizar el COT) y para eso miramos las deltas de las opciones.

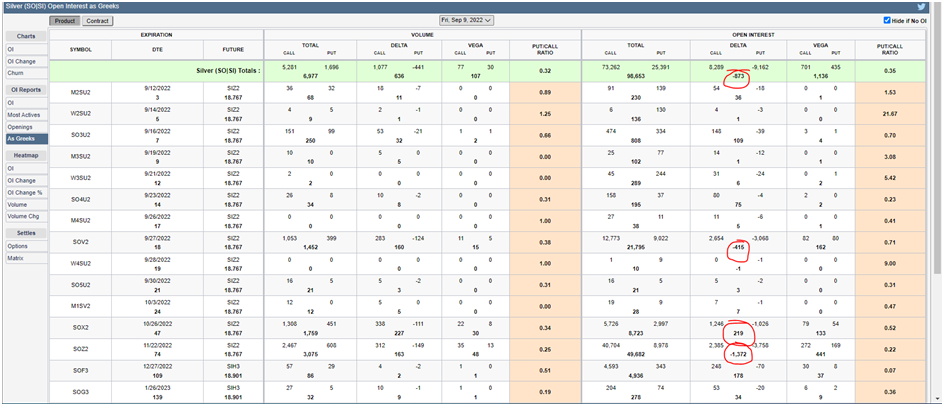

En la Tabla 1 se pueden ver todos los vencimientos Call, Put, volúmenes, y lo más importante , deltas y vegas por cada vencimiento (hay mas datos por supuesto pero ya es demasiado)

Tabla 1: Datos Opciones Sobre Futuros de la Plata CME

Aquí podemos ver las deltas de las opciones call/put así como el número y la posición de las mismas. Estos datos son gratuitos, fuente www.cme.com.

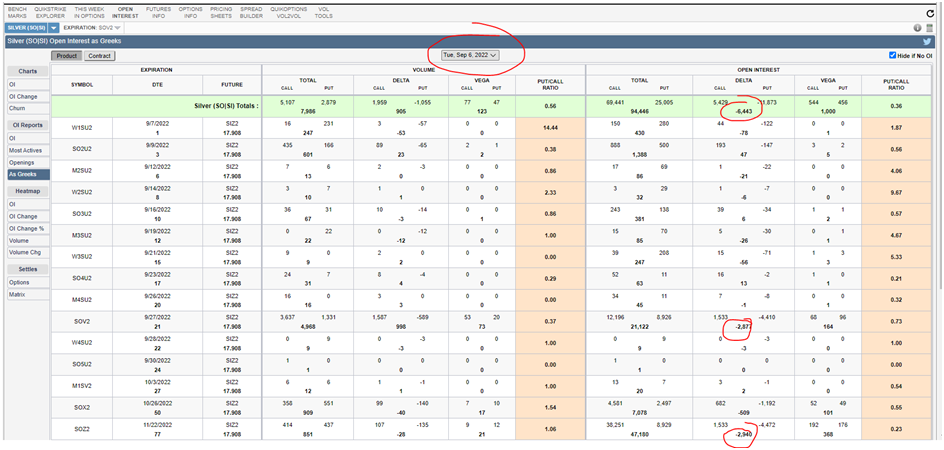

Solo por curiosidad mirad como cambió todo respeto a la semana pasada (Tabla 2) comparando deltas de la Tabla 1 con las de 2. Veis cómo hemos pasado de una delta negativa, es decir más (deltas) puts que calls, a una delta más neutra. Es decir, parece que el mercado está deshaciendo posiciones cortas.

Tabla 2: Datos Opciones Sobre Futuros de la Plata CME, semana anterior

Si se compara con la Tabla 1, se observa como el delta cambió, ya no hay tanto interes bajistas se salen los cortos o entran largos y todo esto en una semana. Fuente: www.cme.com.

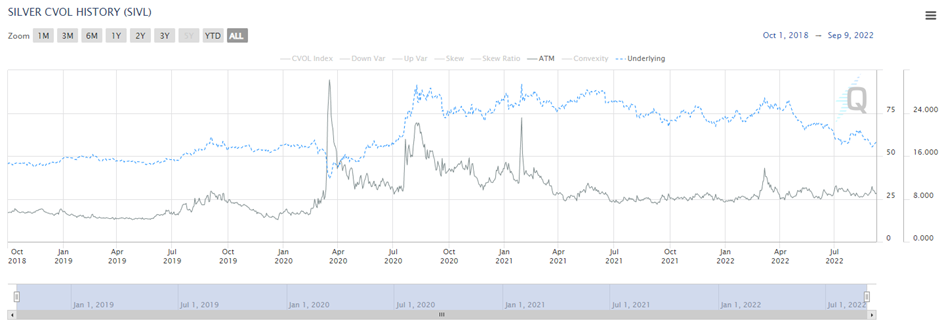

La Volatilidad

Siempre decimos que es muy importante revisar cómo está la volatilidad de la plata y su forma. Podemos observar que la sonrisa (smile) en el gráfico 7 de la plata es normal para una materia prima, veis que la volatilidad implícita sube, skew pendiente tanto si la plata sube como si la plata baja. Esto es normal en una materia prima (os pongo un deber, compararla con la de una acción o de un índice).

Gráfico 7: Skew de Volatilidad sobre Futuros de la Plata CME

Línea roja, se observa que la distribución de la volatilidad es típica de mercado de metales preciosos, sonrisa igualada en la parte izquierda y derecha, es decir si el mercado sube o baja la volatilidad sube.

Podemos decir que la distribución es normal, no hay ni miedo ni euforia en el mercado y para esto también nos podemos basar si comparamos la volatilidad histórica.

Gráfico 8: Volatilidad ATM Opciones

Plata línea gris y cotización futuros plata linea azul. Aquí vemos la volatilidad en el dinero pero en el tiempo, se ven claros los picos de volatilidad durante la gran caída de la plata en el pánico del Covid, y después vemos el intento de los MEMES de hacer una call squeeze en la plata. Se olvidaron de que todo Wall Street estaban largos en plata. Fuente: www.cme.com.

Gráfico 9: Estacionalidad Linked relative, futuros de plata 20 años

Se observa claramente que hay una estacionalidad alcista, línea negra, desde octubre a finales de año. Fuente: https://spreadgregscarr.carrd.co/

La línea negra en el gráfico 9 corresponde a la estacionalidad de la plata de los últimos 20 años en “link relative”, es decir medido en base porcentual. Vemos que está en una estacionalidad lateral bajista mientras de cara a final del año, la estacionalidad es alcista y podemos ver un cambio en la dirección de la plata.

En cuanto a las posiciones de los comerciales podemos observar en el gráfico 10, que han pasado a positivo con más de 5000 contratos. Cosa muy extraña y podría decir casi histórica.

Gráfico 10: COT y Gráfico Futuros Plata

Cotización, linea roja comercial net long, linea azul non commercials, linea negra operadores pequeños. Actualizando vemos que los comerciales están en positivo. cosa muy atípica e histórica. Como todo el comportamiento de los mercados de hoy. Fuente: https://spreadgregscarr.carrd.co/

Conclusiones

Resumiendo, vemos una situación que pocas veces se da, los comerciales tienen una posición muy corta o incluso positiva en la Plata. Esta anomalía casi siempre indica que el mercado se puede girar al alza, hemos visto que puede tardar mucho tiempo en pasar o puede ser cuestión de semanas. Lo que sí sabemos es que en el mercado de derivados tenemos la posibilidad de tomar posiciones laterales alcistas con riesgo limitado que se benefician de estas situaciones.

Toda información publicada en TRADERS’ es únicamente para fines educativos. No pretende recomendar, promocionar o de cualquier manera sugerir la eficacia de cualquier sistema, estrategia o enfoque de trading. Se recomienda a los traders que realicen sus propias investigaciones, desarrollo y comprobaciones para determinar la validez de un concepto para el trading. El trading y la inversión conllevan un alto nivel de riesgo. Cualquier persona con la intención de operar en los mercados financieros debe entender y aceptar estos riesgos. El rendimiento obtenido en el pasado no es garantía de los resultados futuros.

Contenido recomendado

Temporada de gaps

El Dólar abrió la semana a la baja en varios frentes. Pero el gap que dejaron los pares principales de monedas no ha sido cubierto. De allí es que lo esperable es que el Dólar se fortalezca nuevamente.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.

Pronóstico del AUD/USD: Pérdidas adicionales podrían llevar al par a visitar de nuevo la zona de 0.6400

El AUD/USD revirtió rápidamente el repunte del lunes y cayó a 0.6430. La atención ahora se centra en la publicación del Indicador Mensual del IPC del RBA.

Pronóstico del Precio del Bitcoin: El BTC cae por debajo de los 93.000$ debido a una toma de beneficios

El Bitcoin cae por debajo de los 93.000$ el martes después de descender casi un 5% el día anterior. Los datos en cadena muestran 150 millones de dólares en liquidaciones y 435 millones de dólares en salidas de ETFs al contado, destacando el cambio en el sentimiento del mercado.

Pronóstico de Precio del EUR/USD: Los compradores mantienen la presión mientras apuntan a 1.0600

El EUR/USD es alcista en el corto plazo y puede probar la zona de 1.0600. El presidente electo Donald Trump amenazó con imponer aranceles adicionales a China mientras la confianza del consumidor de Estados Unidos mejora en noviembre.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes