Invertir en acciones de crecimiento puede ofrecer a los inversores oportunidades para beneficiarse de algunas de las empresas más rentables e innovadoras del mundo, pero ¿justifica el riesgo la posible recompensa?

Los inversores tienen grandes expectativas de las acciones de crecimiento, lo que significa que estas acciones pueden ser susceptibles a la volatilidad de precios en caso de que los resultados empresariales decepcionen, especialmente en el extremo más agresivo del espectro Una característica de las empresas growth es que la mayor parte de sus beneficios se reinvierten de forma continua con vistas a generar rentabilidades aún mayores, por lo que, cuando no cumplen las previsiones, se dispara la volatilidad. Por ejemplo, en el episodio de ventas generalizadas de valores tecnológicos y asociados a la inteligencia artificial de julio, las acciones de Tesla cayeron más del 10% al final del mes como reacción a los resultados que defraudó al mercado. Estas oscilaciones pueden ser perjudiciales para las carteras de los inversores, sobre todo porque la composición del mercado de renta variable ha cambiado como consecuencia del dominio de las empresas estadounidenses de megacapitalización.

En contraste, cuando las empresas growth cumplen o superan sus expectativas, los inversores resultan beneficiados. Sin embargo, ante la primera bajada de tipos en cuatro años de la Reserva Federal, el persistente miedo a la recesión y el hecho de que la rentabilidad de los principales valores de megacapitalización norteamericanos siga en el punto de mira, muchos inversores se preguntan si el estilo growth merece una asignación específica en sus carteras.

El precio oculto del crecimiento a toda costa

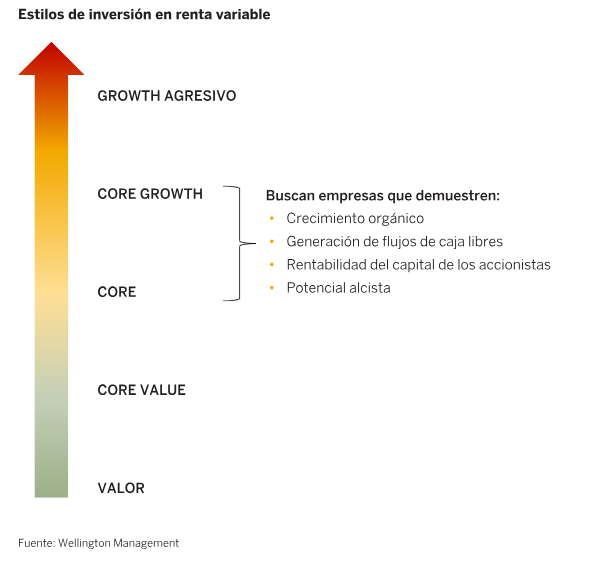

Estas dudas han llevado a algunos inversores a reconsiderar su estilo de inversión y a alejarse del growth en favor de exposiciones core a renta variable que, en el universo de estilos, se sitúen a medio camino entre el growth y el value. ¿Pero hay otras formas de aprovechar las oportunidades de la renta variable de crecimiento? Estamos convencidos de que, apuntando a valores growth de gran calidad no demasiado caros y adscritos a un estilo de inversión entre el core growth y el growth agresivo, es posible crear un equilibrio óptimo; es una forma alternativa de intentar batir al mercado a largo plazo y, a la vez, reducir el posible riesgo bajista (figura 1).

Figura 1

Cinco formas de descubrir acciones de crecimiento de calidad

El crecimiento a largo plazo va más allá del propio crecimiento

Si el objetivo de una estrategia de alto crecimiento son las empresas cuyos resultados e ingresos pueden ampliarse al máximo, orientarse hacia valores con una combinación interesante de crecimiento y otras características puede, según nuestro punto de vista, posicionar la cartera entre el core growth y el growth agresivo, y ello dar lugar a una mejor relación rentabilidad-riesgo a largo plazo. Pese a ser conscientes de que el crecimiento de los ingresos sirve para predecir rentabilidades extraordinarias a largo plazo, nuestros análisis indican que el margen de flujo de caja y la rentabilidad del capital (calidad), el rendimiento de los flujos de caja (potencial alcista) y la combinación de recompras de acciones y rentabilidad por dividendo (retribución al accionista) pueden constituir asimismo valiosos indicadores adelantados de rentabilidades superiores. Por lo tanto, en nuestro proceso de inversión nos ocupamos de ellos (figura 2). Observamos que las acciones con estas características son menos sensibles al estilo de inversión —como growth—, es decir, pueden lograr buenos resultados en diferentes entornos de mercado, no solo en los favorables a los valores de gran crecimiento. Y sucede igual en caso contrario, también son capaces de preservar la rentabilidad relativa cuando los mercados bursátiles retroceden.

Busque equilibrar el riesgo y la rentabilidad

Aquellos que invierten en renta variable de gran crecimiento no esperan que todas las empresas registren altas rentabilidades: lo habitual es que a algunas les vaya muy bien y a otras, muy mal. Aspiran, pues, a que las más rentables se revaloricen tanto que contrarresten los malos resultados de las rezagadas. Con este planteamiento, las eventuales ganancias pueden ser considerables, pero el riesgo que se asume también lo es. Las matemáticas nos enseñan que obtener unas pérdidas del 25% en un mercado a la baja exige una rentabilidad del 33% en una racha alcista para volver al punto de partida.

Por el contrario, en nuestra opinión, buscar empresas que ofrecen crecimiento pero también calidad, rentabilidad del capital y potencial alcista puede traducirse en resultados menos extremos, al no estar tan exclusivamente centradas en el crecimiento a toda costa. Aunque lo normal es que haya ganadores y perdedores relativos a corto, medio y largo plazo, es de esperar que este método de selección de valores brinde una protección frente a las caídas de la que tal vez carezcan otras asignaciones growth más agresivas.

Atención a las señales del mercado

Los mercados de renta variable se ven influidos por los cambios en el ciclo económico. Defendemos la idea de que un posicionamiento dinámico apoyado en datos ayuda a los inversores activos a proteger su capital cuando se ralentiza el ciclo económico mundial y a no desaprovechar las buenas condiciones cuando se acelera. En este sentido, para saber cuándo mejora o empeora la actividad económica en el mundo utilizamos nuestro propio índice de ciclo global. Este doble enfoque, centrado tanto en los factores macroeconómicos (top-down) como en los análisis fundamentales (bottom-up), nos permite ajustar las exposiciones en función de en qué momento del ciclo económico nos encontremos.

Tenga en cuenta el ciclo vital de las acciones

Las empresas presentan características diferentes en función del momento del ciclo vital en el que estén. Al margen de su puntuación en nuestros cuatro atributos distintivos, un cambio en los fundamentales puede dar pie a una revaluación de su potencial a corto y largo plazo. Esa información, a su vez, puede servir para justificar la decisión de eliminar una acción o de volver a comprarla.

No se limite a los «7 magníficos»

Los 7 magníficos se han destacado como los principales catalizadores de rentabilidad en el mercado de acciones, pero adoptar una perspectiva tan restringida puede llevar a los inversores a pasar por alto otras fuentes de revalorización. Confiamos en que, con un proceso disciplinado, es posible descubrir ideas de inversión tanto en ese grupo como fuera de él y generadores de alfa en sectores tan diversos como industria, servicios de comunicación y finanzas.

Figura 2

-638671847625335129.png)

Un ejemplo de inversión ilustrativo

¿Dónde pueden los inversores encontrar acciones de crecimiento de calidad? A nuestro modo de ver, este tipo de valores está presente en varios sectores, como los siguientes:

- Líderes tecnológicos a la vanguardia de la revolución digital de la mano de inteligencia artificial

- Medios de comunicación que están aumentando la monetización de sus negocios

- Empresas orientadas al consumidor con propuestas de valor o productos exclusivos

- Compañías sanitarias que sacan partido de la escala y la innovación

- Líderes en la prestación de servicios financieros que están mejorando los sistemas de pago o que apoyan la inversión en las empresas de mercados públicos y privados del futuro

Un ejemplo de estas tendencias es un proveedor sueco de música en streaming que ofrece millones de canciones y podcasts en todo el mundo. Esta empresa está llamada a ocupar una posición dominante en su sector y cuenta con numerosas vías de crecimiento de los ingresos de cara al futuro. Apreciamos los sólidos fundamentos económicos de sus suscripciones y el enorme potencial de los ingresos publicitarios, pero también la ampliación de su plataforma de podcasts, en tanto que motor de la expansión de los márgenes y la generación de flujos de caja libre. Al mismo tiempo, la empresa está retribuyendo a los accionistas con efectivo y cotiza a una atractiva ratio VE/flujos de caja libres en comparación con el conjunto global de oportunidades.

Inversión growth, ¿hay más alternativas?

Somos de la opinión de que, para que la gestión activa de los valores growth sea eficaz, debe tener en cuenta tanto el potencial alcista como el bajista. Por lo general, los inversores suelen subestimar la probabilidad de que los mercados bursátiles bajen. La protección frente a las caídas, sin embargo, puede lograrse, a nuestro parecer, de varias maneras: centrándose en empresas de gran calidad, siendo muy disciplinados con las valoraciones, evitando las empresas con las revisiones de resultados previstos más negativas y gestionando la cartera con una perspectiva activa de las exposiciones a valores, sectores y factores que le permita posicionarse para las correcciones del ciclo económico.

En un entorno de mercado tan singular como el presente, no pueden descartarse cifras de inflación y tipos de interés estructuralmente más elevados en los próximos diez años. Ante tal coyuntura, los bancos centrales deberán optar de forma regular entre el crecimiento y la inflación. De esta dinámica pueden derivarse ciclos más breves, una mayor volatilidad macroeconómica y una menor liquidez del mercado: un panorama que favorecería a los gestores activos orientados hacia las empresas de crecimiento de calidad capaces de generar de forma sistemática mayores flujos de caja libres y beneficios, conforme las valoraciones y la ampliación de los márgenes cobran más importancia.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano se deprecia frente al Dólar ante la mejora de los datos de empleo de EE.UU.

El USD/MXN registra ganancias el jueves tras el descenso del miércoles, que le llevó a cerrar la jornada en 17.57, perdiendo un 0.69% diario.

Ripple Pronóstico: XRP limitado en un rango mientras Ripple Prime ofrece acceso directo a los derivados de Coinbase

XRP se mantiene delicadamente por encima del soporte de 1.40$ mientras el mercado de criptomonedas en general se mantiene cauteloso en medio de la guerra en Oriente Medio. Ripple Prime ofrece a los clientes acceso directo a los derivados de Coinbase.

El EUR/USD cae por la demanda de refugio seguro pesar del débil NFP de EE.UU.

El EUR/USD cotiza en torno a 1.1560 el viernes en el momento de escribir, bajando un 0.40% en el día tras rebotar brevemente hacia 1.1590 tras la publicación de los últimos datos del mercado laboral de Estados Unidos (EE.UU.)