Este artñiculo ha sido escrito por Duncan Lamont, responsable de análisis estratégico de Schroders

La bolsa estadounidense alcanzó un nuevo máximo histórico a mediados de diciembre y no ha dejado de subir desde entonces. A finales de enero, estaba casi un 3% por encima del máximo anterior. Esto ha puesto nerviosos a muchos inversores ante la posibilidad de una caída.

Muchos también pasaron a invertir más en efectivo en 2023, atraídos por los altos tipos ofrecidos. La idea de invertir ese efectivo cuando el mercado bursátil está en máximos históricos resulta incómoda. Pero ¿debería?

La conclusión de nuestro análisis de las rentabilidades obtenidas en bolsa desde 1926 es inequívoca: no.

De hecho, el mercado se encuentra en máximos históricos con más frecuencia de lo que podría pensarse. De los 1.176 meses transcurridos desde enero de 1926, el mercado alcanzó máximos históricos en 354 de ellos, el 30% de las veces.

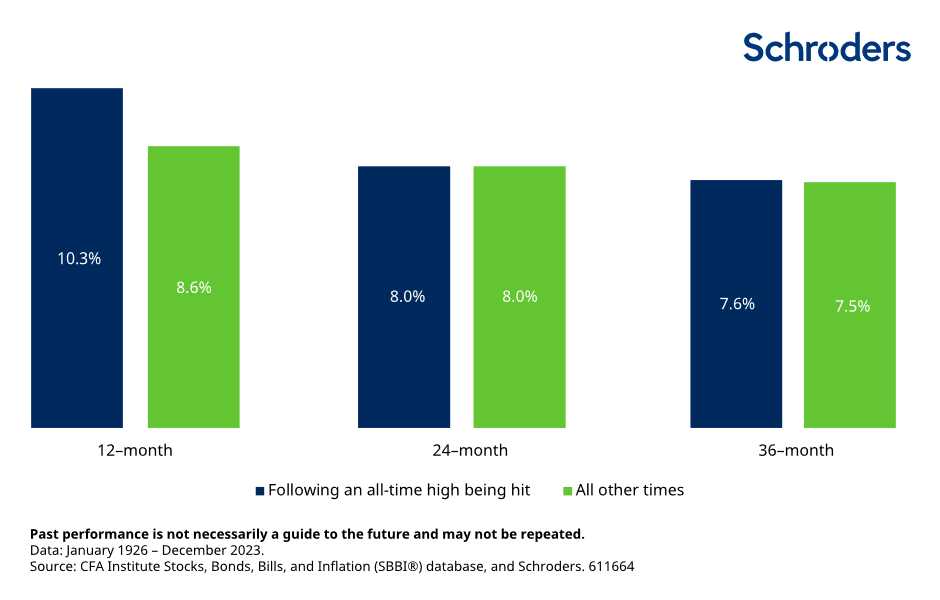

Y, de media, la rentabilidad en los 12 meses siguientes a un máximo histórico ha sido mejor que en otros momentos: Un 10,3% por encima de la inflación, frente a un 8,6% cuando el mercado no estaba en máximos. Las rentabilidades en un horizonte de dos o tres años también han sido ligeramente mejores por término medio (Gráfico 1).

Gráfico 1: La rentabilidad ha sido mayor si se ha invertido cuando la bolsa estaba en máximos históricos que cuando no lo estaba

Rentabilidad media ajustada a la inflación de la renta variable estadounidense de gran capitalización, con carácter anual.

Las diferencias se acumulan con el tiempo

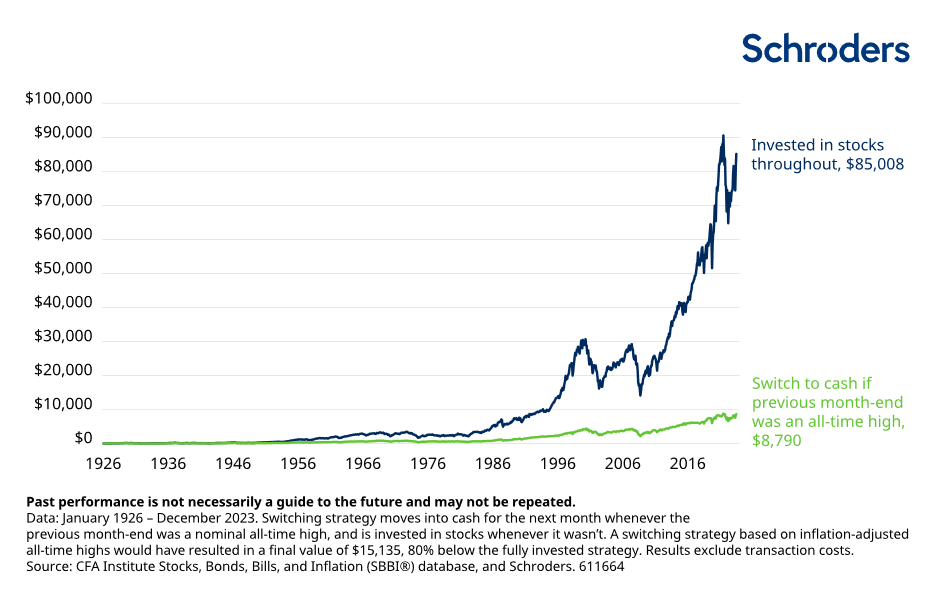

100 dólares invertidos en el mercado bursátil estadounidense en enero de 1926 tendrían un valor de 85.008 dólares a finales de 2023 en términos ajustados a la inflación, lo que supone un crecimiento del 7,1% anual.

En cambio, una estrategia que saliera del mercado y entrara en efectivo durante el mes siguiente cada vez que el mercado alcanzara un máximo histórico (y volviera a entrar cuando el mercado no estuviese en máximos) solo valdría 8.790 dólares (Figura 2). ¡Un 90% menos! La rentabilidad de esta cartera habría sido del 4,7% en términos ajustados a la inflación. A largo plazo, las diferencias de rentabilidad pueden acumularse.

Gráfico 2: Vender acciones cuando el mercado estaba en máximos históricos habría destruido el 90% de su patrimonio a muy largo plazo

Crecimiento de 100 dólares, términos ajustados a la inflación.

Este análisis abarca un horizonte temporal de casi 100 años, más de lo que la mayoría de la gente planifica. No obstante, incluso en horizontes más cortos, los inversores habrían perdido mucha riqueza potencial si se hubieran asustado cuando el mercado estaba en alza (Gráfico 3).

Gráfico 3: Vender acciones cuando el mercado estaba en máximos históricos habría destruido el 90% de su patrimonio a muy largo plazo

Crecimiento de 100 $, ajustado a la inflación.

|

Crecimiento de $100 invertidos hace X años |

Invertidos en bolsa |

Cambio a efectivo cuando a cierre de mes anterior la bolsa estaba en |

Destrucción del patrimonio al cambiar de estrategia |

|

10yrs |

237 |

181 |

-23% |

|

20yrs |

382 |

255 |

-33% |

|

30yrs |

864 |

403 |

-53% |

|

50yrs |

3,031 |

1,180 |

-61% |

|

Since 1926 |

85,008 |

8,790 |

-90% |

Datos de enero de 1926 a diciembre de 2023. La estrategia de cambio se mueve a efectivo para el mes siguiente siempre que el final del mes anterior haya sido un máximo histórico nominal, y se invierte en acciones siempre que no lo haya sido. Los resultados excluyen los costes de transacción. Fuente: Base de datos de Acciones, Bonos, Letras e Inflación (SBBI®) del CFA Institute y Schroders.

No hay que preocuparse por los máximos históricos

Es normal sentir nerviosismo por el futuro cuando la bolsa está en máximos históricos, pero ceder a ese sentimiento habría sido muy perjudicial para el patrimonio. Puede haber razones válidas para no decantarse por las acciones, pero que el mercado esté en máximos históricos no debería ser una de ellas.

Las opiniones expresadas aquí no representan necesariamente las opiniones declaradas o reflejadas en las Comunicaciones, Estrategias o Fondos de Schroders. Este documento tiene fines informativos exclusivamente y no se considera material promocional de ningún tipo. La información aquí contenida no se entiende como oferta o solicitud de compra o venta de ningún valor o instrumento afín en este documento. No se debe depositar su confianza en las opiniones e información recogidas en el documento a la hora de tomar decisiones de inversión y/o estratégicas. La información aquí contenida se considera fiable, pero Schroders no garantiza su integridad ni su exactitud. La rentabilidad registrada en el pasado no es un indicador fiable de los resultados futuros. El precio de las acciones y los ingresos derivados de las mismas pueden tanto subir como bajar y los inversores pueden no recuperar el importe original invertido. Las previsiones están sujetas a un alto nivel de incertidumbre sobre los factores económicos y de mercado futuros que pueden afectar a los resultados futuros reales. Las previsiones se ofrecen con fines informativos a fecha de hoy. Nuestros supuestos pueden variar sustancialmente en función de los cambios que puedan producirse en los supuestos subyacentes, por ejemplo, a medida que cambien las condiciones económicas y del mercado. No asumimos ninguna obligación de informarle de las actualizaciones o cambios en estos datos conforme cambien los supuestos, las condiciones económicas y del mercado, los modelos u otros aspectos. Publicado por Schroder Investment Management (Europe) S.A., Sucursal en España, c/ Pinar 7 – 4ª planta.28006 Madrid – España.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.