El cambio de paradigma acentúa la necesidad de buscar inversiones en empresas con posiciones competitivas fuertes.

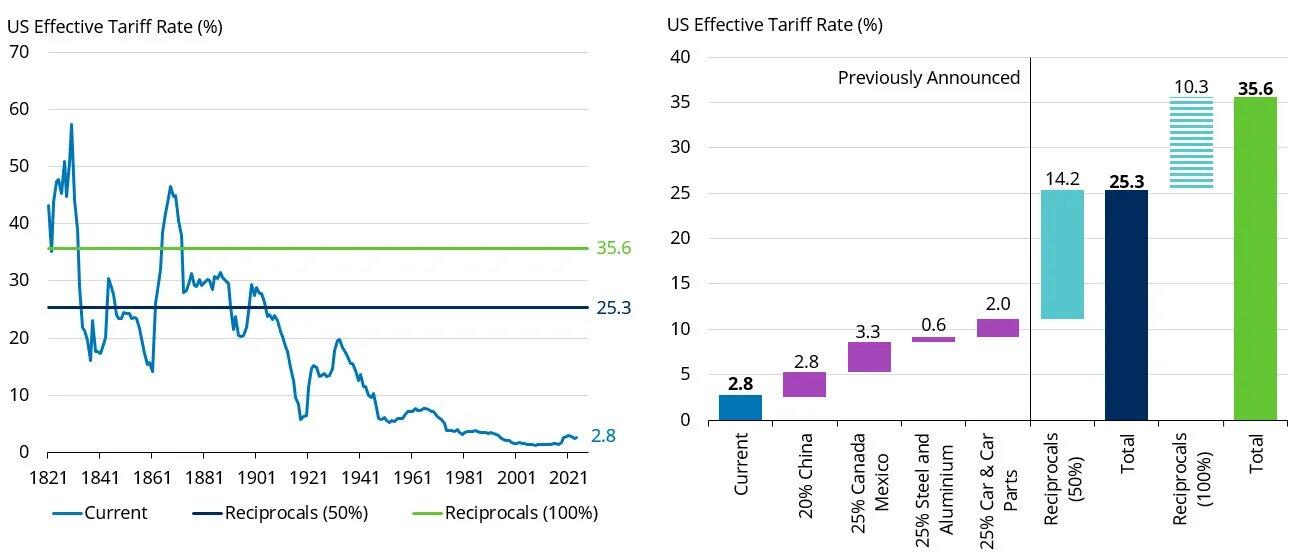

Los aranceles anunciados el 2 de abril suponen un cambio radical en las políticas comerciales de EE.UU., y se espera que la tasa arancelaria efectiva de EE.UU. aumente por encima del 20%, su nivel más alto en un siglo. Desde entonces, hemos visto cómo el S&P 500 experimentaba una de sus mayores caídas a corto plazo en décadas, ante el temor de los inversores a una recesión global.

El tipo arancelario efectivo alcanzará su nivel más alto en 120 años, el 25.3%.

La plena aplicación de los aranceles recíprocos lo elevaría un 10.3% más.

Fuente: Schroders Economics Group. 4 de abril de 2025

La reacción inicial del mercado demuestra hasta qué punto los aranceles han sido más severos de lo esperado tanto en magnitud como en alcance. Quizá lo más sorprendente haya sido la medida adoptada contra muchos de los países del Sudeste Asiático a los que numerosas empresas estadounidenses e internacionales de ropa y calzado deportivos habían desviado sus cadenas de suministro tras las medidas arancelarias de la primera Administración Trump contra China.

La capacidad de las empresas globales para eludir los aranceles se ha reducido significativamente en relación con Trump 1.0.

Centrarse en los ganadores estructurales y en las empresas con posiciones competitivas sólidas

La naturaleza inestable de la situación exige cautela antes de tomar medidas inmediatas, pero creemos que la volatilidad del mercado presentará oportunidades, como vimos durante las turbulencias del mercado causadas por la pandemia de Covid. Es importante destacar que las reacciones del mercado en lo que va de año, que se han intensificado en los dos últimos días, están provocando movimientos significativos en áreas que, en nuestra opinión, siguen siendo estructuralmente atractivas desde una perspectiva plurianual.

En términos generales, los valores expuestos a la IA y los valores con un buen momentun han estado sometidos a presiones de venta en lo que va de año, ya que los inversores han salido de las áreas con valoraciones más elevadas. Alphabet, Meta, Netflix y Broadcom, por citar algunos ejemplos, han sufrido caídas en el precio de sus acciones a pesar de sus sólidos fundamentales y de la obtención de beneficios. En cada uno de estos casos, la empresa se beneficia de tendencias de crecimiento seculares y de una sólida posición competitiva que, en nuestra opinión, podrían contribuir a impulsar una rentabilidad superior de las acciones a largo plazo.

Del mismo modo, las empresas de calidad que piensan en la planificación a largo plazo, la resistencia y diversificación de la cadena de suministro y las relaciones con los clientes deberían ser más capaces de sortear estos aranceles y los consiguientes cambios en el panorama competitivo. Este tipo de empresas suelen sufrir presiones de venta inicialmente en momentos de mayor incertidumbre y riesgo de mercado, pero podrían ofrecer una mayor rentabilidad ajustada al riesgo a medida que la dinámica comercial se ajusta y los mercados se normalizan.

Toda referencia a regiones, países, sectores, acciones o títulos tiene carácter meramente ilustrativo y no constituye una recomendación para comprar o vender instrumentos financieros o adoptar una estrategia de inversión específica.

Las rentabilidades pasadas no son indicativas de rentabilidades futuras y no pueden repetirse.

En cuanto a los sectores en el punto de mira de la política comercial, creemos que la atención debe centrarse en las empresas con una posición competitiva fuerte, que deberían poder fijar precios, con mayores retrasos en los pedidos, ya que la incertidumbre afecta a las decisiones de gasto de capital, y con una mayor exposición nacional.

Evidentemente, los sectores menos afectados por las disputas comerciales -bancos, sanidad, servicios públicos- pueden ofrecer cierto respiro frente a la incertidumbre arancelaria, mientras que las áreas que ofrecen características de crecimiento defensivo pueden obtener mejores resultados, ya que su relativa estabilidad de beneficios proporciona resistencia en momentos de mayor riesgo e incertidumbre económicos.

Importante disrupción y reajuste del paradigma existente

En las últimas semanas ha quedado cada vez más claro que los aranceles no son sólo una táctica de negociación, sino que se consideran una herramienta para:

- Proteger y revitalizar la industria estadounidense

- Generar ingresos

Aunque la Casa Blanca ha indicado que los aranceles recíprocos podrían negociarse a la baja, es probable que la mayoría se mantengan, lo que representa una importante disrupción y reajuste del régimen comercial existente.

Hubo fuertes reacciones de los líderes mundiales, que utilizaron términos como «contramedidas» y «represalias», lo que indica una postura de confrontación. Como tal, el riesgo parece inclinarse hacia aranceles aún más altos, como ya hemos visto en el caso del anuncio de aranceles de represalia de China a finales de la semana pasada.

Se trata de una situación inestable en la que cabe esperar nuevos acontecimientos en los próximos días y semanas, a medida que los líderes mundiales determinen su propio curso de acción y se intensifiquen las negociaciones. También hay que tener en cuenta la posible reacción de las autoridades monetarias y la posibilidad de recortes de los tipos de interés. Por lo tanto, es probable que la volatilidad del mercado persista a corto plazo.

Implicaciones para el excepcionalismo bursátil estadounidense y la renta variable no estadounidense

Nuestras perspectivas se mantienen en constante revisión ante la posibilidad de que las políticas comerciales estadounidenses socaven el crecimiento mundial y repercutan negativamente en la confianza empresarial y de los consumidores.

La actual Administración estadounidense parece estar dispuesta a tolerar un daño económico significativo a corto plazo en su ambición de remodelar los desequilibrios en el comercio mundial percibidos. Se espera que el impacto inmediato de estos aranceles aumente los costes y la inflación, reduzca la actividad económica y el crecimiento, disminuya la rentabilidad de las empresas y perjudique la confianza de los consumidores y las compañías, afectando tanto a la economía estadounidense como a la mundial.

El boyante consumo ha sido un pilar clave del excepcionalísimo bursátil estadounidense en los dos últimos años. Sin embargo, es probable que el consumidor estadounidense se lleve la peor parte de las subidas de precios.

Ya hemos visto signos de debilidad y fragilidad del consumidor, especialmente entre la población con menores ingresos. Por tanto, su capacidad para absorber las subidas de precios está disminuyendo y, en cambio, es probable que las empresas de consumo vean afectada su rentabilidad.

Aún no está claro el alcance de las represalias arancelarias, pero el aumento de las tasas de ahorro y la relajación de la política fiscal y monetaria en otras regiones pueden proporcionar cierta resistencia relativa, sobre todo en Europa.

Dado que EE.UU. depende del exterior para financiar su déficit presupuestario gemelo, es probable que esta política económica poco convencional ponga a prueba la confianza de los inversores en la estabilidad del país. El dólar estadounidense ha seguido debilitándose este año desde niveles elevados, alcanzando un mínimo de seis meses tras el anuncio de los aranceles, en un contexto de pérdida de confianza en las perspectivas de crecimiento. Esto puede favorecer la continuación de los flujos de dinero hacia la renta variable no estadounidense.

Un respiro para la economía estadounidense -y, de hecho, para la confianza del mercado- podría llegar en forma de políticas más favorables para los consumidores y las empresas, dado que la reforma fiscal y la desregulación siguen en la agenda de la actual Administración. Sin embargo, es poco probable que su impacto positivo en el crecimiento estadounidense compense totalmente el posible efecto negativo de los aranceles en su forma actual.

Los efectos a corto y largo plazo de estas medidas son inciertos, y a los mercados no les gusta la imprevisibilidad, pero ya estamos viendo rebajas en las estimaciones de crecimiento mundial a medida que las empresas retrasan los planes de inversión de capital y el gasto de los consumidores se ralentiza a la luz de la mayor incertidumbre y las implicaciones adversas a corto plazo de las propuestas de Trump.

Las opiniones expresadas aquí no representan necesariamente las opiniones declaradas o reflejadas en las Comunicaciones, Estrategias o Fondos de Schroders. Este documento tiene fines informativos exclusivamente y no se considera material promocional de ningún tipo. La información aquí contenida no se entiende como oferta o solicitud de compra o venta de ningún valor o instrumento afín en este documento. No se debe depositar su confianza en las opiniones e información recogidas en el documento a la hora de tomar decisiones de inversión y/o estratégicas. La información aquí contenida se considera fiable, pero Schroders no garantiza su integridad ni su exactitud. La rentabilidad registrada en el pasado no es un indicador fiable de los resultados futuros. El precio de las acciones y los ingresos derivados de las mismas pueden tanto subir como bajar y los inversores pueden no recuperar el importe original invertido. Las previsiones están sujetas a un alto nivel de incertidumbre sobre los factores económicos y de mercado futuros que pueden afectar a los resultados futuros reales. Las previsiones se ofrecen con fines informativos a fecha de hoy. Nuestros supuestos pueden variar sustancialmente en función de los cambios que puedan producirse en los supuestos subyacentes, por ejemplo, a medida que cambien las condiciones económicas y del mercado. No asumimos ninguna obligación de informarle de las actualizaciones o cambios en estos datos conforme cambien los supuestos, las condiciones económicas y del mercado, los modelos u otros aspectos. Publicado por Schroder Investment Management (Europe) S.A., Sucursal en España, c/ Pinar 7 – 4ª planta.28006 Madrid – España.

Contenido recomendado

Dólar estadounidense Pronóstico Semanal: ¿Luz al final del túnel?

Las preocupaciones sobre la economía estadounidense deberían mantener al Dólar bajo presión.

Pronóstico para la próxima semana: Foco en el mercado laboral de Estados Unidos

Las Nóminas No Agrícolas de EE.UU. se publicarán el 2 de mayo, junto con la tasa de desempleo y los pedidos de fábrica.

El EUR/GBP se mantiene por debajo de 0.8550 tras los datos optimistas de ventas minoristas del Reino Unido

El EUR/GBP pierde impulso cerca de 0.8530 el viernes. La Libra esterlina se fortalece contra el Euro tras los datos económicos del Reino Unido más fuertes de lo esperado.

Bitcoin Pronóstico Semanal: El BTC se consolida tras registrar un aumento semanal de más del 10%

El precio del Bitcoin se está consolidando alrededor de 94.000$ el viernes, manteniéndose en el reciente aumento del 10% visto a principios de esta semana. El repunte fue respaldado por una fuerte demanda institucional.

EUR/USD Pronóstico Semanal: Inflación, crecimiento y empleo son lo próximo

Estados Unidos y la Eurozona publicarán actualizaciones sobre inflación, crecimiento y empleo en la semana entrante. El par EUR/USD mantiene su postura alcista a pesar de cerrar la última semana en rojo.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes