El Gobernador del Banco de Inglaterra (BoE), Andrew Bailey, explica la decisión de reducir la tasa de interés oficial en 25 puntos básicos al 4,75 % en noviembre y responde a preguntas de la prensa.

Citas clave de la conferencia de prensa del BoE

"Todavía necesitamos ver una caída más generalizada en la inflación de precios de los servicios para mantener el IPC en 2%."

"Un enfoque gradual para recortar las tasas nos ayudará a tener tiempo para evaluar el impacto del aumento del seguro nacional y otros riesgos."

"El mercado laboral del Reino Unido está dando señales mixtas."

"La encuesta del BoE muestra que las expectativas de crecimiento salarial de las empresas se han estabilizado en 4% en los últimos meses."

"Podría haber una persistencia prolongada en las presiones inflacionarias salariales más allá de lo que está en nuestro pronóstico."

"El presupuesto tiene un impacto al alza en la inflación, pero vuelve al objetivo, lo que nos permitió recortar las tasas hoy."

"Necesitaremos ver más sobre cómo el presupuesto afecta la inflación."

"No creo que sea correcto concluir que la trayectoria de las tasas de interés será muy diferente debido al presupuesto."

"El aumento en los rendimientos de los bonos desde este presupuesto es muy diferente al de otros eventos fiscales en los últimos dos años."

"Trabajamos con todas las administraciones de EE.UU. en la regulación financiera, esperamos trabajar con la nueva administración de Trump."

"No hacemos ninguna suposición sobre la política de la futura administración de Trump."

"Observaremos muy de cerca lo que haga la administración de Trump en materia de comercio."

"Estoy seguro de que habrá un diálogo muy abierto entre el Reino Unido y la administración de EE.UU."

La siguiente sección fue publicada a las 12:00 GMT para cubrir las decisiones de política monetaria del Banco de Inglaterra y la reacción inmediata del mercado.

El Banco de Inglaterra (BoE) anunció el jueves que redujo la tasa de política monetaria en 25 puntos básicos (pb) hasta el 4.75% tras la reunión de política de noviembre, como se esperaba. Esta decisión estuvo en línea con la expectativa del mercado. Ocho responsables de la política monetaria votaron a favor de la reducción de la tasa, Catherine Mann votó por mantener la tasa de política monetaria sin cambios en 5%.

Puntos clave de la declaración de política monetaria del BoE

"La previsión del BoE muestra el IPC en un año en 2.7% (previsión de agosto: 2.4%), basado en las tasas de interés del mercado y la previsión modal."

"La previsión del BoE muestra el IPC en dos años en 2.2% (previsión de agosto: 1.7%), basado en las tasas de interés del mercado."

"Se espera provisionalmente que el presupuesto impulse la inflación en poco menos de 0.5 puntos porcentuales en su punto máximo entre mediados de 2026 y principios de 2027."

"Las tasas del mercado implican más relajación del BoE que en agosto, muestran la tasa bancaria en 4.8% en el cuarto trimestre de 2024, 3.7% en el cuarto trimestre de 2025, 3.7% en el cuarto trimestre de 2026, 3.6% en el cuarto trimestre de 2027 (agosto: 4.9% en el cuarto trimestre de 2024, 4.1% en el cuarto trimestre de 2025, 3.7% en el cuarto trimestre de 2026)."

"La previsión del BoE muestra el IPC en tres años en 1.8% (previsión de agosto: 1.5%), basado en las tasas de interés del mercado."

"El BoE estima un PIB de +0.2% trimestral en el tercer trimestre de 2024 (previsión de septiembre: +0.3%), ve +0.3% trimestral en el cuarto trimestre de 2024."

"El BoE prevé una tasa de desempleo de 4.2% en el cuarto trimestre de 2024 (previsión de agosto: 4.4%); cuarto trimestre de 2025 4.1% (agosto: 4.7%); cuarto trimestre de 2026 4.3% (agosto: 4.7%); cuarto trimestre de 2027 4.4%."

"La previsión incluye un impulso del presupuesto al nivel del PIB de alrededor de 0.75 puntos porcentuales en un año."

"El aumento de las contribuciones al seguro nacional de los empleadores en el presupuesto probablemente tendrá un pequeño impacto al alza en los precios, un pequeño impacto a la baja en los salarios y las ganancias de las empresas."

"Un enfoque gradual para eliminar la restricción de la política sigue siendo apropiado."

"Es probable que las tasas de interés continúen cayendo gradualmente si la economía evoluciona como se espera."

"El BoE prevé un crecimiento del PIB en 2024 de +1% (previsión de agosto: 1.25%), 2025 1.5% (agosto: 1%), 2026 1.25% (agosto: 1.25%), 2027 1.25%, basado en las tasas del mercado."

"El BoE estima un crecimiento salarial del sector privado excluyendo bonificaciones de 5% anual en el cuarto trimestre de 2024 (previsión de agosto: 5%), cuarto trimestre de 2025 3.25% (agosto: 3%); cuarto trimestre de 2026 3.25% (agosto: 2.75%); cuarto trimestre de 2027 3%."

"El impacto combinado de mayores contribuciones al seguro nacional y el salario mínimo probablemente aumentará los costos de empleo, el impacto neto en la inflación es incierto."

"El BoE espera alrededor de 0.5% del PIB en holgura a mediano plazo, menos holgura que antes del presupuesto, especialmente en 2025 y el primer semestre de 2026."

"El MPC se asegurará de que la tasa bancaria sea restrictiva durante el tiempo suficiente hasta que los riesgos de que la inflación vuelva de manera sostenible al objetivo del 2% se hayan disipado más."

"Es necesario asegurarse de que la inflación se mantenga cerca del objetivo, no se pueden reducir las tasas demasiado rápido o en exceso."

Reacción del mercado a los anuncios de política del BoE

El GBP/USD subió ligeramente con la reacción inmediata a las decisiones de política del BoE y se vio por última vez ganando 0.4% en el día a 1.2928.

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Franco suizo.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.26% | -0.33% | -0.35% | -0.32% | -0.95% | -0.76% | 0.03% | |

| EUR | 0.26% | -0.07% | -0.07% | -0.06% | -0.69% | -0.49% | 0.30% | |

| GBP | 0.33% | 0.07% | 0.00% | 0.01% | -0.62% | -0.43% | 0.38% | |

| JPY | 0.35% | 0.07% | 0.00% | 0.00% | -0.62% | -0.47% | 0.37% | |

| CAD | 0.32% | 0.06% | -0.01% | -0.00% | -0.62% | -0.44% | 0.37% | |

| AUD | 0.95% | 0.69% | 0.62% | 0.62% | 0.62% | 0.20% | 1.01% | |

| NZD | 0.76% | 0.49% | 0.43% | 0.47% | 0.44% | -0.20% | 0.81% | |

| CHF | -0.03% | -0.30% | -0.38% | -0.37% | -0.37% | -1.01% | -0.81% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

Esta sección a continuación se publicó como una vista previa de las decisiones de política monetaria del Banco de Inglaterra a las 07:00 GMT.

- Los inversores esperan que el Banco de Inglaterra recorte su tasa de política monetaria en 25 puntos básicos.

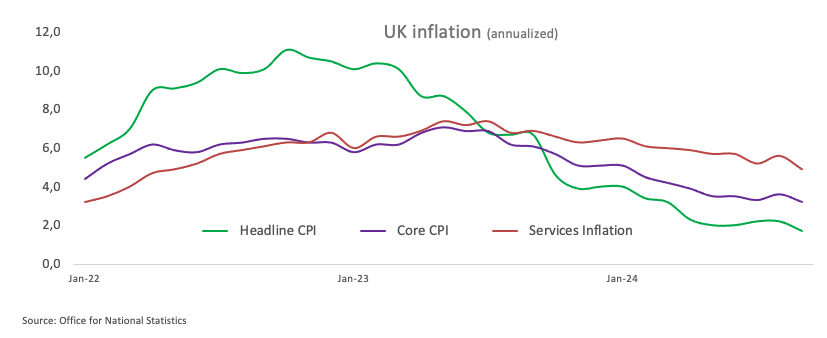

- La presión desinflacionaria en el Reino Unido se intensificó aún más en septiembre.

- La SMA de 200 días cerca de 1.2810 sostiene la baja en el GBP/USD.

El consenso del mercado apunta a una mayor flexibilización en la próxima decisión sobre las tasas de interés del Banco de Inglaterra (BoE) el jueves. El BoE mantuvo las tasas estables en el 5.00% en la reunión anterior, pero el cambio en el sentimiento de los inversores ahora sugiere un posible recorte de 25 puntos básicos esta semana.

No se esperan sorpresas en la reunión del BoE

En la reunión del 19 de septiembre del banco, los responsables de la política monetaria se mantuvieron con recortes trimestrales de tasas por ahora, siendo un recorte en noviembre el resultado más probable. En cuanto al endurecimiento cuantitativo, el comité votó por unanimidad mantener el ritmo de reducción de las tenencias de bonos en 100 mil millones de GBP durante los próximos 12 meses, lo cual nuevamente estuvo en línea con las expectativas.

Los únicos elementos moderados fueron las ligeras revisiones a la baja del PIB del tercer trimestre y del IPC del cuarto trimestre, aunque esto es más un caso de ajuste al mercado, que por supuesto está sujeto a cambios dependiendo de los datos entrantes.

De cara al futuro, los indicadores de persistencia de la inflación—la rigidez del mercado laboral, el crecimiento salarial privado y el IPC de servicios—deberían seguir guiando la política.

Volviendo a la inflación, el Índice de Precios al Consumo (IPC) general retrocedió al 1.7% interanual en septiembre, mientras que el IPC subyacente (que excluye los costos de alimentos y energía) se redujo al 3.2% en los últimos doce meses, y la inflación de servicios se mantuvo elevada en el 4.9% respecto al año anterior.

Tras el evento del BoE en septiembre, la responsable de políticas Catherine Mann expresó una postura cautelosa sobre la probabilidad de múltiples recortes de tasas de interés en los próximos meses, enfatizando la importancia de mantener una política restrictiva.

Sin embargo, a principios de octubre, el Gobernador Andrew Bailey indicó que el Banco de Inglaterra podría adoptar un enfoque "más activista" para los recortes de tasas si hay noticias positivas continuas sobre la inflación. Alineándose con el enfoque de Mann, el Economista Jefe Huw Pill declaró que el banco central británico debería adoptar un enfoque gradual al reducir las tasas de interés.

Antes de la reunión del BoE, los analistas de TD Securities señalaron: "Anticipamos una mayoría de 7-2 para recortar la Tasa Bancaria en 25 puntos básicos y pocos cambios respecto a la guía de septiembre. Los datos entrantes de crecimiento e inflación han sido más suaves de lo que el CPM esperaba en su proyección de agosto, pero el presupuesto forzará algunos ajustes a la proyección (pero estos serán menos positivos de lo que el mercado espera). No esperamos ninguna señal sobre la decisión de política de diciembre."

¿Cómo impactará la decisión de tasas de interés del BoE en el GBP/USD?

A medida que la inflación se desaceleró en septiembre, los participantes del mercado parecen favorecer una reducción de tasas en la reunión de política monetaria del BoE el 7 de noviembre a las 12:00 GMT.

El Analista Senior de FXStreet, Pablo Piovano, señala que un recorte de tasas podría ejercer más presión sobre la Libra esterlina, que podría ver una mayor baja si el GBP/USD cae por debajo de su mínimo de noviembre de 1.2833 (6 de noviembre). En ese caso, la próxima contención debería surgir en la clave SMA de 200 días en 1.2811, antes del mínimo de julio de 1.2615.

"Al alza, los alcistas inicialmente estarán observando la provisional SMA de 55 días en 1.3119. La ruptura de esa región podría poner de nuevo en foco una posible visita al pico de 2024 en 1.3434 (26 de septiembre)", concluye Pablo.

La Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

ÚLTIMAS NOTICIAS

Contenido recomendado

Pronóstico del Precio del EUR/USD: Los bajistas siguen teniendo el control

El EUR/USD se debilitó aún más y alcanzó nuevos mínimos anuales cerca de 1.0460. El Dólar estadounidense subió con fuerza y alcanzó máximos anuales. La atención de los mercados estará en las próximas lecturas de los PMI preliminares.

GBP/USD Pronóstico: La Libra esterlina se vuelve frágil mientras se mantiene la resistencia clave

El GBP/USD cotiza ligeramente por debajo de 1.2650 durante la mañana europea del jueves. La Libra esterlina no logró beneficiarse de los datos de inflación del Reino Unido en octubre, que fueron más fuertes de lo previsto.

USD/JPY Previsión del Precio: Amplía el movimiento en rango antes del IPC de Japón el viernes

El par USD/JPY tiene dificultades para capitalizar el movimiento alcista del día anterior hasta un nuevo máximo semanal y se encuentra con nuevas ventas el jueves, aunque permanece confinado en un rango familiar.

Pronóstico del Oro: El XAU/USD enfrenta un alza adicional en el corto plazo

Los precios del oro extendieron su marcha hacia el norte hasta la zona de 2.670$.

Pronóstico del Precio del Bitcoin: El BTC alcanza un máximo histórico por encima de 97.850$, a un paso de 100K$

El Bitcoin alcanzó un nuevo máximo histórico de 97.852$ el jueves, y el panorama técnico sugiere una posible continuación del repunte hasta los 100.000$. Los datos en cadena muestran que el actual mercado alcista del BTC se asemeja al de 2020.