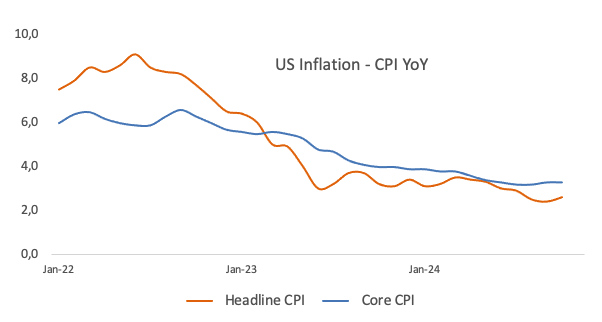

La Oficina de Estadísticas Laborales de EE.UU. informó que el Índice de Precios al Consumidor (IPC) general subió un 2.6% interanual en octubre frente al 2.4% de septiembre, tal como se esperaba. La inflación mensual también cumplió expectativas y creció un 0.2% en octubre.

Por su parte, el IPC subyacente—que excluye las categorías más volátiles de alimentos y energía—registró un aumento del 3.3% anual en los últimos doce meses, sin variar respecto al mes anterior y cumpliendo previsiones. A nivel intermensual, el indicador creció un 0.3%, según lo previsto.

Reacción del mercado al IPC de EE.UU.

El Índice del Dólar estadounidense (DXY) mantiene la corrección a la baja tras el aumento de los datos del IPC de EE.UU. en octubre, rondando la región de 105.80 en medio de un leve retroceso en los rendimientos estadounidenses a lo largo de la curva.

Esta sección a continuación se publicó como una vista previa de los datos del Índice de Precios al Consumo (IPC) de EE.UU. a las 03:00 GMT.

- Se prevé que el Índice de Precios al Consumo de EE.UU. aumente un 2,6% interanual en octubre, más rápido que el aumento del 2,4% de septiembre.

- Se espera que la inflación anual del IPC subyacente se mantenga en el 3,3% en octubre.

- Los datos de inflación podrían impactar significativamente en la valoración del mercado sobre las perspectivas de tasas de interés de la Fed y el valor del Dólar estadounidense.

Los datos de inflación del Índice de Precios al Consumo (IPC) de Estados Unidos (EE.UU.) para octubre, publicados por la Oficina de Estadísticas Laborales (BLS), son muy esperados y están programados para ser publicados el miércoles a las 13:30 GMT.

Se espera que el Dólar estadounidense (USD) experimente una intensa volatilidad probablemente impulsada por el informe de inflación de EE.UU., que podría impactar significativamente en la valoración del mercado sobre las perspectivas de tasas de interés de la Reserva Federal (Fed) para los próximos meses.

Siga nuestra cobertura en vivo del IPC de EE.UU. aquí

¿Qué esperar en el próximo informe de datos del IPC?

Según el IPC, se espera que la inflación en EE.UU. aumente a una tasa anual del 2,6% en octubre, un poco más alta que el crecimiento del 2,4% reportado en septiembre. La inflación anual del IPC subyacente, excluyendo los precios volátiles de alimentos y energía, probablemente se mantendrá en el 3,3% en el mismo período.

Mientras tanto, se prevé que el IPC mensual y el IPC subyacente aumenten un 0,2% y un 0,3%, respectivamente.

En la vista previa del informe de inflación de octubre, los analistas de TD Securities dijeron: "Las lecturas de inflación deberían mantenerse algo más firmes de lo que la Fed preferiría a corto plazo, revirtiendo algunas mejoras recientes en el ritmo de los cambios de precios."

"Esperamos que el IPC general suba un 0,29% intermensual mientras que la inflación subyacente suba a un ritmo más firme del 0,32% intermensual. Esto dejará el ritmo anual del IPC subiendo al 2,6% interanual para el general y manteniéndose estable en el 3,3% interanual para el subyacente," añadieron.

Tras la reunión de política monetaria de noviembre, el presidente de la Fed, Powell, mantuvo que el banco central sigue comprometido con su camino de relajación gradual, añadiendo que el resultado de las elecciones presidenciales de EE.UU. no afectará las decisiones de política a corto plazo. El Banco parecía decidido a defender su independencia del recién electo presidente de EE.UU., Donald Trump, ya que Powell declaró claramente que no renunciaría si se lo pidieran.

¿Cómo podría el informe del Índice de Precios al Consumo de EE.UU. afectar al EUR/USD?

Las políticas de Trump sobre inmigración, recortes de impuestos y aranceles podrían ejercer presión al alza sobre la inflación, requiriendo tasas de interés más altas y apoyando al Dólar estadounidense. Sin embargo, el impacto de estas políticas en la economía y la inflación probablemente se sentirá solo a mediano y largo plazo.

Así, en medio de condiciones de mercado laboral en desaceleración y el progreso en la desinflación, el informe de inflación de octubre jugará un papel crucial en ofrecer nuevas pistas sobre el próximo movimiento de política de la Fed. Los mercados están valorando una probabilidad del 67% de que la Fed baje las tasas en 25 puntos básicos en diciembre, según la herramienta FedWatch del CME Group, por debajo del 80% visto al inicio de este mes.

Los datos laborales publicados por la BLS el 1 de noviembre mostraron que las Nóminas No Agrícolas (NFP) aumentaron en 12.000 el mes pasado, tras una revisión a la baja de los dos meses anteriores. La tasa de desempleo se mantuvo en el 4,1% en octubre. Mientras tanto, la inflación salarial, medida por la variación de las Ganancias Medias por Hora, subió al 4% anual en octubre desde el 3,9% en septiembre.

Una gran sorpresa a la baja en las cifras de inflación general y subyacente anual de EE.UU. podría consolidar las expectativas de un recorte de tasas de la Fed en diciembre. Si el IPC subyacente mensual llega al 0% o entra en territorio negativo, los mercados probablemente duplicarán las apuestas por un ciclo de relajación agresivo de la Fed y desencadenarán una venta masiva del USD. Por otro lado, los halcones de la Fed regresarían y rechazarían las expectativas de un recorte de tasas en diciembre con lecturas del IPC más altas de lo esperado.

Dhwani Mehta, Analista Líder de la Sesión Asiática en FXStreet, ofrece una breve perspectiva técnica para el EUR/USD y explica: "El panorama técnico a corto plazo del EUR/USD apunta a un probable agotamiento de los compradores ya que el indicador del Índice de Fuerza Relativa (RSI) en el gráfico diario sondea el territorio de sobreventa en 30."

"El EUR/USD podría encontrar la zona de demanda inicial en el nivel psicológico de 1.0550, por debajo del cual se desafiará el mínimo del 1 de noviembre de 2023 en 1.0517. Las caídas adicionales apuntarán a la cifra redonda de 1.0500. Por el contrario, la resistencia intermedia se alinea en el máximo del 11 de noviembre de 2024 en 1.0728. Si los compradores recuperan este último de manera sostenible, se probará la siguiente resistencia en la media móvil simple (SMA) de 21 días en 1.0810."

Indicador económico

Índice de Precios al Consumidor (YoY)

El IPC lo publica el US Labor Department y mide los movimientos de precios a través de la comparación entre los precios minoristas de una cesta de bienes y servicios representativa. El poder de compra del dólar se ve disminuido debido a la inflación. El IPC es un indicador clave para medir la inflación y las tendencias de compra. Una lectura superior a las expectativas es alcista para el dólar, mientras que una lectura inferior es bajista.

Leer más.Última publicación: mié nov 13, 2024 13:30

Frecuencia: Mensual

Actual: 2.6%

Estimado: 2.6%

Previo: 2.4%

Fuente: US Bureau of Labor Statistics

The US Federal Reserve has a dual mandate of maintaining price stability and maximum employment. According to such mandate, inflation should be at around 2% YoY and has become the weakest pillar of the central bank’s directive ever since the world suffered a pandemic, which extends to these days. Price pressures keep rising amid supply-chain issues and bottlenecks, with the Consumer Price Index (CPI) hanging at multi-decade highs. The Fed has already taken measures to tame inflation and is expected to maintain an aggressive stance in the foreseeable future.

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

ÚLTIMAS NOTICIAS

Contenido recomendado

Pronóstico del Precio del EUR/USD: Los bajistas siguen teniendo el control

El EUR/USD se debilitó aún más y alcanzó nuevos mínimos anuales cerca de 1.0460. El Dólar estadounidense subió con fuerza y alcanzó máximos anuales. La atención de los mercados estará en las próximas lecturas de los PMI preliminares.

GBP/USD Pronóstico: La Libra esterlina se vuelve frágil mientras se mantiene la resistencia clave

El GBP/USD cotiza ligeramente por debajo de 1.2650 durante la mañana europea del jueves. La Libra esterlina no logró beneficiarse de los datos de inflación del Reino Unido en octubre, que fueron más fuertes de lo previsto.

USD/JPY Previsión del Precio: Amplía el movimiento en rango antes del IPC de Japón el viernes

El par USD/JPY tiene dificultades para capitalizar el movimiento alcista del día anterior hasta un nuevo máximo semanal y se encuentra con nuevas ventas el jueves, aunque permanece confinado en un rango familiar.

Pronóstico del Oro: El XAU/USD enfrenta un alza adicional en el corto plazo

Los precios del oro extendieron su marcha hacia el norte hasta la zona de 2.670$.

Pronóstico del Precio del Bitcoin: El BTC alcanza un máximo histórico por encima de 97.850$, a un paso de 100K$

El Bitcoin alcanzó un nuevo máximo histórico de 97.852$ el jueves, y el panorama técnico sugiere una posible continuación del repunte hasta los 100.000$. Los datos en cadena muestran que el actual mercado alcista del BTC se asemeja al de 2020.