- Las tensiones en Oriente Medio podrían mantener los mercados en movimiento toda la semana.

- El Banco Central Europeo está listo para recortar las tasas de interés a medida que crecen las preocupaciones por una recesión económica.

- Las ventas minoristas de EE.UU. proporcionarán una actualización sobre la salud del consumidor estadounidense después del informe de empleo espectacular.

Incluso en un día festivo bancario, los mercados están en movimiento. Las preocupaciones sobre el estímulo chino y Oriente Medio agitan los mercados, pero el calendario ofrece varios eventos importantes con el potencial de sacudir las cosas. Aquí hay cinco fundamentos para la semana que comienza el 14 de octubre.

1) Los temores de un ataque israelí contra Irán mueven los mercados

EE.UU. enviará a Israel sus sistemas de defensa THAAD. Estas capacidades avanzadas permitirán a Israel resistir otro bombardeo de misiles iraníes, que podría venir como respuesta a un movimiento esperado para golpear instalaciones militares o petroleras iraníes. El movimiento estadounidense aumenta los temores de que una escalada sea inminente.

Estas preocupaciones apoyan al precio del petróleo, cuyo envío podría estar en riesgo, y al oro, un activo de refugio seguro. El Dólar estadounidense (USD) y el Franco suizo (CHF) son beneficiarios adicionales.

Las tensiones mantienen estos activos en oferta, pero un ataque limitado de Israel en Irán podría desencadenar una venta masiva de estos activos, un patrón de "comprar el rumor, vender el hecho".

Sin embargo, existe el riesgo de que un ataque arrastre a EE.UU. a una confrontación directa con la República Islámica. Los titulares de Oriente Medio seguirán sacudiendo los mercados durante toda la semana.

2) Los mercados quieren más estímulo chino después de un fin de semana decepcionante

Una conferencia de prensa muy esperada en Pekín durante el fin de semana arrojó más promesas, pero sin unas cifras que los mercados pudieran digerir. Esta vaguedad desencadenó una respuesta de "comprar el rumor, vender el hecho". Sin embargo, aún no es el final.

China es la segunda economía más grande del mundo, y las autoridades han estado emitiendo varios anuncios en las últimas semanas, principalmente enfocados en el lado monetario. La ayuda adicional del gobierno en forma de estímulo fiscal aún puede llegar.

Cualquier buena noticia, o noticias de un próximo anuncio, impulsaría las acciones. La falta de cualquiera de estos podría pesar sobre ellas.

3) El IPC del Reino Unido observado después del sorprendente repunte de la inflación en EE.UU.

Miércoles, 06:00 GMT. El Banco de Inglaterra está listo para recortar las tasas en su próxima reunión, pero hay incertidumbre sobre el ritmo, y las nuevas cifras de inflación marcarán el tono. Después de alcanzar el 2,2% en agosto, otra disminución está sobre la mesa para septiembre.

Los inversores también observarán el IPC subyacente, que se espera que disminuya ligeramente desde la tasa relativamente alta del 3,6%.

Aparte de sacudir a la Libra esterlina (GBP), los datos de inflación de Gran Bretaña probablemente moldearán las expectativas para el Banco Central Europeo (BCE) y quizás también para la Reserva Federal (Fed). Se espera que el BCE recorte las tasas en 25 puntos básicos (pb) al día siguiente, y hay una correlación entre las tasas de inflación del Reino Unido y la Eurozona.

El ángulo estadounidense también es de interés después de que los recientes datos del Índice de Precios al Consumidor (IPC) de EE.UU. mostraran un sorprendente repunte. ¿Está la inflación asomando su fea cabeza de nuevo?

4) El BCE recortará las tasas y podría prometer más

Jueves, decisión a las 12:15 GMT, conferencia de prensa a las 12:45 GMT. Después de pausar en julio, el Banco Central Europeo (BCE) redujo los costos de los préstamos en septiembre. Es probable que repita el movimiento en su reunión de octubre.

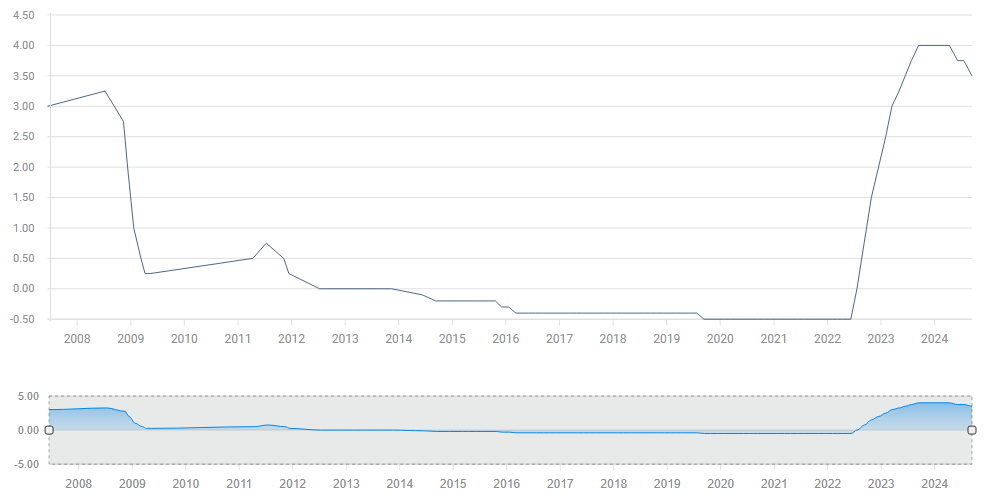

Tasa de Depósito del BCE. Fuente: FXStreet

Viniendo solo cinco semanas después de la reunión anterior, otro recorte implicaría crecientes preocupaciones sobre las economías europeas, especialmente Alemania. Una serie de anuncios de despidos han causado preocupación de que la caída de la inflación no es aislada, sino más bien el resultado de una recesión más amplia.

La presidenta del BCE, Christine Lagarde, celebrará una conferencia de prensa después de la decisión, y su tono será crítico para la dirección del Euro (EUR) y el ánimo sobre la economía global.

Una señal de que la institución con sede en Frankfurt podría reducir aún más las tasas en diciembre perjudicaría a la moneda común y golpearía a las acciones globales, mientras que un mensaje más confiado enviaría al Euro al alza y estabilizaría los mercados.

Lagarde podría decir que la próxima decisión, prevista solo para diciembre, dependerá de las nuevas previsiones que proporcione el personal del BCE. No obstante, las palomas parecen estar ganando terreno a medida que la inflación cae y crecen los temores de desempleo.

5) Las ventas minoristas de EE.UU. pueden decepcionar después de tres superaciones consecutivas

Jueves, 12:30 GMT. Nunca subestime al consumidor estadounidense, pero cada tendencia también tiene una contracorriente. Aproximadamente dos tercios de la economía más grande del mundo provienen del consumo, lo que hace que este informe sea significativo.

Después del robusto informe de Nóminas No Agrícolas, hay espacio para el optimismo sobre el consumo. El calendario económico apunta a otro aumento en las ventas minoristas.

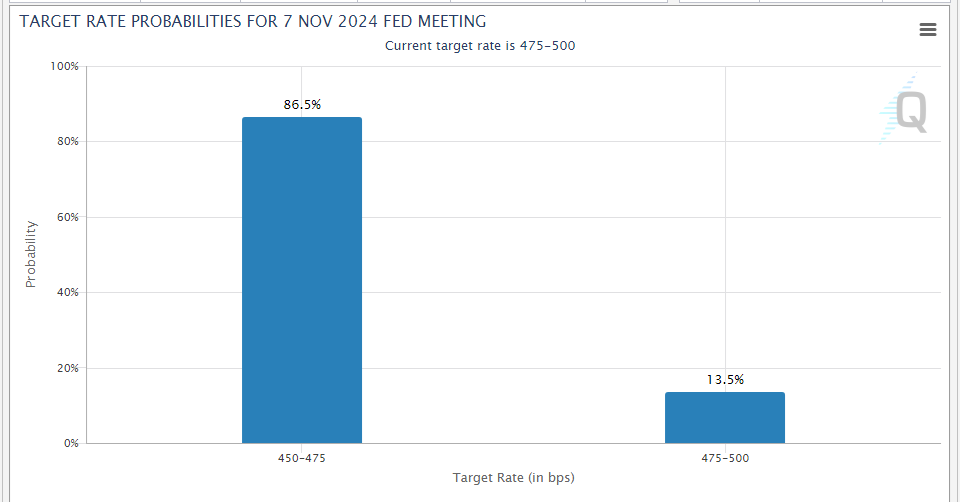

Los mercados de bonos actualmente valoran una alta probabilidad de un pequeño recorte de 25 pb en la próxima reunión de la Fed en noviembre.

Probabilidades de tasa objetivo para la reunión del 7 de noviembre. Fuente: CME Group.

Sin embargo, hay tres razones para tener cuidado con un informe débil de ventas minoristas.

Primero, el indicador ha superado el consenso tres veces seguidas, y eso podría significar uno decepcionante esta vez.

En segundo lugar, los estadounidenses pronto irán a las urnas, y la ansiedad política antes de las elecciones presidenciales puede limitar su consumo.

En tercer lugar, el aumento de la inflación el mes pasado puede haber frenado algo de consumo.

En general, hay espacio para una sorpresa a la baja, lo que podría enviar las acciones y el Dólar estadounidense a la baja, mientras impulsa el Oro.

Reflexiones finales

Como se discutió, dos de los grandes temas de esta semana no tienen una fecha fija, lo que significa que podrían llegar en cualquier momento y desencadenar reacciones bruscas en los mercados. Opere con cuidado.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico Anual del Precio del Dólar estadounidense: ¿Rey por más tiempo?

El Dólar estadounidense se encamina a registrar ganancias decentes en 2024. La versión Trump 2.0 debería ser un soporte para un USD fuerte en 2025. La Reserva Federal ralentizará el ritmo de su ciclo de flexibilización el próximo año.

GBP/USD Pronóstico: La Libra podría renovar mínimos de varios meses

El GBP/USD cotiza en un estrecho rango cerca de 1.2500 en la sesión europea del viernes.

Pronóstico Anual del USD/JPY: Los operadores se preparan para un 2025 turbulento debido a la divergencia de tasas de interés, Trump y Corea del Norte

La incertidumbre política está lista para agitar este par de divisas, reflejando un duelo de monedas refugio.

Cinco datos fundamentales de la semana: La Fed domina la última semana completa de negociación del año

Se acerca la Navidad, pero hay una alta probabilidad de una acción de precios salvaje antes de que comience la temporada navideña.

Deflactor de inflación: ¿Más ganancias para el Dólar?

El Dólar extiende sus ganancias en todos los frentes después de un jueves que lo mostró sumamente sólido.