El S&P 500 subió nuevamente después de la campana de apertura del viernes, sin embargo, el segundo día de aumento en los precios de los bonos llevó a rotaciones que favorecieron a los defensivos junto con mis selecciones del lunes de PLTR y TSLA. Los financieros continuaron haciéndolo muy bien, los industriales están entre las opciones alcistas más fáciles junto con la energía preparándose para un repunte. Minoristas como WMT hablan tanto de la fortaleza del consumidor como XLY y la confianza del consumidor del viernes, mientras que las expectativas de inflación no (aún) aumentaron.

Por primera vez, vimos ventas en el S&P 500 hacia el cierre, pero esto no cambia el hecho de que las acciones aún tienen más camino por recorrer, incluso si la tecnología está liderada por IGV y no por SMH. Eso está bien: el movimiento intermercado más constructivo es el retroceso en los rendimientos que predije que ocurriría cuando comenzó la segunda mitad de la semana. Después de que el rendimiento a 10 años fue rechazado en 4,50%, veremos si un respiro lo lleva a aproximadamente 4,20% (eso sería bueno para XLRE, ITB y XLU – no esperen milagros de liderazgo alcista universal de estos, hay jugadas sectoriales más fáciles), o la suma de sorpresas económicas positivas mencionadas a finales de la semana, lleva los rendimientos a altos 4,70%.

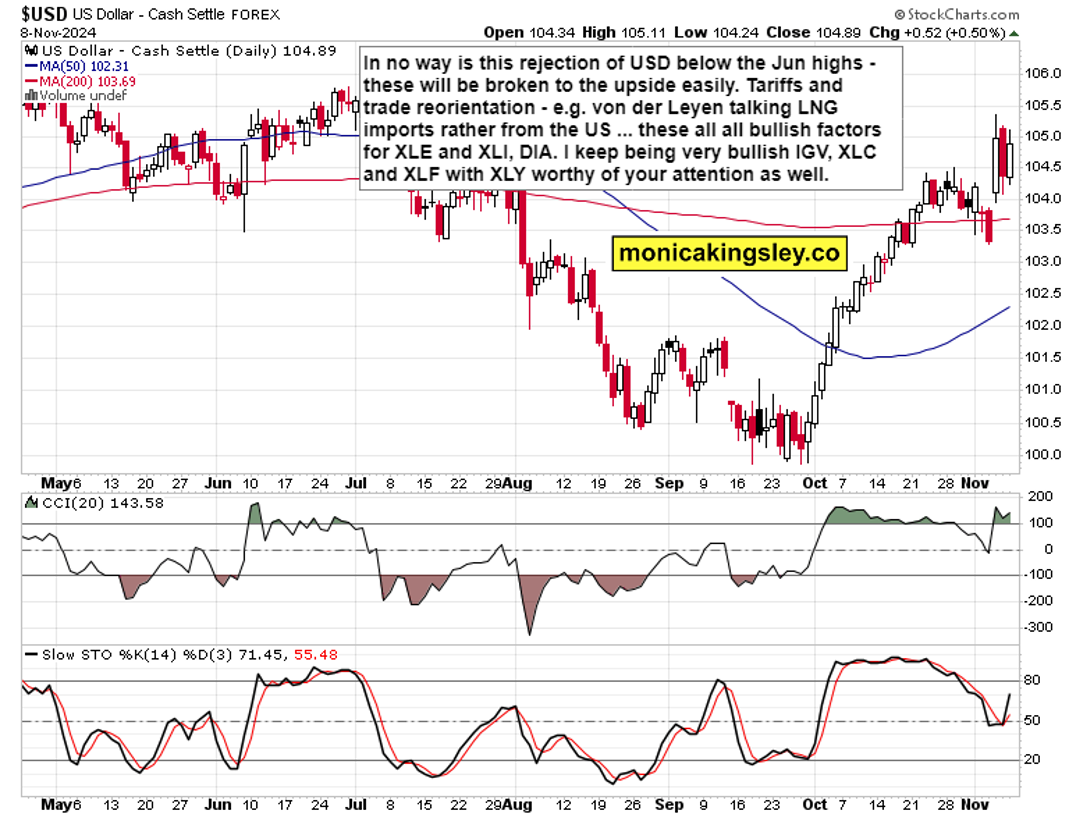

Tanto el dólar como las probabilidades de recorte de tasas (hay un cambio distintivo hacia menos recortes y estos llegando más tarde) insinúan primero que no hay recesión por delante, y segundo que la productividad está aumentando lentamente, ambos temas de los que he hablado durante meses. Esto llevará al fin de la desinflación, y al aumento de los rendimientos forzando una corrección en el S&P 500, más allá de la debilidad estacional de enero-febrero.

En cuanto al período hasta la víspera de Año Nuevo, recuerden que justo después de las elecciones (y los resultados claros llegaron rápido esta vez) el repunte impulsado por la eliminación de la incertidumbre (con una victoria clara para multiplicarlo) llega rápido, y luego el ritmo de las ganancias se desacelera, haciendo que el rally de Navidad sea muy moderado. Santa Claus simplemente no entrega tan generosamente durante los años de elecciones presidenciales.

Por ahora, no hay grandes grietas en el movimiento alcista, pero estoy observando varias proporciones sectoriales e industriales también para obtener pistas anticipadas de cuándo volverán los tiempos difíciles. Un buen candidato para que eso ocurra sería con el próximo techo de deuda a principios de 2025. Lo que queda por ver es la confianza (volumen de compra de bonos del Tesoro declarado claramente) de los bancos centrales extranjeros en 2025, si eso fuerza la mano de la Fed o no. Por ahora, el mercado laboral no es fuente de presiones inflacionarias, y también hay mucho dinero estacionado en fondos del mercado monetario para hacer que los principales índices y sectores selectos suban lentamente – echen un buen vistazo a los rendimientos y gráficos del USD a continuación.

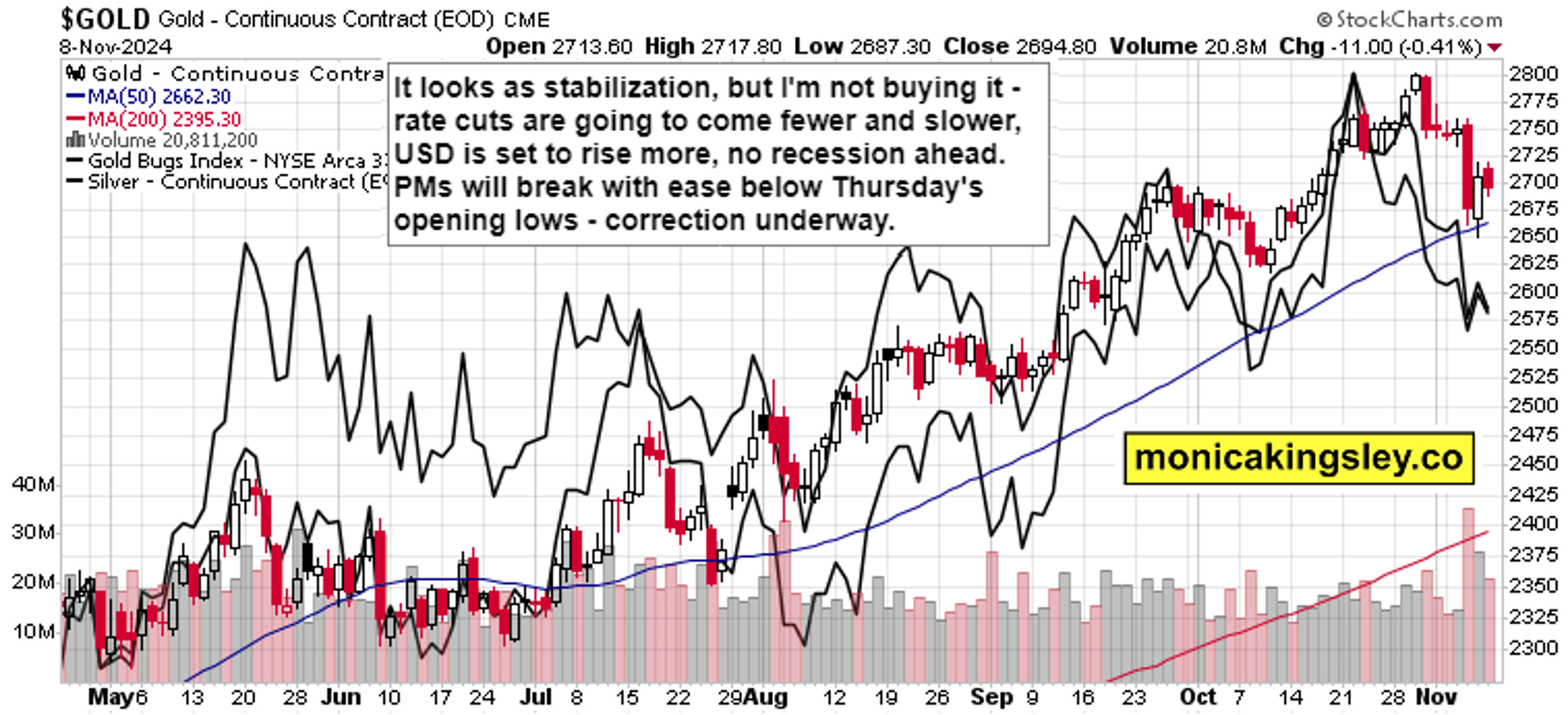

Oro, Plata y mineras

Hay muchas razones a largo plazo para ser alcista en los metales preciosos, pero digo que el camino a corto plazo (a la baja) ofrecerá puntos de entrada más favorables que los niveles donde están los precios ahora, tanto para el oro, la plata y las mineras por igual.

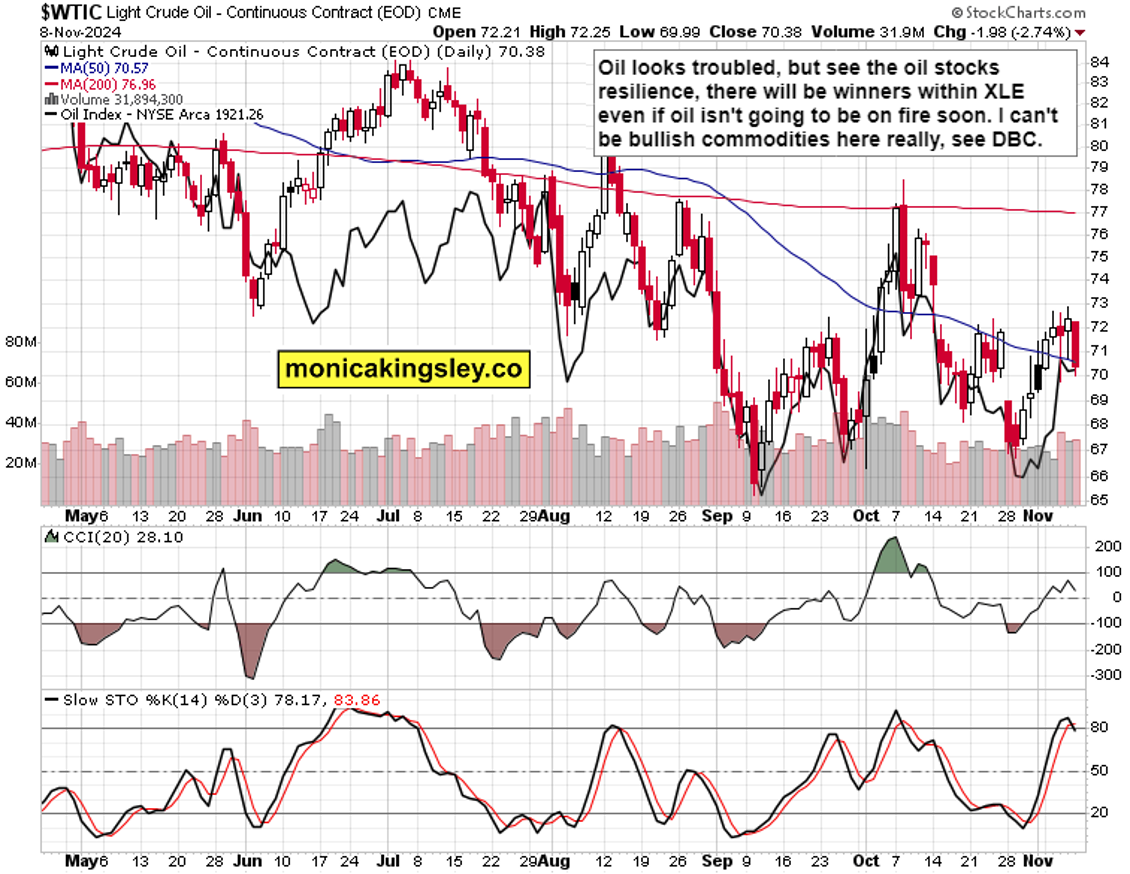

Petróleo crudo

Las materias primas están, y seguirán estando, bajo presión, relativamente con un rendimiento inferior a las selecciones estrella como las criptomonedas más allá del Bitcoin. Aún no es el momento de ser extremadamente alcista con el petróleo o el cobre – hay dinero más fácil de ganar en otros lugares.

Todos los ensayos, investigaciones e información representan análisis y opiniones de Monica Kingsley que se basan en los datos disponibles y más recientes. A pesar de una cuidadosa investigación y mejores esfuerzos, puede resultar incorrecto y estar sujeto a cambios con o sin previo aviso. Monica Kingsley no garantiza la exactitud o exhaustividad de los datos o la información reportada. Su contenido tiene fines educativos y no debe considerarse como un consejo ni interpretarse como una recomendación de ningún tipo. Los futuros, acciones y opciones son instrumentos financieros que no son adecuados para todos los inversores. Tenga en cuenta que invierte bajo su propio riesgo. Monica Kingsley no es una asesora de valores registrada. Al leer sus escritos, usted acepta que ella no será responsable de las decisiones que tome. Invertir, comerciar y especular en los mercados financieros puede implicar un alto riesgo de pérdida. Monica Kingsley puede tener una posición corta o larga en cualquier valor, incluidos los mencionados en sus escritos, y puede realizar compras y/o ventas adicionales de esos valores sin previo aviso.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: Rebotando desde nuevos mínimos de 2024, los vendedores aún están al mando

El EUR/USD rebotó bruscamente desde nuevos mínimos anuales, pero sigue siendo bajista a largo plazo. El presidente de la Fed, Jerome Powell, y la presidenta del BCE, Christine Lagarde, hablarán más tarde en el día.

Pronóstico del AUD/USD: Se espera que el tono bajista persista en el corto plazo

El AUD/USD perdió más terreno y marcó nuevos mínimos cerca de 0.6450.

El USD/JPY retrocede desde máximos de tres meses tras el aumento de la inflación de los precios de fábrica en Japón

Los precios más altos podrían traducirse en una inflación más amplia y llevar al BoJ a subir las tasas de interés, fortaleciendo el JPY.

Cómo operar la decisión de la Fed tras la victoria de Trump

Los inversores han valorado un recorte de 25 puntos básicos. La reacción del USD dependerá de la capacidad de la Fed para sorprender a los inversores.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.