- El Índice del USD (DXY) cotizó bien a la defensiva esta semana.

- Hasta el momento, los inversores se inclinan por un recorte de tipos por parte de la Fed en septiembre.

- El evento del FOMC decepcionó un poco a los toros del USD.

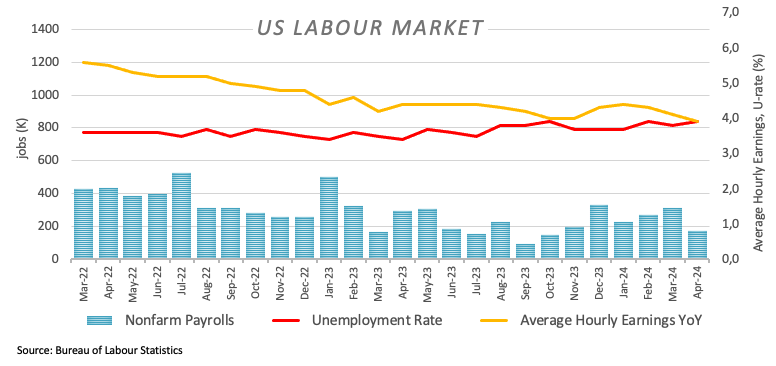

- La economía estadounidense añadió 175.000 puestos de trabajo en abril, por debajo de las estimaciones.

Un marcado retroceso durante la semana llevó al Dólar estadounidense (USD) a retroceder a la zona de mínimos de tres semanas a mediados de 104.50 cuando se sigue por el Índice del USD (DXY) poco después de que las NFP de EE.UU. decepcionaron las expectativas en abril.

Una vez más, el comportamiento semanal del Dólar reflejó principalmente la respuesta de los inversores a los cambios de sentimiento en torno al probable calendario del programa de flexibilización de la Reserva Federal (Fed). La perspectiva de un ajuste de tipos en la reunión del 18 de septiembre parece haber recobrado impulso y ahora parece ser la opción más probable entre los participantes en el mercado.

Reforzando lo anterior, las cifras de inflación de EE.UU. recientemente publicadas muestran una resistencia constante, tanto en los datos del Índice de Precios al Consumo (IPC) como en los del Gasto en Consumo Personal (PCE) de marzo. La inesperada desaceleración de las presiones deflacionistas, unida a la persistente rigidez del mercado laboral, no sólo subraya el vigor continuado de la economía, sino que también sugiere que la Fed podría mantener sus políticas más restrictivas durante un periodo prolongado.

En su conferencia de prensa del miércoles,el presidente de la Reserva Federal, Jerome Powell, subrayó la necesidad de seguir convenciéndose de que la inflación se dirige hacia el objetivo del 2% fijado por la entidad antes de empezar a pensar en reducir los tipos de interés. Powell, sin embargo, consideró probable que el próximo movimiento de la Fed en materia de tipos sea un recorte de los mismos.

Volviendo a los tipos, según la herramienta FedWatch de CME Group, la probabilidad de una reducción de 25 puntos básicos en la reunión de septiembre ronda el 50%, frente al 36% y el 40% de las citas de julio y noviembre, respectivamente.

Además, el reciente comportamiento del Dólar estadounidense se alineó con un descenso de los rendimientos estadounidenses desde los recientes máximos de varios meses en los distintos periodos de vencimiento. Esto se produjo en medio de un panorama macroeconómico sin cambios, lo que sugiere la posibilidad de un solo recorte de tipos, o tal vez ninguno, para el resto del año.

En cuanto a la trayectoria de los tipos de interés entre los bancos centrales del G10 y la dinámica de la inflación, se prevé que el Banco Central Europeo (BCE) reduzca los tipos de interés durante el verano, posiblemente seguido del Banco de Inglaterra (BoE). Sin embargo, se espera que tanto la Reserva Federal como el Banco de la Reserva de Australia (RBA) comiencen a relajar los tipos a finales de año, posiblemente en el cuarto trimestre. A pesar de la reciente subida de tipos, el Banco de Japón (BoJ) sigue siendo una excepción.

Con la reunión del FOMC ya en el retrovisor, se espera que los numerosos miembros de la Fed programados para la próxima semana acaparen toda la atención.

Análisis técnico del Índice del USD (DXY)

Si la presión bajista se intensifica, se espera que el índice USD (DXY) encuentre soporte provisional en la media móvil simple (SMA) de 55 días en 104.49, precediendo al mínimo del 9 de abril en 103.88. Una ruptura de este nivel podría exponer la SMA transitoria de 100 días en 103.81, secundada por el mínimo de marzo en 102.35 (8 de marzo). Un nuevo retroceso podría llevar a probar el mínimo de diciembre en 100.61 (28 de diciembre), antes de la barrera psicológica de 100,00 y el mínimo de 2023 en 99.57 (14 de julio).

Por el contrario, el momentum o impulso alcista podría volver a visitar el máximo de 2024 en 106.51 (16 de abril). Superar este nivel podría animar a los participantes en el mercado a contemplar una visita al máximo de noviembre en 107.11 (1 de noviembre), justo antes del máximo de 2023 en 107.34 (3 de octubre).

Desde una perspectiva más amplia, se espera que la tendencia alcista prevaleciente persista mientras el DXY se mantenga por encima de la SMA de 200 días.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: Abajo, abajo, va más abajo

El EUR/USD se mantuvo con una fuerte presión vendedora y alcanzó nuevos mínimos de 2024. El enfoque de los inversores se trasladó a los datos de inflación de EE.UU. el miércoles. El Dólar estadounidense mantuvo el sesgo alcista sin cambios y avanzó a nuevos máximos.

La Libra cae a un mínimo de tres meses con la subida del desempleo en Reino Unido

La Libra cae cerca de 1.2800 tras la publicación de los débiles datos de empleo del Reino Unido.

El USD/JPY sube hacia 154.40 mientras Trump celebra su victoria

El USD/JPY renueva un máximo de cuatro meses cerca de 154.40.

Cómo operar la decisión de la Fed tras la victoria de Trump

Los inversores han valorado un recorte de 25 puntos básicos. La reacción del USD dependerá de la capacidad de la Fed para sorprender a los inversores.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.