- El Banco Central Europeo se reunirá el jueves, y los recortes de tasas ya están descontados.

- La atención en Estados Unidos estará en los datos de empleo antes del informe de Nóminas no Agrícolas.

- La perspectiva a largo plazo del EUR/USD se volvió neutral después de pasar tres semanas por debajo de 1.0900.

El EUR/USD pasó la mayor parte de la semana dentro de niveles familiares, en parte debido a la falta de datos macroeconómicos relevantes durante la primera mitad de la semana y en parte por los comentarios de diferentes funcionarios de la Reserva Federal (Fed). Los responsables de la política monetaria estadounidense siguieron esforzándose por enfriar las esperanzas de recortes de tasas de interés, manteniendo a los mercados en modo de aversión al riesgo. Al otro lado del Atlántico, los representantes del Banco Central Europeo (BCE) mantuvieron su disposición a recortar las tasas de interés en junio, pero advirtieron que un recorte en julio está lejos de estar garantizado.

Pero los mercados financieros obtuvieron algunas pistas interesantes más allá de los mensajes bien conocidos de los bancos centrales. La atención se centró en las cifras relacionadas con la inflación, lo que ayudó al EUR/USD a acercarse al umbral de 1.0900 al final de la semana.

La inflación respalda las posturas de los bancos centrales

Alemania informó que el Índice de Precios al Consumidor (IPC) subió un 0.2% mensual, cumpliendo con las expectativas, mientras que la inflación anual aumentó un 2.8%, acelerándose desde el anterior 2.4% y por encima de la estimación del mercado de 2.7%. Además, el IPC de la Eurozona subió más de lo anticipado en mayo, ya que la cifra anual resultó en 2.6%, superior al 2.4% anterior.

Finalmente, el viernes, Estados Unidos (EE.UU.) dio a conocer el Índice de Precios del Gasto en Consumo Personal (PCE) de abril. La mayoría de las lecturas coincidieron con las lecturas y previsiones anteriores, con la inflación anual manteniéndose estable en el 2.7%. En una nota positiva, la Oficina de Análisis Económico informó que la inflación mensual subió un 0.3%, como se esperaba, pero la lectura subyacente fue ligeramente inferior a lo esperado.

La inflación del PCE de abril en EE.UU. trajo un modesto alivio a los mercados financieros, pero no se equivoquen. Tales cifras están muy lejos de torcer las manos de los funcionarios de la Fed. Un recorte de tasas en Estados Unidos antes de septiembre sigue fuera de la mesa.

Recorte de tasas del Banco Central Europeo en camino

Las cosas pueden volverse más interesantes la próxima semana con la llegada de la reunión de junio del BCE: el banco central anunciará su decisión el jueves, y los mercados esperan con ansias la confirmación del proceso de flexibilización de la política monetaria. Se espera que el Consejo de Gobierno recorte 25 puntos básicos (pbs) para cada una de las principales operaciones de refinanciación, la facilidad de depósito y la facilidad marginal de crédito. Las últimas cifras de inflación de la Eurozona respaldan este supuesto. Vale la pena agregar que la decisión ha sido descontada hace mucho tiempo, pero eso no significa que los mercados financieros no reaccionarán al anuncio.

El recorte de tasas en sí mismo podría enviar al Euro aproximadamente 100 pips abajo contra el Dólar estadounidense como reacción inicial. Los movimientos siguientes dependerán de las palabras de la presidenta del BCE, Christine Lagarde, y de las opiniones de los responsables de la política monearia. Lo que anticipen para el futuro, o no, podría determinar la tendencia del Euro para la próxima semana. La Fed, sin embargo, se reunirá una semana después, el 12 de junio, lo que significa que el interés especulativo se moverá rápidamente hacia la construcción de expectativas para tal evento después de que se tome la decisión del BCE.

Agenda repleta en Estados Unidos

Mientras tanto, el calendario de EE.UU. estará lleno de cifras relacionadas con el empleo. El país publicará el informe de ofertas de empleo JOLTS de abril el martes, la encuesta ADP de creación de empleo privado de mayo el miércoles y los recortes de empleo de Challenger junto con las cifras semanales de desempleo el jueves. Todas las lecturas vienen como una anticipación del informe de Nóminas no Agrícolas (NFP) que se publicará el viernes. La tasa de desempleo se situó en 3.9% en abril, y los participantes del mercado buscarán señales de un mercado laboral en relajación.

Aparte de eso, EE.UU. publicará el PMI manufacturero del ISM el lunes y el PMI de servicios del ISM el miércoles.

Perspectiva técnica del EUR/USD

El par EUR/USD ha estado cotizando por debajo de 1.0900 por tercera semana consecutiva, confinado a un rango bastante limitado. El par ha permanecido por debajo del nivel desde mediados de marzo, estableciendo un mínimo de 2024 en 1.0600 en abril. La recuperación desde este último nivel ha sido tibia y dolorosa antes de los anuncios de los bancos centrales de junio.

Como resultado, el gráfico semanal ofrece una postura neutral. El EUR/USD sigue rondando una media móvil simple (SMA) de 20 plana, actualmente en torno a 1.0810. Al mismo tiempo, el par está a medio camino entre las SMA de 100 y 200 planas, con la más corta proporcionando soporte dinámico en torno a 1.0640. Los indicadores técnicos, mientras tanto, no apuntan a ninguna parte alrededor de sus líneas medias, reflejando la ausencia de impulso direccional.

El gráfico diario del par EUR/USD muestra que encontró compradores en torno a 1.0782, el 38.2% de retroceso de Fibonacci del último avance alcista medido entre 1.0600 y 1.0894. En general, el par es alcista, ya que se está desarrollando por encima de todas sus medias móviles, con la SMA de 20 manteniendo su pendiente alcista después de cruzar por encima de las más largas, que de todos modos permanecen sin dirección. Finalmente, los indicadores técnicos han rebotado desde alrededor de sus líneas medias y apuntan más alto con fuerza limitada, aún señalando que los compradores están al mando.

Una ruptura por el extremo superior del rango debería alentar a los alcistas y empujar al EUR/USD hacia la región de 1.0980-1.1000. Una vez más allá de esta última, el avance puede continuar hacia la zona de precios de 1.1120.

El nivel de soporte de Fibonacci mencionado anteriormente debería contener las caídas y seguir atrayendo compradores para mantener vivas las esperanzas alcistas. Sin embargo, por debajo de este, el par puede caer inicialmente hacia la zona de precios de 1.0700 antes de intentar una prueba del mínimo del año.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Semanal: La inflación bajo lupa mientras Trump regresa a la Casa Blanca

El EUR/USD ganó tracción bajista en una semana marcada por la victoria de Trump, y técnicamente apunta a mínimos más bajos. Alemania y Estados Unidos publicarán sus cifras de inflación de octubre la semana entrante.

GBP/USD Semanal: El rebote de la Libra esterlina podría ser efímero

El GBP/USD mira los datos de inflación de EE.UU. y el PIB del Reino Unido para el próximo impulso al alza.

El USD/JPY sube hacia 154.40 mientras Trump celebra su victoria

El USD/JPY renueva un máximo de cuatro meses cerca de 154.40.

Cómo operar la decisión de la Fed tras la victoria de Trump

Los inversores han valorado un recorte de 25 puntos básicos. La reacción del USD dependerá de la capacidad de la Fed para sorprender a los inversores.

Fed: ¿Recorte y espera posterior?

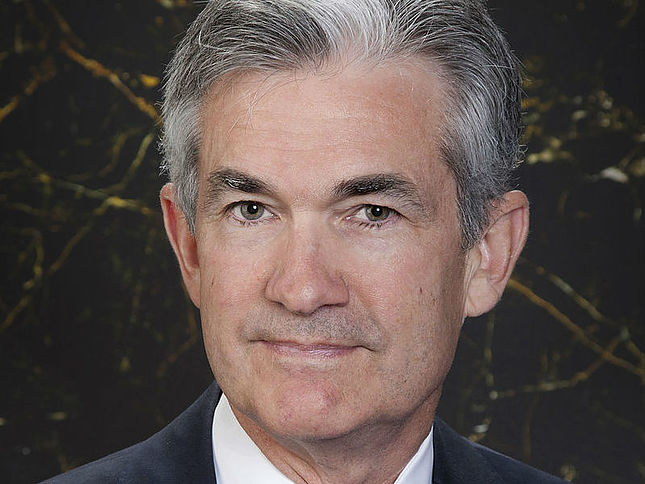

Powell recortará su tasa de interés en un 0.25% por lo que quedará en el 4.75%, el mismo nivel de febrero de 2023. La medida no debería ser muy impactante.