- La Reserva Federal de Estados Unidos está lista para recortar las tasas de interés por primera vez en más de cuatro años.

- El Banco Central Europeo realizó recortes de tasas pero mantuvo su enfoque cauteloso esta semana.

- El EUR/USD lucha por superar 1.1100 con una postura ligeramente alcista.

El par EUR/USD revirtió las pérdidas iniciales y terminó justo por debajo del nivel de 1.1100, sin cambios significativos en la semana. El par hizo suelo en 1.1001 a mitad de semana, ya que el Dólar estadounidense (USD) se benefició de un entorno de aversión al riesgo. Finalmente, cedió sus ganancias iniciales el jueves, tras el anuncio de la política monetaria del Banco Central Europeo (BCE) y las cifras de inflación de Estados Unidos (EE.UU.).

El BCE realiza un recorte pero sigue siendo cauteloso

El BCE recortó la tasa de facilidad de depósito en 25 puntos básicos (pb) hasta el 3,5% como se esperaba, pero al mismo tiempo, recortó 60 pb de la tasa de facilidad marginal de crédito y de las operaciones principales de refinanciación. A pesar de no mencionarlo directamente, el lento crecimiento económico en la Eurozona ha sido una de las principales razones detrás de la decisión.

La presidenta del BCE, Christine Lagarde, de alguna manera reconoció el escenario sombrío al señalar que la recuperación sigue enfrentando algunos vientos en contra, mientras que los responsables de la política monetaria también ven riesgos al alza para la inflación. Como resultado, los funcionarios dijeron que mantendrían las tasas suficientemente restrictivas durante el tiempo necesario para lograr tal objetivo. Finalmente, Lagarde repitió que el banco central seguirá tomando decisiones reunión a reunión y que sus decisiones dependerán de los datos.

El anuncio del BCE estuvo en gran medida en línea con las expectativas del mercado, teniendo un impacto limitado en el Euro (EUR). El par EUR/USD avanzó como resultado de los datos desalentadores de EE.UU.

La inflación de Estados Unidos decepciona

EE.UU. publicó el Índice de Precios al Consumidor (IPC) el miércoles. La Oficina de Estadísticas Laborales de EE.UU. informó que el IPC anual subió un 2,5% interanual en agosto, disminuyendo desde el 2,9% anterior. Además, la cifra anual subyacente coincidió con la de julio y las expectativas al situarse en el 3,2%. Sin embargo, el aumento mensual subyacente fue mayor de lo anticipado, alcanzando el 0,3%.

El jueves, el país publicó el Índice de Precios de Producción (IPP) para el mismo mes, que subió un 1,7% en comparación con el año anterior, por debajo del 1,8% esperado y del 2,1% anterior. En términos mensuales, el IPP subió un 0,2%, ligeramente por encima del 0,1% anticipado.

Las cifras eliminaron las esperanzas de un recorte de tasas de interés de 50 puntos básicos (pb) por parte de la Reserva Federal (Fed) cuando se reúna la próxima semana. Es probable que la Fed realice un modesto recorte de 25 pb, que, por cierto, ya estaba descontado desde hace tiempo.

El camino de la Reserva Federal toma un giro

Se espera que el banco central de EE.UU. no solo recorte las tasas de interés, sino que también publique un nuevo Resumen de Proyecciones Económicas (SEP por sus siglas en inglés), o gráfico de puntos. El documento anticipa las opiniones de los responsables de la política monetaria sobre dónde se prevé el crecimiento, la inflación y el empleo en los próximos años y sus intenciones sobre los cambios en las tasas. El SEP anterior se publicó en junio y mostró que los responsables de la política tenían la intención de recortar las tasas en solo 25 pb este año. Las revisiones a tal cifra podrían ser un cambio de juego. Cuanto mayor sea el nivel de recortes previsto, más probable es que el Dólar estadounidense sufra.

Si la Fed sorprende con un recorte de 50 pb en su reunión de septiembre, el USD también corre el riesgo de sufrir un fuerte revés.

La razón detrás de un recorte más amplio es el progreso económico. A pesar de que la economía de EE.UU. está en mucho mejor forma que la de sus principales rivales, todavía existen preocupaciones persistentes sobre un aterrizaje suave. Recesión, en este momento, podría ser una palabra demasiado fuerte para usar.

No obstante, y a pesar de que la inflación aún se mantiene por encima del objetivo del 2% de la Fed, la economía ha estado luchando lo suficiente como para continuar en tal estado. Es hora de que EE.UU. recupere su corona.

Qué más hay en la agenda

En los próximos días, la Fed no será el único banco central en tomar el escenario. El Banco de Inglaterra (BoE) y el Banco de Japón (BoJ) también anunciarán decisiones de política monetaria el jueves y viernes, respectivamente, que podrían impactar el USD a través del sentimiento del mercado.

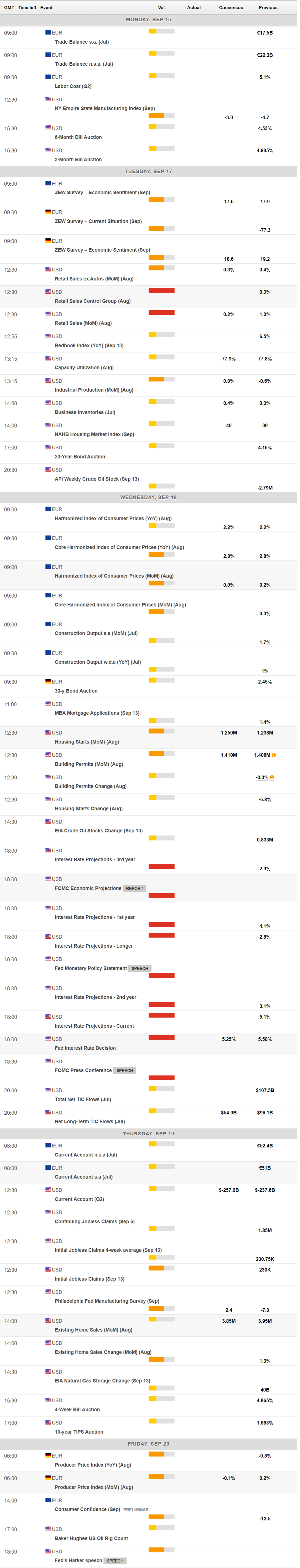

EE.UU. publicará las ventas minoristas de agosto antes del anuncio del Comité Federal de Mercado Abierto (FOMC), mientras que la Eurozona publicará la estimación final del Índice Armonizado de Precios al Consumo (HIPC) de agosto y la Confianza del Consumidor de septiembre. En cuanto a Alemania, el país publicará la Encuesta ZEW de Sentimiento Económico de septiembre y el Índice de Precios de Producción (IPP) de agosto.

Perspectiva técnica del EUR/USD

Técnicamente hablando, el riesgo para el EUR/USD está sesgado al alza. En el gráfico semanal, el par cayó brevemente por debajo de una media móvil simple (SMA) de 200 semanas plana, pero se mantuvo por encima de ella por cuarta semana consecutiva. Al mismo tiempo, las SMA de 20 y 100 semanas siguen subiendo por debajo de la más larga, apoyando el caso alcista. Los indicadores técnicos, mientras tanto, avanzan solo modestamente dentro de niveles positivos, con una fuerza direccional limitada.

El gráfico diario del par EUR/USD muestra que el par lucha por extender las ganancias más allá de una SMA de 20 días aún alcista. Mientras tanto, una SMA de 100 días ligeramente alcista avanza por encima de una SMA de 200 días plana alrededor del nivel de 1.0890. En general, las medias móviles sugieren que los compradores mantienen el control. Sin embargo, los indicadores técnicos reflejan una convicción alcista limitada. El indicador de Momentum subió, pero se mantiene por debajo de su línea de 100, mientras que el Índice de Fuerza Relativa (RSI) se consolida alrededor de 55.

El EUR/USD necesita superar 1.1140 para recuperar su postura alcista, apuntando luego a probar el nivel de 1.1200. El caso alcista se fortalecerá si el par se establece por encima de este último. Por debajo del nivel de 1.1000, por otro lado, el par podría experimentar un revés importante, sin mucho en el camino hasta la región de 1.0900.

(Esta historia fue corregida el 13 de septiembre a las 17:46 GMT para decir que el gráfico diario muestra que el EUR/USD lucha por extender las ganancias más allá de una aún alcista SMA de 20, no SMA de 100.)

Los tipos de interés FAQs

Las instituciones financieras cobran los tipos de interés sobre los préstamos a los prestatarios y los pagan como intereses a los ahorradores y depositantes. En ellos influyen los tipos básicos de interés, que fijan los bancos centrales en función de la evolución de la economía. Normalmente, los bancos centrales tienen el mandato de garantizar la estabilidad de los precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar los tipos básicos de interés, con el fin de estimular el crédito e impulsar la economía. Si la inflación aumenta sustancialmente por encima del 2%, el banco central suele subir los tipos de interés de los préstamos básicos para intentar reducir la inflación.

En general, unos tipos de interés más elevados contribuyen a reforzar la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de mantener Oro en lugar de invertir en un activo que devengue intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir y, como el Oro cotiza en dólares, el precio del Oro baja.

La tasa de los fondos federales es el tipo a un día al que los bancos estadounidenses se prestan entre sí. Es el tipo de interés oficial que suele fijar la Reserva Federal en sus reuniones del FOMC. Se fija en una horquilla, por ejemplo 4.75%-5.00%, aunque el límite superior (en este caso 5.00%) es la cifra citada.

Las expectativas del mercado sobre el tipo de interés de los fondos de la Reserva Federal son seguidas por la herramienta FedWatch del CME, que determina el comportamiento de muchos mercados financieros en previsión de futuras decisiones de política monetaria de la Reserva Federal.

Indicador económico

Decisión de tipos de interés de la Fed

El comité de gobernadores de la Reserva Federal anuncia la tasa de interés interbancaria. Esta tasa afecta a un rango de tipos de interés fijados por bancos comerciales, sociedades de construcción y otras instituciones para sus propios prestatarios y depositarios. Cualquier cambio en la tendencia observada en la declaración que acompaña a la decisión sobre tipos de interés afectará a la volatilidad del dólar. Si la Fed es firme con respecto a la perspectiva inflacionista de la economía e incrementa los tipos, esto es alcista para el dólar, mientras que una perspectiva de reducción en las presiones infllacionistas será bajista para el dólar.

Leer más.Próxima publicación: mié sept 18, 2024 18:00

Frecuencia: Irregular

Estimado: 5.25%

Previo: 5.5%

Fuente: Federal Reserve

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico Anual del Precio del Dólar estadounidense: ¿Rey por más tiempo?

El Dólar estadounidense se encamina a registrar ganancias decentes en 2024. La versión Trump 2.0 debería ser un soporte para un USD fuerte en 2025. La Reserva Federal ralentizará el ritmo de su ciclo de flexibilización el próximo año.

GBP/USD Pronóstico: La Libra podría renovar mínimos de varios meses

El GBP/USD cotiza en un estrecho rango cerca de 1.2500 en la sesión europea del viernes.

Pronóstico Anual del USD/JPY: Los operadores se preparan para un 2025 turbulento debido a la divergencia de tasas de interés, Trump y Corea del Norte

La incertidumbre política está lista para agitar este par de divisas, reflejando un duelo de monedas refugio.

Cinco datos fundamentales de la semana: La Fed domina la última semana completa de negociación del año

Se acerca la Navidad, pero hay una alta probabilidad de una acción de precios salvaje antes de que comience la temporada navideña.

Deflactor de inflación: ¿Más ganancias para el Dólar?

El Dólar extiende sus ganancias en todos los frentes después de un jueves que lo mostró sumamente sólido.