- La Libra esterlina subió por primera vez en cinco semanas frente al Dólar estadounidense.

- El GBP/USD mira los datos de inflación de EE.UU. y el PIB del Reino Unido para el próximo impulso al alza.

- Otro cruce bajista en el gráfico diario podría mantener vivos a los vendedores de la Libra esterlina.

La Libra esterlina (GBP) logró recuperarse frente al Dólar estadounidense (USD), elevando al par GBP/USD desde el nivel más bajo en tres meses cerca de 1.2835.

La Libra esterlina probó nuevamente el nivel de 1.3000

El GBP/USD volvió a territorio positivo por primera vez en cinco semanas, ya que el optimismo del mercado global y los anuncios de política de los bancos centrales eclipsaron la resurgente demanda del Dólar estadounidense.

La Libra esterlina construyó su impulso de recuperación en la primera parte de la semana, ya que los flujos de riesgo prevalecieron con la esperanza de la victoria del candidato republicano Donald Trump en las elecciones presidenciales de EE.UU. previstas para el martes. Además, la toma de beneficios en las posiciones largas del USD antes de las elecciones estadounidenses también ayudó a la Libra británica a ganar algo de tracción positiva, llevando al par de vuelta por encima del nivel de 1.3000.

Sin embargo, los vendedores regresaron rápidamente el miércoles después de que Trump ganara decisivamente las elecciones presidenciales de EE.UU. y desencadenara un gran repunte del Dólar estadounidense frente a sus principales rivales. A pesar de que los operadores de riesgo regresaron, las ganancias del USD superaron y aplastaron al GBP/USD a los mínimos de tres meses de 1.2834, casi 150 pips abajo ese día.

La Libra esterlina recuperó el control el jueves en la antesala de las decisiones de tasas de interés del BoE y la Reserva Federal (Fed) de EE.UU., ya que los operadores recurrieron a reajustes de posiciones antes del riesgo de eventos de los bancos centrales.

Los compradores recibieron un nuevo impulso después de que el BoE redujera la tasa de política de referencia en 25 puntos básicos (pbs) a 4.75% desde 5.0%, como se esperaba, pero el Comité de Política Monetaria (MPC) votó 8-1 a favor de un recorte frente a las expectativas de una composición de votación de 7-2. Además, el gobernador Andrew Bailey mantuvo una postura cautelosa sobre las perspectivas de tasas de interés futuras en la conferencia de prensa posterior a la reunión de política.

Bailey señaló, "necesitamos asegurarnos de que la inflación se mantenga cerca del objetivo, por lo que no podemos reducir las tasas de interés demasiado rápido o en exceso." Añadió que "necesitaremos ver más sobre cómo el presupuesto afecta la inflación. No creo que sea correcto concluir que el camino de las tasas de interés será muy diferente debido al presupuesto."

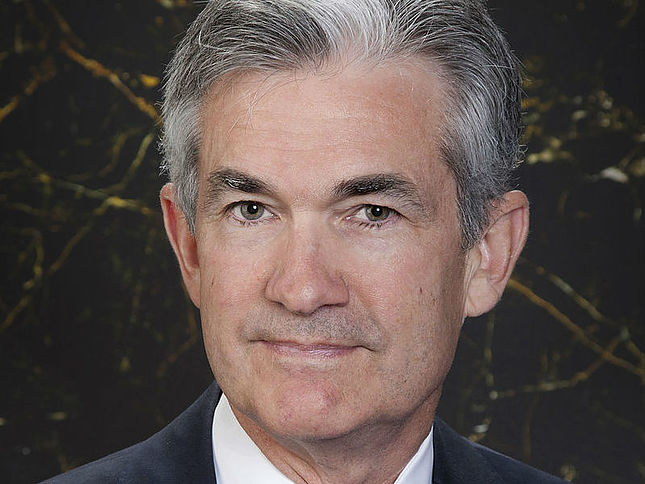

Más tarde, en la sesión americana del jueves, el banco central de EE.UU. recortó la tasa de fondos federales en 25 pbs a un rango de 4.50% a 4.75%, como se había previsto completamente. El Dólar rebotó ligeramente en una reacción inicial a la decisión de la Fed, que fue rápidamente revertida en la conferencia de prensa del presidente Powell. Powell señaló que la Fed sigue en un camino de relajación gradual y que las elecciones no tendrán ningún efecto a corto plazo en la decisión de política. Añadió además que no renunciará incluso si Trump se lo pide.

Después de la Fed, el Dólar estadounidense reanudó su declive correctivo, permitiendo que el par volviera a probar el nivel de 1.3000. El viernes, el par consolidó las ganancias semanales, ya que el Dólar hizo una pausa en su impulso a la baja, apoyado por la cautela del mercado de cara al fin de semana.

El enfoque vuelve a los datos de crecimiento e inflación

Con la semana de bonanza de los bancos centrales fuera del camino, las publicaciones de datos económicos de primer nivel de ambos lados del Atlántico captan la atención.

Es una semana acortada por festivos, ya que los mercados de EE.UU. están cerrados el lunes en observancia del Día de los Veteranos. El martes, los datos del mercado laboral del Reino Unido destacarán en medio de un calendario de datos tranquilo en EE.UU. Sin embargo, los discursos de varios responsables de la política monetaria de la Fed mantendrán entretenidos a los operadores en la negociación estadounidense ese día.

El miércoles presentará los datos del Índice de Precios al Consumidor (IPC) de EE.UU., que serán seguidos por más discursos de la Fed.

Las lecturas preliminares y mensuales del Producto Interno Bruto (PIB) del Reino Unido estarán en el centro de atención el jueves. Mientras tanto, el Índice de Precios al Productor (IPP) de EE.UU. se publicará junto con los datos semanales de solicitudes de subsidio por desempleo más tarde ese día.

La aparición del presidente de la Fed, Jerome Powell, en una mesa redonda titulada "Perspectivas Globales" en un evento organizado por el Banco de la Reserva Federal de Dallas, también será muy esperada.

Los datos de ventas minoristas del Reino Unido y EE.UU. completarán un calendario económico por lo demás ligero el viernes.

GBP/USD: Perspectiva técnica

La configuración técnica diaria para el par GBP/USD indica que los vendedores aún no están listos para rendirse, a pesar del intento de recuperación.

La media móvil simple (SMA) de 200 días en 1.2816 continuó protegiendo la baja, pero los dobles cruces bajistas y un índice de fuerza relativa (RSI) de 14 días bajista siguieron siendo una amenaza latente para los compradores de cara a una nueva semana. El indicador RSI se mantiene ligeramente por debajo del nivel 50.

La SMA de 21 días cruzó la SMA de 50 días desde arriba en un cierre diario el 23 de octubre. Mientras tanto, el cruce bajista de la SMA de 21 días y la SMA de 100 días ocurrió el jueves, añadiendo credibilidad al potencial a la baja.

Por lo tanto, un cierre diario de velas por debajo de la SMA de 200 días en 1.2816 es crítico para iniciar una nueva tendencia bajista para la Libra esterlina.

El próximo objetivo bajista se ve en la barrera psicológica de 1.2750, por debajo de la cual no se puede descartar una prueba del mínimo del 8 de agosto de 1.2665.

Por otro lado, una recuperación sostenida es posible solo con una ruptura firme por encima de la confluencia de la SMA de 21 días y la SMA de 100 días cerca de la región de 1.2990.

El BoE FAQs

El Banco de Inglaterra (BoE) decide la política monetaria del Reino Unido. Su principal objetivo es lograr la estabilidad de los precios, es decir, una tasa de inflación constante del 2%. Su instrumento para lograrlo es el ajuste de las tasas básicos de préstamo. El BoE fija el tipo al que presta a los bancos comerciales y al que los bancos se prestan entre sí, determinando el nivel de los tipos de interés en la economía en general. Esto también influye en el valor de la Libra esterlina (GBP).

Cuando la inflación supera el objetivo del Banco de Inglaterra, éste responde subiendo los tipos de interés, lo que encarece el acceso al crédito para los ciudadanos y las empresas. Esto es positivo para la Libra esterlina, ya que unos tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores mundiales inviertan su dinero. Cuando la inflación cae por debajo del objetivo, es señal de que el crecimiento económico se está ralentizando, y el Banco de Inglaterra considerará la posibilidad de bajar los tipos de interés para abaratar el crédito con la esperanza de que las empresas pidan prestado para invertir en proyectos que generen crecimiento, lo que es negativo para la Libra esterlina.

En situaciones extremas, el Banco de Inglaterra puede aplicar una política denominada Quantitative Easing (QE). El QE es el proceso por el cual el BoE aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. El QE es una política de último recurso cuando la bajada de los tipos de interés no logra el resultado necesario. El proceso de QE implica que el Banco de Inglaterra imprima dinero para comprar activos, normalmente bonos del Estado o bonos corporativos con calificación AAA, de bancos y otras instituciones financieras. El QE suele traducirse en un debilitamiento de la Libra esterlina.

El endurecimiento cuantitativo (QT) es el reverso del QE, y se aplica cuando la economía se está fortaleciendo y la inflación empieza a subir. Mientras que en el QE el Banco de Inglaterra (BoE) compra bonos del Estado y de empresas a las instituciones financieras para animarlas a conceder préstamos, en el QT el BoE deja de comprar más bonos y deja de reinvertir el principal que vence de los bonos que ya posee. Suele ser positivo para la Libra esterlina.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Semanal: La inflación bajo lupa mientras Trump regresa a la Casa Blanca

El EUR/USD ganó tracción bajista en una semana marcada por la victoria de Trump, y técnicamente apunta a mínimos más bajos. Alemania y Estados Unidos publicarán sus cifras de inflación de octubre la semana entrante.

GBP/USD Semanal: El rebote de la Libra esterlina podría ser efímero

El GBP/USD mira los datos de inflación de EE.UU. y el PIB del Reino Unido para el próximo impulso al alza.

El USD/JPY sube hacia 154.40 mientras Trump celebra su victoria

El USD/JPY renueva un máximo de cuatro meses cerca de 154.40.

Cómo operar la decisión de la Fed tras la victoria de Trump

Los inversores han valorado un recorte de 25 puntos básicos. La reacción del USD dependerá de la capacidad de la Fed para sorprender a los inversores.

Fed: ¿Recorte y espera posterior?

Powell recortará su tasa de interés en un 0.25% por lo que quedará en el 4.75%, el mismo nivel de febrero de 2023. La medida no debería ser muy impactante.