¡Sorpresa! La economía de EE.UU. añadió más de 250.000 nuevos empleos no agrícolas en diciembre, unos 90.000 más de lo esperado, y la tasa de desempleo cayó al 4,1%. Si sirve de consuelo para las palomass de la Reserva Federal (Fed): el crecimiento de los salarios se suavizó del 4% al 3,9% en términos anuales. Pero en general, el informe se veía muy fuerte. Eso es una excelente noticia para la economía de EE.UU. y para Joe Biden, quien pasará una economía estadounidense en recuperación a su sucesor. Pero eso no es necesariamente una buena noticia para el mercado, ya que la fortaleza de los datos de empleo de EE.UU. desvaneció aún más las expectativas moderadas de la Fed. El rendimiento a 2 años de EE.UU., que captura las expectativas de tasas de la Fed, saltó al 4,40%, el más alto desde noviembre, el rendimiento a 10 años se disparó al 4,78%, el más alto desde octubre, y el rendimiento a 30 años alcanzó el 5%. La probabilidad de que no haya un recorte de tasas por parte de la Fed en mayo se disparó al 67% tras la publicación de los datos, y la probabilidad de un recorte en junio está cerca de un volado.

Por supuesto, el descenso en las expectativas de recorte de la Fed golpeó el apetito por el riesgo y envió al S&P 500 más de un 1,50% a la baja el viernes. El índice cerró un poco por encima de su media móvil de 100 días (DMA de 100). El Nasdaq 100 abrió con una brecha por debajo de su media móvil de 50 días (DMA de 50) y perdió una cantidad similar, mientras que el Dow Jones cayó un 1,63% y las pequeñas capitalizaciones se desplomaron más del 2% ante el aumento de los rendimientos de EE.UU. y las perspectivas de tasas más altas de la Fed por más tiempo de lo imaginado. Esto último pone en peligro la perspectiva optimista para las acciones.

Especialmente, el hecho de que la curva de rendimiento de EE.UU. se haya empinado no es una buena noticia para las valoraciones de las acciones, ya que las acciones tienden a enfrentar mayores retrocesos cuando los rendimientos a largo plazo suben más rápidamente que los a corto plazo, reflejando presiones inflacionarias o condiciones financieras más estrictas. Así que el sentimiento es frágil al comenzar la nueva semana, con el índice VIX moviéndose suavemente hacia el nivel de 20.

Foco de la semana

EE.UU. publicará sus últimas actualizaciones de inflación mañana y el miércoles. Mañana, el índice de precios al productor dará una idea sobre la evolución de los precios pagados por los productores, y se espera que muestre una desaceleración del 3,4% al 3,2% en diciembre. Sin embargo, el miércoles, se espera que los datos del IPC muestren un aumento de la inflación general de EE.UU. del 2,7% al 2,9%. También se espera que la inflación subyacente se mantenga persistentemente por encima del 3%. Un conjunto de datos de inflación suficientemente fuerte podría echar por tierra la expectativa de un recorte en junio. Si ese es el caso, los inversores en acciones solo podrían confiar en las ganancias para mantenerse a flote.

En ese frente, los grandes bancos de EE.UU. abrirán el baile esta semana, con JP Morgan, Wells Fargo, Goldman y Citigroup que se espera anuncien sus ganancias el miércoles, Bank of America y Morgan Stanley el jueves. TSM también anunciará sus ganancias del cuarto trimestre el jueves y las expectativas siguen siendo altas. El socio en crimen de Nvidia anunció que sus ventas del cuarto trimestre aumentaron un 39% a alrededor de 26,3 mil millones de dólares y superaron las estimaciones, dando una clara indicación de que el gasto en IA se extenderá al nuevo año. Las acciones de TSM lograron una ganancia del 0,60% el viernes a pesar de la agitación general del mercado. Sin embargo, las acciones de Nvidia no pudieron disfrutar de las buenas noticias y cayeron un 3% el viernes.

Volviendo a los bancos, las acciones financieras en el S&P 500 subieron hasta un 40% el año pasado y ahora están alrededor de un 28% arriba en comparación con el comienzo del año pasado. Las altas tasas de interés, especialmente la curva de rendimiento empinada, ofrecieron a los bancos de EE.UU. la posibilidad de obtener interesantes ingresos netos por intereses. Además, la actividad comercial fue fuerte y la realización de acuerdos aumentó. Como tal, se espera que los financieros impriman un aumento de casi el 40% en sus ganancias del último trimestre. La fácil comparación con el año anterior también ayuda: los bancos regionales, por ejemplo, se proyecta que reporten ganancias de 3,1 mil millones de dólares en comparación con una pérdida de -3,8 mil millones de dólares hace un año.

Ampliando la perspectiva, se espera que las empresas del S&P500 impriman un crecimiento de ganancias del 11,7% en el cuarto trimestre de 2024. Pero Factset destaca que es probable que el índice informe un crecimiento interanual de las ganancias por encima del 14% para el cuarto trimestre basado en la mejora promedio en la tasa de crecimiento de las ganancias durante la temporada de ganancias. Si ese es el caso, una temporada de ganancias mejor de lo esperado podría poner un suelo a una posible venta de acciones de EE.UU. Pero las expectativas deterioradas de la Fed siguen siendo el mayor riesgo para la perspectiva positiva.

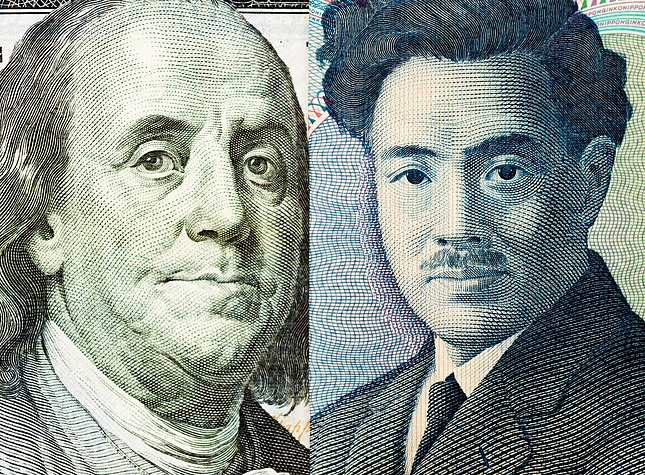

Divisas y energía

El dólar estadounidense comienza la semana con un pie positivo y el EUR/USD está probando el soporte de 1.02 esta mañana, con una creciente posibilidad de romper este soporte debido a la fortaleza generalizada del dólar por las crecientes expectativas de línea dura de la Fed.

En energía, el crudo estadounidense avanza a grandes pasos. El barril de crudo estadounidense se negocia por encima de la marca de 78 $ pb por primera vez desde octubre, ya que EE.UU. y el Reino Unido anunciaron juntos importantes sanciones contra dos grandes compañías petroleras rusas, que exportaron poco menos de 1 millón de barriles diarios en los primeros 10 meses de 2024, alrededor del 30% de los flujos totales de Rusia en petroleros, según Bloomberg. EE.UU. también sancionó a más de 180 buques asociados con la flota en la sombra de Rusia, duplicando el número de petroleros objetivo. Se espera que las últimas acciones contrarresten el superávit de petróleo de 1 millón de barriles diarios pronosticado por la AIE este año. El precio del crudo subió demasiado rápido en un período de tiempo muy corto, enviando el índice RSI al territorio de sobrecompra, pero la perspectiva a corto plazo es positiva, y el crudo estadounidense podría probar el nivel de 80 $ pb en la extensión del repunte. Los retrocesos de precios podrían ser oportunidades interesantes para fortalecer posiciones largas tácticas. A mediano plazo, el sentimiento es mixto debido a las perspectivas económicas globales/China no favorables. Se observa una fuerte resistencia en el nivel psicológico de 80 $ pb.

Este informe ha sido preparado por AC Markets y se ha publicado únicamente con fines informativos y no debe interpretarse como una solicitud o una oferta para comprar o vender divisas o cualquier otro instrumento financiero. Las opiniones expresadas en este informe pueden estar sujetas a cambios sin previo aviso y pueden diferir o ser contrarias a las opiniones expresadas por el personal de AC Markets en cualquier momento. ACM no tiene la obligación de actualizar o mantener actualizada la información aquí contenida, el destinatario no debe considerar el informe como un sustituto del ejercicio de su propio juicio.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del precio del EUR/USD: El siguiente soporte se encuentra en el nivel de paridad

El euro retrocedió aún más y desafió el soporte clave de 1.0200. Olli Rehn del BCE dijo que la tasa de interés alcanzará el nivel neutral en el primer semestre de 2025. El Dólar estadounidense subió a nuevos máximos cerca de 110.00 en medio de mayores rendimientos.

La Libra prolonga su racha de pérdidas mientras los rendimientos del Reino Unido siguen aumentando

La moneda británica continúa enfrentando presión de venta a medida que los rendimientos de los bonos a 30 años del Reino Unido aumentan.

El USD/JPY retrocede cerca de 157.30 a pesar de que el Índice USD alcanza un máximo de dos años

El USD/JPY cae cerca de 157.30 a pesar de que el Dólar estadounidense alcanza un nuevo máximo de dos años.

Análisis de la reacción del precio del Oro a las sorpresas del NFP

Es probable que el precio del Oro reaccione mejor a un informe decepcionante que a uno optimista.

Empleo sólido, Dólar fuerte

¿Podrá el Dólar sostener este ritmo alocado? Lo dudamos mucho. Cuando un activo se fortalece ante promesas, se cae ante la realidad consumada.