- El Oro perdió un 3% el miércoles mientras los mercados reaccionaban a la victoria de Donald Trump en las elecciones presidenciales de EE.UU.

- La perspectiva técnica a corto plazo apunta a una pérdida de impulso alcista.

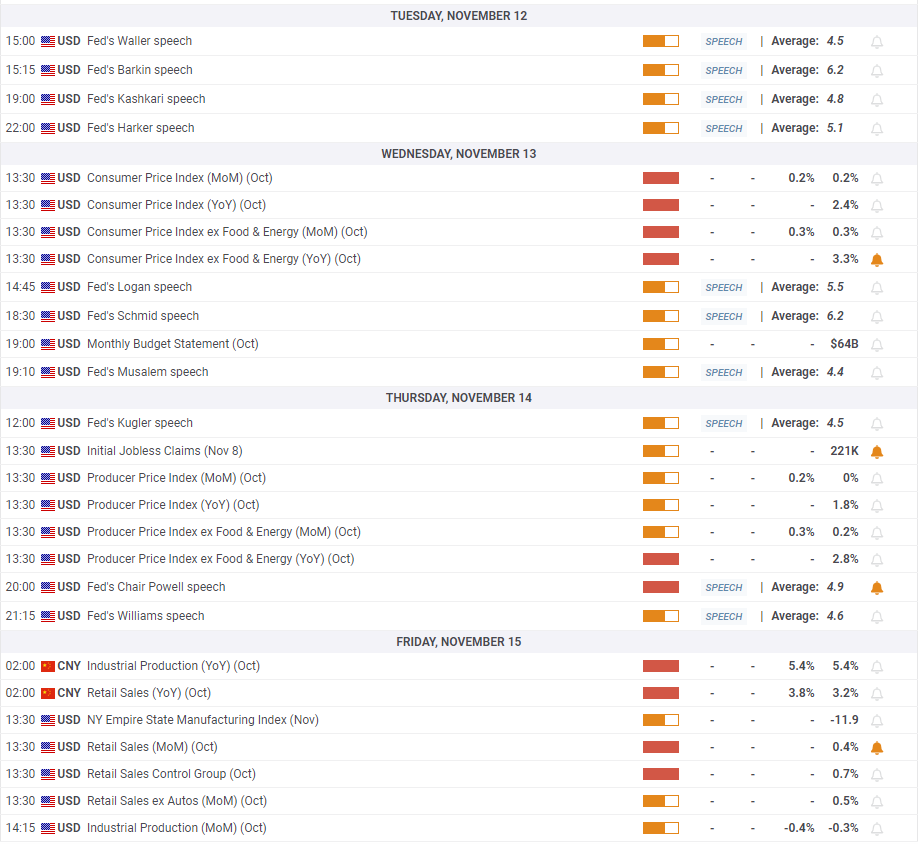

- Los datos de inflación de octubre de EE.UU. y los comentarios de los responsables de la Fed serán seguidos de cerca la próxima semana.

El Oro (XAU/USD) se vio bajo una fuerte presión de venta y cayó por debajo de 2.700$ el miércoles, ya que los rendimientos de los bonos del Tesoro de EE.UU. se dispararon tras la victoria de Donald Trump en las elecciones presidenciales de EE.UU. Los datos de inflación de EE.UU. y las palabras de la Fed la próxima semana podrían ofrecer nuevas perspectivas sobre si el Oro podrá sacudirse la presión bajista.

El Oro sufre grandes pérdidas por la victoria de Trump

El Oro comenzó la semana de manera tranquila y registró pequeñas ganancias el lunes y martes, ya que los mercados se abstuvieron de tomar grandes posiciones antes de los eventos clave de riesgo de la semana.

Durante las horas de negociación asiáticas del miércoles, el Dólar estadounidense (USD) comenzó a ganar fuerza frente a sus rivales y provocó que el XAU/USD se dirigiera al sur. Las noticias de que Donald Trump recuperaba los estados clave de Georgia y Carolina del Norte desencadenaron un repunte en los rendimientos de los bonos del Tesoro de EE.UU., lo que pesó aún más sobre el precio del Oro. En la sesión europea temprana, los medios de comunicación comenzaron a declarar a Pensilvania para Trump, un estado clave que se consideraba la única oportunidad de Kamala Harris para cambiar el resultado de las elecciones, confirmando prácticamente al ganador. Los republicanos también obtuvieron la mayoría en el Senado y parecían estar en camino de tomar el control de la Cámara, impulsando otra etapa al alza en los rendimientos de EE.UU. y el USD. El Oro rompió por debajo de 2.700$ y cayó un 3% en un día, registrando su mayor pérdida diaria del año.

La reacción inicial a la victoria de Trump sugiere que los mercados esperan que sus políticas propuestas allanen el camino para una economía estadounidense de alto octanaje, lo que podría dificultar el trabajo de la Reserva Federal (Fed) para controlar la inflación y hacer que el banco central de EE.UU. reevalúe la estrategia de relajación de la política monetaria en el futuro.

Los datos de China mostraron el jueves temprano que las exportaciones aumentaron un 12.7% en términos de USD en base anual en octubre, mientras que las importaciones disminuyeron un 2.3% en el mismo período. Como resultado, el superávit comercial de China se amplió a 95.27 mil millones de dólares desde 81.71 mil millones de dólares en septiembre. El Oro logró encontrar un punto de apoyo después de estos datos, pero luchó por reunir impulso de recuperación, con los inversores centrando su atención en los anuncios de política de la Fed.

La Fed anunció el jueves que redujo la tasa de política en 25 puntos básicos (pbs) al rango de 4.5%-4.75% tras la reunión de noviembre, como se esperaba. En su declaración de política, la Fed dijo que los riesgos para el mercado laboral y la inflación estaban "aproximadamente equilibrados", repitiendo el lenguaje de su declaración de septiembre. En la conferencia de prensa posterior a la reunión, el presidente de la Fed, Jerome Powell, se abstuvo de insinuar si podrían optar por otro recorte de 25 pbs en diciembre. Powell agregó que los resultados de las elecciones presidenciales no tendrán efecto en la política monetaria a corto plazo. Tras el repunte del miércoles, el rendimiento de los bonos del Tesoro de EE.UU. a 10 años perdió casi un 2.5% el jueves y ayudó al Oro a recuperar una parte de su caída semanal.

Los inversores en Oro esperan las palabras de la Fed y el informe de inflación de EE.UU.

Los mercados bursátiles en EE.UU. permanecerán abiertos el Día de los Veteranos el lunes, pero los mercados de bonos estarán cerrados, limitando la volatilidad del mercado al comienzo de la próxima semana.

El miércoles, la Oficina de Estadísticas Laborales de EE.UU. (BLS) publicará los datos del Índice de Precios al Consumo (IPC) de octubre. Los inversores esperan que el IPC y el IPC subyacente, que excluye los precios volátiles de los alimentos y la energía, aumenten un 0.2% y un 0.3%, respectivamente, en términos mensuales. En caso de que el IPC subyacente aumente a un ritmo más suave de lo previsto, el USD podría debilitarse frente a sus rivales con la reacción inmediata. Por otro lado, un aumento del 0.3% o mayor en el IPC subyacente mensual podría dificultar que el XAU/USD se mantenga firme.

Mientras tanto, los participantes del mercado escrutarán los comentarios de los responsables de la Fed ahora que el período de silencio ha terminado. La herramienta FedWatch del CME muestra que los mercados están valorando en torno a un 70% la posibilidad de otro recorte de tasas de 25 pbs en diciembre. Si los funcionarios de la Fed adoptan un tono más cauteloso sobre una mayor relajación de la política, citando los posibles efectos inflacionarios de las políticas de Trump, los rendimientos de los bonos del Tesoro de EE.UU. podrían comenzar a subir y pesar sobre el XAU/USD.

Perspectiva técnica del Oro

Después de caer por debajo del límite inferior del canal de regresión ascendente que viene desde junio, el Oro encontró soporte y volvió a entrar en este canal. El indicador del Índice de Fuerza Relativa (RSI) en el gráfico diario, sin embargo, no logró subir después de recuperarse a 50, reflejando la vacilación de los compradores.

A la baja, la zona de soporte clave parece haberse formado en 2.680$-2.675$, donde se encuentran el retroceso de Fibonacci del 23.6% de la tendencia alcista y el límite inferior del canal ascendente, antes de la media móvil simple (SMA) de 50 días en 2.640$. Un cierre diario por debajo de este soporte podría abrir la puerta a otra etapa a la baja hacia 2.600$.

Mirando al norte, la primera resistencia podría observarse en 2.720$ (SMA de 20 días). En caso de que el XAU/USD convierta ese nivel en soporte, los compradores técnicos podrían tomar acción. En este escenario, 2.760$ (punto medio del canal ascendente) podría verse como el próximo obstáculo antes de 2.790$ (máximo histórico).

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: Los bajistas siguen teniendo el control

El EUR/USD se debilitó aún más y alcanzó nuevos mínimos anuales cerca de 1.0460. El Dólar estadounidense subió con fuerza y alcanzó máximos anuales. La atención de los mercados estará en las próximas lecturas de los PMI preliminares.

GBP/USD Pronóstico: La Libra esterlina se vuelve frágil mientras se mantiene la resistencia clave

El GBP/USD cotiza ligeramente por debajo de 1.2650 durante la mañana europea del jueves. La Libra esterlina no logró beneficiarse de los datos de inflación del Reino Unido en octubre, que fueron más fuertes de lo previsto.

USD/JPY Previsión del Precio: Amplía el movimiento en rango antes del IPC de Japón el viernes

El par USD/JPY tiene dificultades para capitalizar el movimiento alcista del día anterior hasta un nuevo máximo semanal y se encuentra con nuevas ventas el jueves, aunque permanece confinado en un rango familiar.

Alarma global: ¿Beneficio para el oro?

Cuando a mediados de la sesión americana del miércoles llegó la noticia de que Ucrania había atacado a Rusia con misiles de producción europeo, cundió la alarma en los mercados. El Oro, que venía insinuando una recuperación, estalló al alza.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.