- El Oro recuperó su tracción después de caer por debajo de 2.500$ a principios de la semana.

- La perspectiva técnica a corto plazo sugiere que los vendedores se mantienen al margen.

- Los datos del Índice de Precios al Consumidor (IPC) de agosto de EE.UU. destacan en el calendario de la próxima semana.

Después de mantenerse bajo una modesta presión bajista en la primera mitad de la semana, el Oro (XAU/USD) se benefició de la caída de los rendimientos de los bonos del Tesoro de EE.UU. y recuperó los 2.500$. Los datos de inflación de agosto de EE.UU. podrían impulsar el próximo movimiento direccional en el metal precioso.

Los compradores de Oro continúan defendiendo 2.500$

El Oro pasó el primer día de la semana fluctuando en un rango ajustado ya que las condiciones de negociación se redujeron con los mercados financieros de EE.UU. permaneciendo cerrados en observancia del feriado del Día del Trabajo.

Los principales índices de Wall Street cayeron bruscamente después del fin de semana de tres días el martes, permitiendo que el Dólar estadounidense (USD) ganara fuerza y causando que el XAU/USD cayera por debajo de 2.500 $. El miércoles, el USD estuvo bajo presión vendedora después de que los datos publicados por la Oficina de Estadísticas Laborales de EE.UU. (BLS) mostraran que el número de ofertas de trabajo en el último día hábil de julio se situó en 7,67 millones, por debajo de los 7,9 millones de junio y por debajo de la expectativa del mercado de 8,1 millones.

Cuando el Oro se recuperó por encima del nivel clave de 2.500$ a principios del jueves, los vendedores técnicos tomaron acción y ayudaron al metal amarillo a extender su recuperación. En la sesión americana, el Automatic Data Processing (ADP) informó que el empleo en el sector privado aumentó en 99.000 en agosto. Esta lectura siguió al aumento de 111.000 (revisado desde 122.000) registrado en julio y no cumplió con la expectativa del mercado de 145.000 por un amplio margen. El rendimiento del bono del Tesoro estadounidense a 10 años cayó hacia el 3,7% y allanó el camino para otro tramo al alza en el XAU/USD.

El viernes, la BLS anunció que las Nóminas no Agrícolas aumentaron en 142.000 en agosto, quedando por debajo de la previsión del mercado de 160.000. Además, el aumento de julio de 114.000 se revisó a la baja a 89.000. Otros detalles del informe de empleo mostraron que la Tasa de Desempleo bajó al 4,2%, como se esperaba. A medida que el rendimiento del bono del Tesoro estadounidense a 10 años extendió su caída semanal y cayó por debajo del 3,7% después de estas lecturas, el Oro mantuvo su posición de cara al fin de semana.

Los inversores en Oro esperan los datos de inflación de EE.UU.

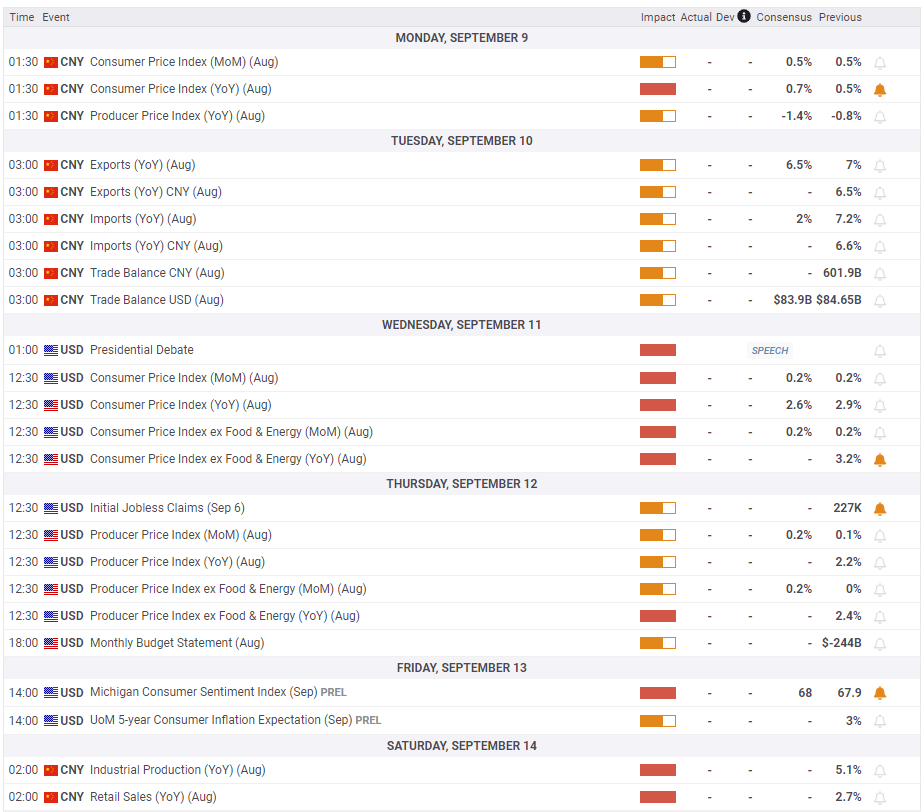

Los datos de la Balanza Comercial de China podrían desencadenar una reacción en el Oro durante las horas de negociación asiáticas del martes. En caso de que el superávit comercial de China se amplíe notablemente en agosto, la reacción inmediata podría ayudar al Oro a extenderse al alza porque China es el mayor consumidor de Oro del mundo. Por otro lado, los inversores podrían preocuparse por las perspectivas de demanda del Oro y hacer que el precio gire hacia el sur a corto plazo si el superávit comercial se reduce.

El miércoles, los datos del Índice de Precios al Consumidor (IPC) de agosto de EE.UU. serán observados de cerca por los participantes del mercado. En términos mensuales, se prevé que el IPC y el IPC subyacente, que excluye los precios volátiles de los alimentos y la energía, aumenten un 0,2%. En caso de que el IPC subyacente aumente un 0,4% o más, los rendimientos de los bonos del Tesoro de EE.UU. podrían rebotar y hacer que el Oro pierda su posición. Por otro lado, una lectura en o por debajo de la previsión del mercado podría dificultar que el USD atraiga a los inversores y ayudar al XAU/USD a subir.

El jueves, el Banco Central Europeo (BCE) anunciará decisiones de política monetaria. Aunque es poco probable que este evento tenga un impacto directo en la valoración del Oro, podría influir en la valoración del USD. Una sorpresa moderada del BCE podría permitir que el USD capture salidas de capital del Euro y limite el alza del XAU/USD.

Evaluando la posición actual del mercado en el Oro, "nuestra lectura sobre la dinámica de posicionamiento ya está en niveles extremos que históricamente han marcado puntos de inflexión significativos en los mercados de Oro," dijo Daniel Ghali, Estratega Senior de Commodities de TD Securities, en un informe. "El posicionamiento de los fondos macro está ahora en niveles solo vistos durante el referéndum del Brexit en 2016, la narrativa de 'QE encubierto' en 2019, o en el pánico máximo de la crisis de Covid-19 en marzo de 2020. Esta vez, los mercados físicos ya se han desvanecido, mientras que también vemos extremos en las posiciones de los comerciantes de Shanghái junto con los seguidores de tendencias de CTA. Los riesgos a la baja son más potentes," agregó Ghali.

Perspectiva técnica del Oro

El sesgo alcista permanece sin cambios a corto plazo, con el indicador del Índice de Fuerza Relativa (RSI) en el gráfico diario manteniéndose cerca de 60 y el Oro cotizando dentro de la mitad superior del canal de regresión ascendente desde principios de marzo.

El soporte inmediato se encuentra en 2.500$ (media móvil simple (SMA) de 20 días, punto medio del canal de regresión ascendente). Si el Oro cae por debajo de este nivel y lo confirma como resistencia, 2.440$ (SMA de 50 días) podría verse como el siguiente soporte antes de 2.400$ (límite inferior del canal ascendente).

Al alza, la primera resistencia se encuentra en 2.530$ (nivel estático). Una vez que el Oro supere este obstáculo, podría apuntar al límite superior del canal ascendente en 2.600$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico Anual del Precio del Dólar estadounidense: ¿Rey por más tiempo?

El Dólar estadounidense se encamina a registrar ganancias decentes en 2024. La versión Trump 2.0 debería ser un soporte para un USD fuerte en 2025. La Reserva Federal ralentizará el ritmo de su ciclo de flexibilización el próximo año.

GBP/USD Pronóstico: La Libra podría renovar mínimos de varios meses

El GBP/USD cotiza en un estrecho rango cerca de 1.2500 en la sesión europea del viernes.

Pronóstico Anual del USD/JPY: Los operadores se preparan para un 2025 turbulento debido a la divergencia de tasas de interés, Trump y Corea del Norte

La incertidumbre política está lista para agitar este par de divisas, reflejando un duelo de monedas refugio.

Cinco datos fundamentales de la semana: La Fed domina la última semana completa de negociación del año

Se acerca la Navidad, pero hay una alta probabilidad de una acción de precios salvaje antes de que comience la temporada navideña.

Deflactor de inflación: ¿Más ganancias para el Dólar?

El Dólar extiende sus ganancias en todos los frentes después de un jueves que lo mostró sumamente sólido.