- El anuncio de la Reserva Federal lidera las reuniones de bancos centrales, junto al BoE y el BoJ.

- Una serie de importantes publicaciones de datos de EE.UU. culmina con las Nóminas no Agrícolas del viernes.

- Las tensiones en el Medio Oriente actúan como un comodín en el caluroso verano.

¿Hora de unas vacaciones de verano? Aún no, ya que esta semana promete ser muy intensa en los mercados financieros. Tres decisiones de bancos centrales y los datos de empleo en EE.UU., que están ganando importancia a medida que la inflación se desvanece, completan una agenda repleta. Fuera de los eventos normales, el Medio Oriente vuelve a estar en el centro de atención.

1) Frontera Israel-Líbano en el punto de mira tras el ataque mortal del fin de semana

Un proyectil que probablemente disparó Hezbolá desde Líbano dejó 12 civiles israelíes muertos. El fuego entre la milicia chiita e Israel ha estado dentro de unos límites desde que estalló la guerra en octubre de 2023, pero este ataque ha supuesto una salida de control.

El mundo está observando la represalia de Israel y lo que Hezbolá hará después. EE.UU., Francia y otros países están tratando de calmar la situación, mientras los mercados ya han visto esta película antes: las tensiones van y vienen.

En caso de que la escalada se mantenga limitada, los inversores probablemente seguirán centrándose en la economía global. Sin embargo, siempre existe el riesgo de que las hostilidades se amplíen significativamente. En tal escenario, el Oro, el Dólar estadounidense y el Franco suizo se beneficiarían, mientras que las acciones sufrirían.

2) Ofertas de empleo JOLTs en la mira de la Fed

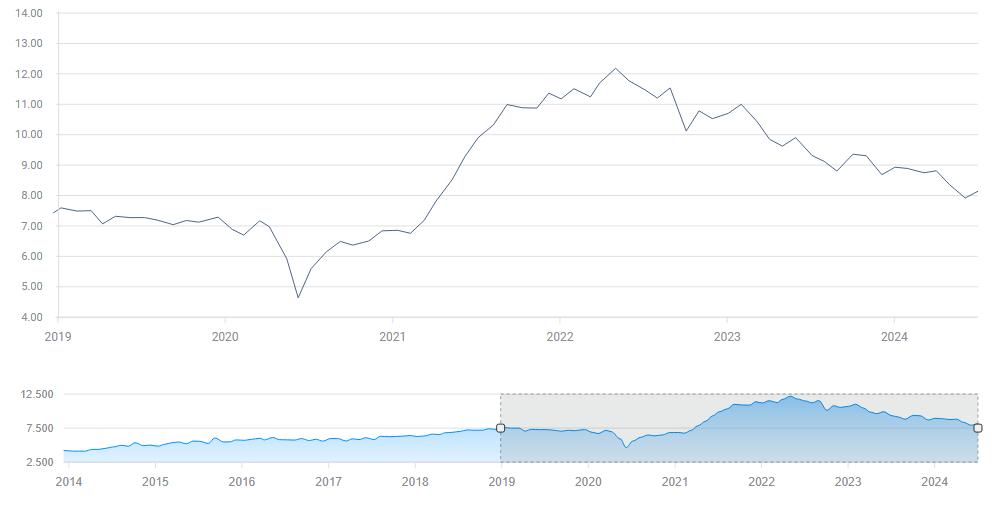

Las ofertas de empleo JOLTs aumentaron en mayo a 8,14 millones desde 7,92 millones en abril, poniendo fin a una racha de descensos. ¿Está aumentando la contratación nuevamente?

JOLTs de EE.UU. Fuente: FXStreet

Aparte del titular, el nivel de renuncias es de interés. Cuando las personas se sienten seguras sobre sus perspectivas profesionales, dejan sus trabajos con más frecuencia, mientras que un mercado laboral frío significa que las personas se aferran a sus puestos.

3) Los halcones del BoJ pueden regresar a sus nidos

Miércoles, durante la sesión asiática. Es hora de acabar con la especulación: el USD/JPY bajó 1.000 pips en un momento, impulsado principalmente por la idea de que el Banco de Japón (BoJ) publicaría una visión de línea dura en su decisión sobre tasas. Ha llegado el momento, y espero que el gobernador Kazuo Ueda y sus colegas adopten un enfoque más cauteloso.

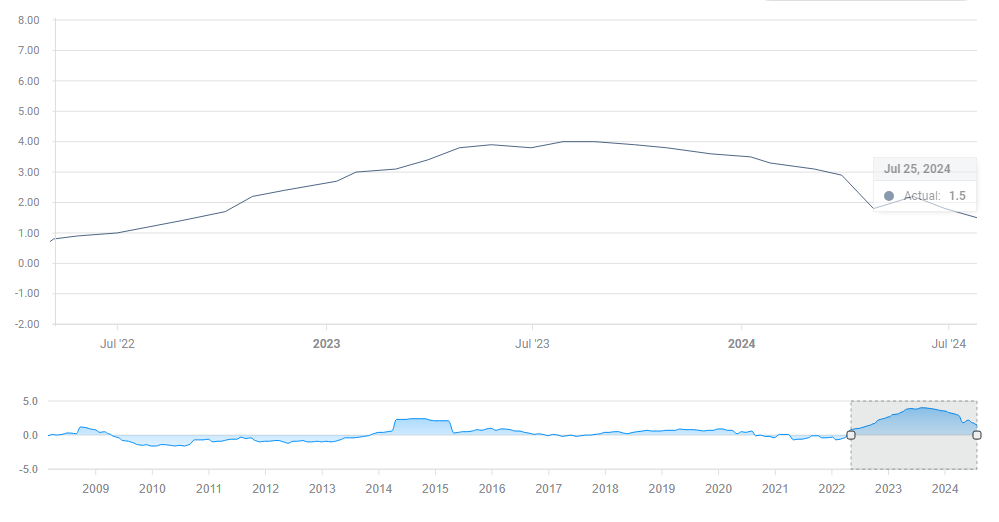

Aunque las tasas de interés son del 0% en Japón, la inflación se ha estado enfriando, al menos en la región capital de Tokio:

IPC subyacente de Tokio. Fuente: FXStreet.

Las fuerzas globales desinflacionarias adicionales pueden eventualmente llegar a las costas de Japón. Los funcionarios pueden conformarse con una mayor reducción de su programa de compra de bonos en lugar de insinuar subidas de tasas.

La moneda japonesa sufrirá si este análisis es correcto, enviando todas las cruces del Yen al alza.

4) Los empleos privados de ADP pueden desencadenar una oportunidad contraria

Miércoles, 12:15 GMT. El mayor proveedor de nóminas de Estados Unidos tiene información sobre el mercado laboral, aunque las cifras que publica no siempre se correlacionan con las Nóminas no Agrícolas oficiales. No obstante, la publicación mueve los mercados.

Después de que ADP mostrara un aumento de 150.000 empleos en junio, el calendario económico apunta a un aumento de 166.000 en julio. Eso seguiría pintando un panorama de aterrizaje suave en el que la economía se enfría gradualmente sin sufrir una recesión.

Un salto de 200.000 empleos o más impulsaría el Dólar estadounidense y perjudicaría al Oro, mientras que cifras alrededor de 100.000 o menos harían lo contrario.

Pero hay una mayor probabilidad de una sorpresa menor. Las cifras cercanas a las estimaciones probablemente serían de corta duración, proporcionando una oportunidad para revertir el movimiento inicial. Es esencial tener en cuenta que la Fed anuncia su decisión más tarde en el día, manteniendo los rangos ajustados.

5) Se espera que Jerome Powellabra de par en par la puerta a recortes en las tasas de la Fed en septiembre

Miércoles, 18:00 GMT, conferencia de prensa a las 18:30 GMT. ¿Decisión previa al recorte? Eso es lo que esperan los mercados de la Reserva Federal. La inflación en EE.UU. se ha estado enfriando en el segundo trimestre, dando a la Fed más confianza para recortar las tasas. Aunque no sucederá ahora, es probable que el presidente de la Fed, Jerome Powell, y sus colegas señalen que un movimiento en septiembre está sobre la mesa.

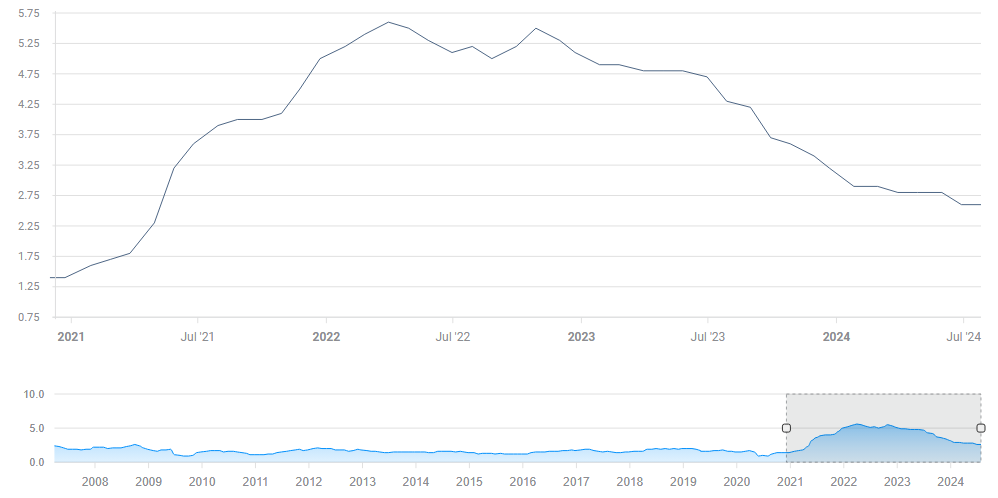

La inflación subyacente del PCE de EE.UU. está casi en el objetivo:

PCE subyacente. Fuente: FXStreet

Los mercados están valorando dos recortes en 2024, con el primero en septiembre. Simplemente no oponiéndose a tales expectativas, Powell estaría dando su visto bueno a tal movimiento. Es probable que la declaración consista en una pequeña insinuación hacia un recorte.

Más allá del próximo movimiento, que depende en gran medida de la inflación, los comentarios sobre el empleo son muy importantes. Powell ha estado hablando cada vez más sobre la "debilidad inesperada" en el mercado laboral como una razón para recortar las tasas antes. Cuanto más mencione los empleos en su conferencia de prensa, mayores serán las expectativas de más recortes este año.

Es esencial notar que la Fed no proporciona nuevas previsiones en esta reunión, lo que significa más énfasis en las comunicaciones verbales del banco.

Un tono sólido sobre la inflación impulsaría el Oro y las acciones y pesaría sobre el Dólar estadounidense, mientras que decir que el banco necesita más "confianza" en el aumento de los precios haría lo contrario.

El escenario óptimo para las acciones en cuanto al mercado laboral sería la estabilidad. Las preocupaciones sobre la contratación podrían causar cierta alarma en los mercados. Además, si la Fed eventualmente reduce las tasas debido al aumento del desempleo, el Dólar estadounidense subiría por los flujos de refugio seguro.

6) El BoE podría realizar un "recorte moderado" en el Súper Jueves

Jueves, 11:00 GMT, conferencia de prensa a las 11:30 GMT. El recorte de tasas está aquí: la inflación del Reino Unido está alrededor del 2%, el objetivo del Banco de Inglaterra (BoE). Y no es demasiado pronto, ya que el desempleo está alejado de los niveles mínimos, mostrando que la economía se está enfriando.

IPC del Reino Unido. Fuente: FXStreet

IPC del Reino Unido. Fuente: FXStreet

Sin embargo, los miembros del Comité de Política Monetaria (MPC) del banco son independientes, y podrían sorprender dejando las tasas sin cambios. En tal caso, la Libra esterlina se dispararía.

Asumiendo un recorte al 5%, las Minutas de la Reunión del Comité de Política Monetaria entrarían en juego de inmediato. ¿Cuántos miembros votaron por un recorte? Una minoría vocal de línea dura equivaldría a un "recorte de línea dura": una señal de que los próximos recortes de tasas están lejos de estar garantizados.

Además, el BoE publica su Informe de Política Monetaria (MPR) trimestral, que incluye previsiones de crecimiento e inflación. Una visión optimista de la economía apoyaría a la Libra esterlina, mientras que una sombría la golpearía.

La decisión del BoE está destinada a causar olas más allá de la Libra, sacudiendo también al Euro y manteniendo a los mercados alerta menos de 24 horas después de la decisión de la Fed.

7) Las Nóminas no Agrícolas prometen fuegos artificiales antes del fin de semana

Viernes, 12:30 GMT. Las Nóminas no Agrícolas (NFP) han sido relegadas en los últimos años por el informe del Índice de Precios al Consumidor (IPC) ya que la inflación tomó el centro del escenario. Sin embargo, a medida que la inflación se enfría y la Fed habla sobre el mercado laboral, el NFP vuelve a ganar terreno como un motor principal.

La tasa de desempleo ha subido al 4.1%, pero EE.UU. sigue ganando empleos. Después de reportar 206.000 nuevos puestos en junio, los economistas esperan 185.000 en julio. En los últimos años, los datos desafiaron las expectativas en la mayoría de los meses. ¿Ocurrirá de nuevo?

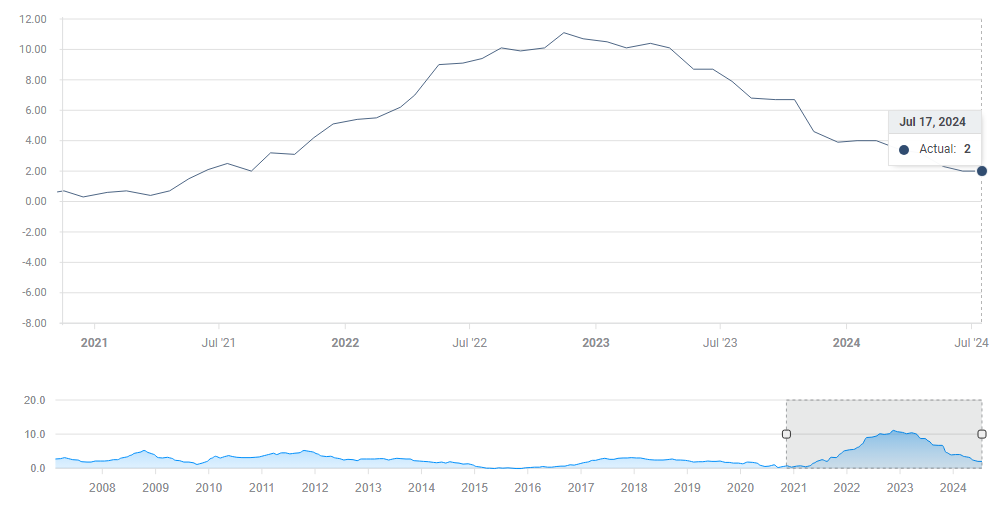

Aparte de las ganancias de empleo principales, se observará la tasa de desempleo, particularmente si sube del 4.1% y desencadena la Regla de Sahm. El indicador desarrollado por la reconocida economista Claudia Sahm dice que cuando el promedio móvil de tres meses de la tasa de desempleo sube un 0,50% o más en relación con el mínimo de los promedios de tres meses de los 12 meses anteriores, una recesión es inminente.

El indicador de la Regla de Sahm se situó en 0,43% en junio, justo por debajo del 0,50%.

Indicador de Recesión de la Regla de Sahm. Fuente: FXStreet.

Se espera que los salarios suban un 0,3% mensual en julio, lo mismo que en junio. Siguen siendo importantes, pero menos que antes, ya que la inflación es menos importante.

Reflexiones Finales

La semana en que acaba julio y comienza agosto está súper ocupada, incluso sin mencionar los flujos de fin de mes, por lo que la acción del precio podría ser errática. Opere con cuidado.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: ¿Se avecina una caída al mínimo de 2023 cerca de 1.0450?

El EUR/USD alcanzó nuevos mínimos anuales en la región de 1.0550 el miércoles. Los datos de inflación de EE.UU. mostraron que el IPC general aumentó en octubre. La recuperación del Dólar estadounidense se mantuvo sin cambios y se acerca a los máximos de 2024.

GBP/USD Pronóstico: Caídas a 1.2700, ignorando los comentarios de línea dura del Banco de Inglaterra

El GBP/USD extiende las pérdidas, rompiendo por debajo de la SMA de 200 días, con un potencial de caída adicional.

El USD/JPY retrocede desde máximos de tres meses tras el aumento de la inflación de los precios de fábrica en Japón

Los precios más altos podrían traducirse en una inflación más amplia y llevar al BoJ a subir las tasas de interés, fortaleciendo el JPY.

Cómo operar la decisión de la Fed tras la victoria de Trump

Los inversores han valorado un recorte de 25 puntos básicos. La reacción del USD dependerá de la capacidad de la Fed para sorprender a los inversores.

Cinco datos fundamentales: Foco en las consecuencias de las elecciones de EE.UU., la inflación y un oportuno discurso de Powell

Los datos de inflación y ventas minoristas de EE.UU. mostrarán la salud de la economía estadounidense.