Perspectiva

El factor crítico hoy no es el rendimiento económico relativo, sino más bien los diferenciales de rendimiento de los bonos y la reaparición algo peculiar de los vigilantes de bonos en EE.UU. Como hemos visto desde que la Fed emitió su "recorte de línea dura", el "más alto por más tiempo" ha empujado los rendimientos al norte y ha llevado al dólar con ellos.

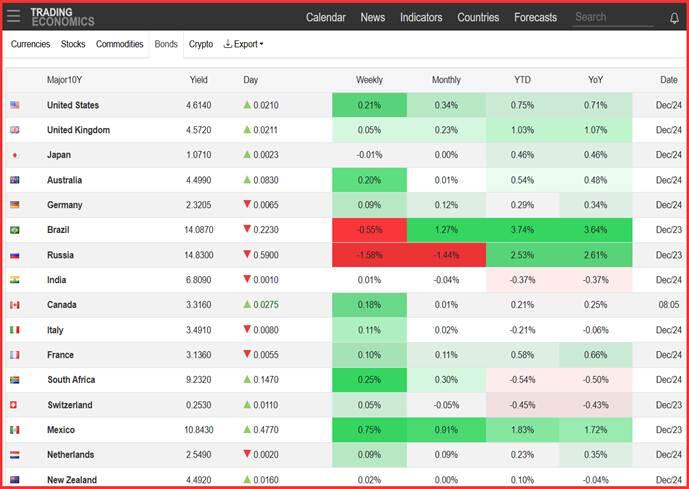

No es por ser grosero, pero las actas del Banco de la Reserva de Australia de anoche ya estaban desactualizadas. El RBA dijo que se estaba acercando a recortar las tasas, pero necesita datos que respalden la desaceleración de la inflación. Ahora que la Fed ha establecido su postura, el RBA y otros bancos centrales que quieren recortar pueden tener que reconsiderar el efecto en sus monedas. Vea la tabla útil de Trading Economics.

Cuando la Fed está recortando tasas—y lo dice en forma de la gráfica de puntos y otras previsiones—las tasas a más largo plazo también deberían caer. En cambio, vemos que los bonos estadounidenses a 2 y 10 años están en alza. Los analistas han sido tímidos al llamar a esta situación un caso de vigilantismo de bonos, pero eso es casi con certeza lo que es.

El término se atribuye al excelente Ed Yardeni y se remonta a la década de 1980. Entonces, el problema central era la inflación esperada, y sigue siendo el problema central hoy, incitado por un crecimiento del PIB más alto de lo que nadie había esperado. La Fed de Atlanta, por ejemplo, tiene un 3,1% para el cuarto trimestre.

Esta es la deducción no tan oculta de la pandilla de bonos sobre las políticas de Trump. Los aranceles por sí solos son inflacionarios. La partida de millones de trabajadores es inflacionaria, aunque tendemos a pensar que esto es otro muro fronterizo con México. Un artículo reciente del WSJ indica que Trump y el nuevo zar de la frontera ya están hablando de ello.

Los recortes de impuestos son inflacionarios si promueven un mayor gasto, aunque a nadie le importa mucho el precio de los yates.

Un segundo factor y no menos importante es el aumento esperado en el déficit federal que vendrá con los recortes de impuestos, incluso si no esperáramos también un mayor gasto.

Recuerde que la semana pasada, Pimco dijo que estaba reduciendo sus tenencias de bonos estadounidenses a favor del Reino Unido, Canadá y Australia—una protesta tangible contra la Fed por no reconocer las condiciones económicas, principalmente la inflación, y la irresponsabilidad fiscal.

Esto no es bueno para la reputación de la Fed, y podría convertirse en la causa célebre que impulse a Trump a deshacerse de Powell y/o hacer otros cambios en la Fed. También enfrentamos la posibilidad de que para el FOMC de marzo, veamos cuánto ha sido retórica y cuánto es real, y la Fed bien podría ser valiente y revisar el calendario de recortes de tasas a medida que vemos los aumentos de precios preventivos. Trump quiere tasas más bajas, pero la Fed puede no ser capaz de cumplir.

La antigua previsión del bono a 10 años al 4,65% ahora se considera demasiado baja. Algo por encima del 5% es más probable. Y recuerde la mención de ECR Research sobre aumentos de tasas en lugar de recortes. La probabilidad puede seguir siendo inferior al 50%, pero no es cero.

Previsión: El euro/dólar probablemente se quedará estancado hoy, mañana y el jueves debido a la reducción del mercado y/o el cierre por las vacaciones.

Vea el mini-gráfico de 60 minutos. Desde el máximo antes del anuncio de la Fed la semana pasada hasta el mínimo (1,0343), el euro ha retrocedido casi exactamente el 62% de Fibonacci. Los retrocesos de Fibonacci son tonterías supersticiosas, pero muchos, muchos son creyentes y las profecías autocumplidas abundan. Ayer tuvimos una caída a un mínimo intermedio, pero el estrechamiento de la banda B indica la disminución de la participación y/o una pérdida de convicción.

El rango es aproximadamente 1,0427-1,0383. Como se señaló ayer, nunca se sabe cuándo puede aparecer una sorpresa y golpearte en la cara. La complacencia a fin de año no es sabia. Recuerde que en 2020 tuvimos un gran cambio el primer día del nuevo año.

Dato Político: En el espíritu de la equidad, buscamos algunas cosas útiles que la presidencia de Trump podría traer. Hay solo unas pocas y no superan los aspectos negativos, pero aquí van, de todos modos.

Primero, la fanfarronería machista es desagradable y grosera con aliados como nuestro vecino Canadá y con Europa, pero podría ser útil cuando se trata de recuperar rehenes y lidiar con Rusia/Irán/Corea del Norte. ¿Es posible que pueda terminar la guerra en Ucrania?

Luego está el excéntrico Kennedy anti-científico, pero quiere eliminar productos químicos, incluidos pesticidas y conservantes, de los alimentos, y detener la publicidad de medicamentos en la televisión. Sí, por favor.

Además, es posible que la iniciativa de eficiencia funcione, al menos un poco. El público ha estado molesto durante mucho tiempo por el desperdicio y el exceso de regulación. Todos tienen una historia. La nuestra son las rampas para discapacitados en las cabañas de medición de agua de lluvia en los bosques remotos de Adirondack. El objetivo de 2 billones de dólares es ridículo y está a la par con la construcción del muro fronterizo y hacer que México pague por él, pero unos pocos miles de millones deberían ser factibles.

En el margen está la pequeña posibilidad de que el arruinado partido republicano se reconstruya como el partido que busca la rectitud fiscal. No pueden dejar que los demócratas tomen su única gran política, incluso si fue el demócrata Clinton y solo Clinton quien realmente redujo el déficit.

Reducir el "despertar", especialmente en las universidades y colegios de élite, es una buena idea. Nadie sabe cómo lograr esto, pero ha dañado a los demócratas en muchas elecciones. De manera similar, los hombres sin educación universitaria que votaron abrumadoramente por Trump descubrirán que no hace nada por ellos. Esto significa que los demócratas ganarán las elecciones de mitad de período y Trump será un pato cojo durante la segunda mitad de su administración.

Un editorial del NYT dice "Es abrumadoramente fuerte en algunas áreas y ruinosamente deficiente en otras". Podemos centrarnos en las cosas fuertes de vez en cuando.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico Anual del EUR/USD: La paridad parece probable en 2025 mientras se amplía la brecha entre las economías de EE.UU. y Europa

El enfoque de los bancos centrales sigue estando en la inflación, pero se espera que el crecimiento lidere el camino. El EUR/USD está en camino de probar la paridad en la primera mitad de 2025.

GBP/USD Pronóstico: La Libra se mantiene sin dirección por debajo de 1.2550

El GBP/USD se mueve lateralmente por debajo de 1.2550 en la mañana europea del martes.

Pronóstico del USD/JPY: Los alcistas no están dispuestos a rendirse en medio de la incertidumbre sobre la subida de tipos del BoJ

El USD/JPY se consolida en un rango por debajo de un techo de varios meses alcanzado la semana pasada.

Cinco datos fundamentales de la semana: La Fed domina la última semana completa de negociación del año

Se acerca la Navidad, pero hay una alta probabilidad de una acción de precios salvaje antes de que comience la temporada navideña.

Todo listo para un nuevo repunte del Dólar

La decisión de política monetaria de la Fed fue el catalizador que el Dólar necesitaba para borrar cualquier duda.