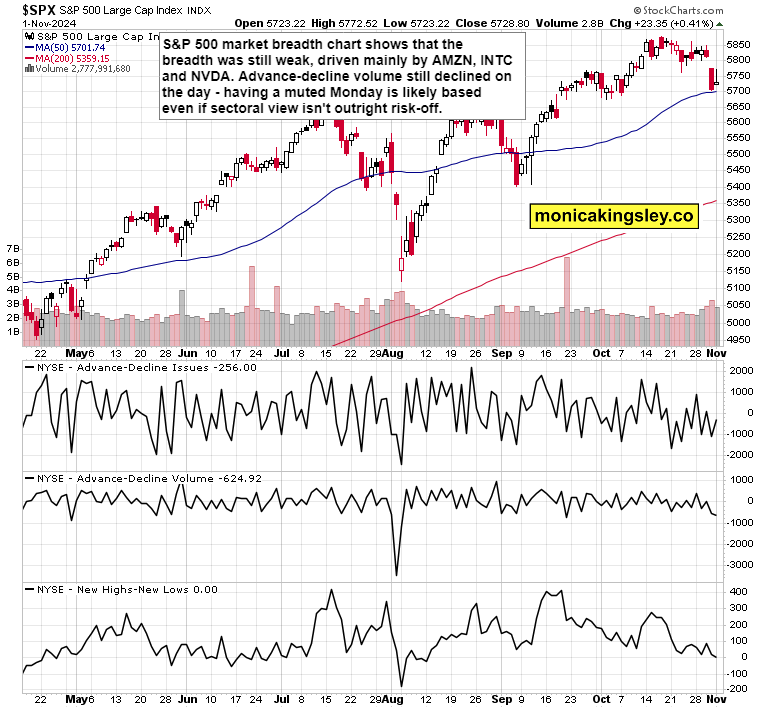

Las Nóminas no Agrícolas débiles se explicaron por el clima y también por las huelgas, haciendo que el S&P 500 subiera en línea con mis expectativas, ofreciendo grandes ganancias intradía tanto largas como cortas. La amplitud del mercado no es nada del otro mundo; aunque no es un riesgo total, dependió en gran medida de AMZN, INTC y NVDA, que contrarrestaron la caída de SMCI y la pobre orientación de AMD (un revés para la compañía en sí misma).

Aparte de la incertidumbre electoral (¿notaron cómo los metales preciosos se vendieron junto con los bonos? Un poco raro, pero predije que el oro y la plata bajarían antes del viernes). Tendremos el FOMC (después de un recorte de 50 pb en septiembre que predije, ahora tenemos en gran medida sorpresas económicas positivas aparte del mercado laboral y la manufactura; esta última tiene una baja participación en la economía de EE.UU., que es principalmente de servicios, y la primera puede usarse como una hoja de parra para no sorprender a los mercados y entregar los 25 pb que tienen el beneficio adicional de no decir "ups, nos asustamos en septiembre después de quedarnos dormidos en julio") y las ganancias de SMCI (sí, no hay EY esta vez).

Recortar cuando las políticas económicas aún no están establecidas, y por ejemplo, en los bonos, el impacto percibido de ambos candidatos diverge enormemente (Trump es visto como bajista para los bonos del Tesoro, Harris es tomada como alcista para los bonos del Tesoro), lo que por supuesto también decidiría el USD en este momento crucial.

La posición es un poco similar a la de antes del FOMC de septiembre: las tasas están subiendo mientras se espera un recorte de tasas. Las probabilidades actuales del 1% de que no haya recorte están subestimadas, son inexactas; eso es lo que nos está diciendo el mercado de bonos, independientemente del empinamiento y el aumento de la prima de plazo. Al mismo tiempo, no creo que la Fed quiera arriesgarse a decepcionar las demandas del mercado.

S&P 500 y Nasdaq

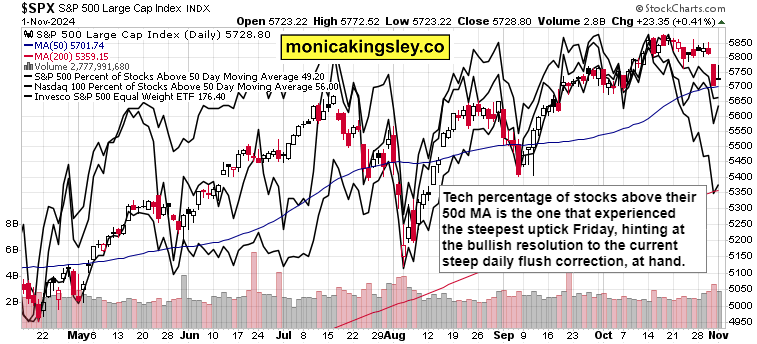

El S&P 500 aún no estaba listo para mantener las ganancias intradía; esperaba que los bajistas siguieran siendo la parte más fuerte al cierre. Y realmente no hubo compras antes del cierre. Los vendedores siguen teniendo el control, y a pesar de todas las expectativas de recorte de tasas, XLRE está disminuyendo junto con XLU. Aparte de las tres acciones mencionadas en la introducción (la fortaleza de NVDA parece un poco sospechosa a la luz de los problemas de SMCI; aún no se han planteado preguntas difíciles), realmente no hay liderazgo, solo muchas vulnerabilidades.

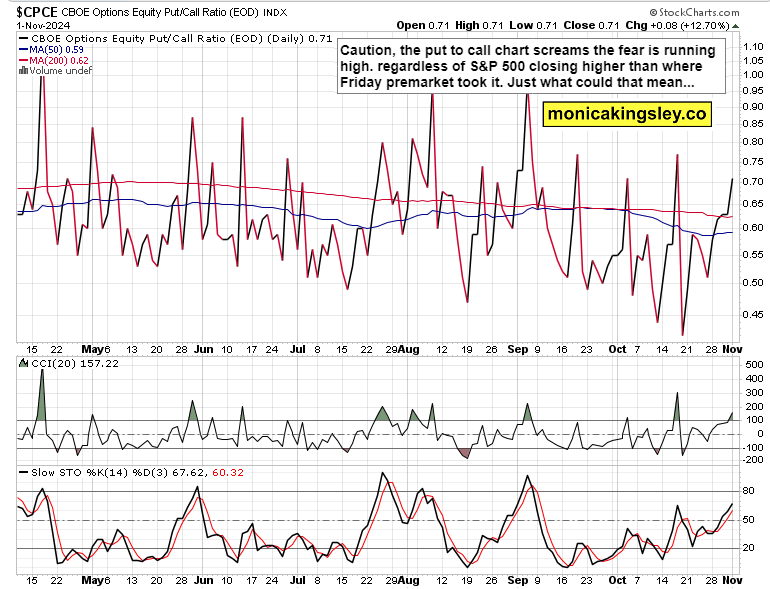

Este no es el momento de jugar a ser héroe con una resolución electoral con un sesgo largo extremo; es demasiado arriesgado a principios de la semana, es mejor proceder con nuestras ganancias cortas aseguradas mientras la amplitud del mercado disminuye (¿alguien dijo divergencia bajista?) mientras el índice se ha estado moviendo en un rango estrecho sin nuevos máximos, es una clara señal de advertencia.

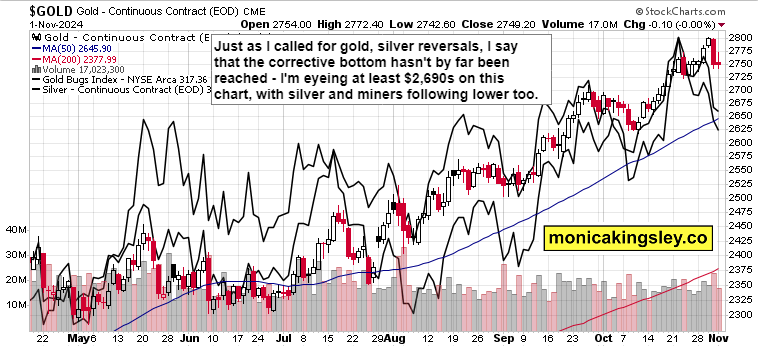

Oro, plata y mineras

La caída previa a las elecciones podría continuar y alcanzar el objetivo dado rápidamente; por supuesto, la geopolítica puede revertir ese movimiento muy rápido, pero romper los 2.730 $ e ir por el soporte horizontal dado, es más probable que la última caída sea única. Si recuerdan la volatilidad del oro en 2016 por el resultado de las elecciones que tomó por sorpresa a la corriente principal, tenemos mucho que esperar en la semana que viene. Prefiero esperar una nueva oportunidad larga que forzar una corta aquí, aunque probablemente sería exitosa (esto es análogo a mi pensamiento sobre las acciones).

El cobre está subiendo después de basarse durante tanto tiempo alrededor de 4,35 $, y favorezco que su movimiento al alza continúe lentamente.

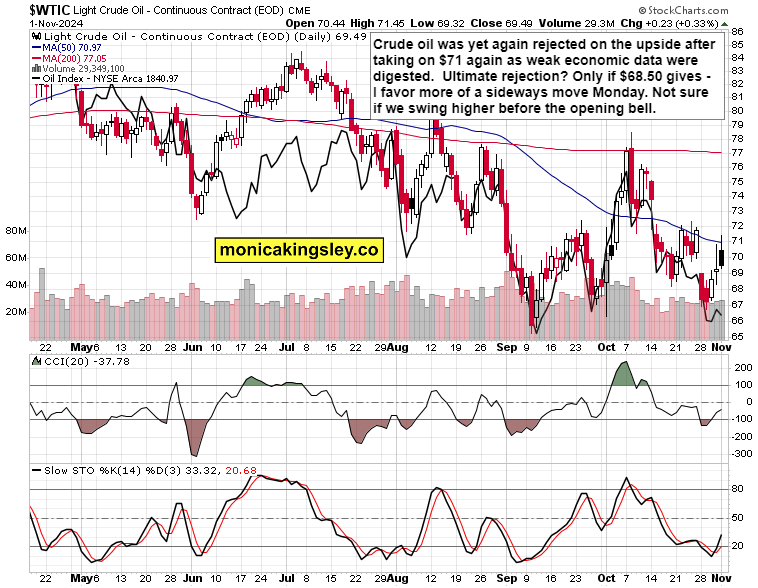

Petróleo crudo

El petróleo crudo está dando señales contradictorias; favorecí a los compradores hasta el viernes, y apenas cerraron al alza, con una vela de reversión de aspecto desagradable. Esta es una llamada de menor confianza que respecto a los metales preciosos que permanecen bajo presión por ahora, pero favorezco que el petróleo se base con una tendencia alcista aquí.

Todos los ensayos, investigaciones e información representan análisis y opiniones de Monica Kingsley que se basan en los datos disponibles y más recientes. A pesar de una cuidadosa investigación y mejores esfuerzos, puede resultar incorrecto y estar sujeto a cambios con o sin previo aviso. Monica Kingsley no garantiza la exactitud o exhaustividad de los datos o la información reportada. Su contenido tiene fines educativos y no debe considerarse como un consejo ni interpretarse como una recomendación de ningún tipo. Los futuros, acciones y opciones son instrumentos financieros que no son adecuados para todos los inversores. Tenga en cuenta que invierte bajo su propio riesgo. Monica Kingsley no es una asesora de valores registrada. Al leer sus escritos, usted acepta que ella no será responsable de las decisiones que tome. Invertir, comerciar y especular en los mercados financieros puede implicar un alto riesgo de pérdida. Monica Kingsley puede tener una posición corta o larga en cualquier valor, incluidos los mencionados en sus escritos, y puede realizar compras y/o ventas adicionales de esos valores sin previo aviso.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del EUR/USD: El primer obstáculo se encuentra en 1.0930

El EUR/USD aceleró el ritmo y subió a máximos de tres semanas cerca de 1.0915. Toda la atención sigue centrada en las cruciales elecciones de EE.UU. el martes. El Dólar estadounidense cedió parte del repunte de octubre, probando mínimos de dos semanas.

GBP/USD Pronóstico: La Libra tiene dificultades para mantenerse por encima del nivel técnico clave

El GBP/USD cotiza en territorio positivo por encima de 1.2950 el lunes.

USD/JPY rebota y se acerca a 153.00 tras los datos alentadores de EE.UU.

El par se consolida cerca de los máximos con todas las miradas puestas en el informe del NFP.

Tres datos fundamentales de la semana: Elecciones inciertas en Estados Unidos, el BoE y la Fed prometen días de altibajos

¿Harris o Trump? El mundo está ansioso por conocer el resultado de la votación del 5 de noviembre.

¿Qué implica para las acciones el resultado de las elecciones presidenciales de EE.UU.?

Realmente no hay suficientes datos para decir con certeza qué presidente de qué partido es mejor para el mercado.

-638662728079407231.png)