El presidente de la Reserva Federal, Jerome Powell, explica la decisión de reducir el rango objetivo de los Fondos Federales (FFTR) en 25 puntos básicos hasta 4.50%-4.75% tras la reunión de noviembre y responde preguntas durante la conferencia de prensa posterior.

Citas clave

La Fed dio otro paso en la reducción de la restricción de la política.

El mercado laboral sigue siendo sólido.

La inflación ha disminuido sustancialmente.

Sigo confiando en que con la recalibración de la postura, la inflación bajará sosteniblemente al 2%.

La tasa de desempleo ha disminuido en los últimos 3 meses, sigue siendo baja.

A corto plazo, las elecciones no tendrán efecto en la decisión de política.

La economía es difícil de prever más allá del corto plazo.

No sé el momento ni el contenido de los cambios de política.

Veremos dónde se estabilizan las tasas de los bonos, es demasiado pronto para decir dónde.

Parece que los movimientos en las tasas de los bonos no se deben principalmente a mayores expectativas de inflación.

Las tasas de los bonos reflejan expectativas de crecimiento.

Algunos de los riesgos a la baja para la economía han disminuido.

Tomaremos una decisión sobre las tasas cuando lleguemos a diciembre.

Estamos tratando de navegar entre movernos demasiado rápido y movernos demasiado lento.

Estamos en el camino hacia una postura más neutral.

Hemos ganado confianza en que la inflación se dirige hacia el 2%.

No queremos dar mucha orientación a futuro.

Hay una cantidad considerable de incertidumbre.

Decir 'más avances' sugiere que estamos estableciendo una prueba.

El punto es encontrar el ritmo adecuado, necesitamos encontrarlo sobre la marcha.

La política sigue siendo restrictiva.

No necesitamos más enfriamiento en el mercado laboral para alcanzar el objetivo de inflación.

La decisión de hoy es otro paso en el proceso de recalibración.

Estamos preparados para ajustar las evaluaciones del ritmo y el destino de las tasas.

Si el mercado laboral se deteriora, podríamos movernos más rápido.

Esperamos que haya altibajos en la inflación.

En general, se ve progreso en la inflación.

El mercado laboral no es una fuente de presiones inflacionarias.

Uno o dos meses de malos datos sobre la inflación no cambiarán el proceso.

La forma correcta de encontrar la neutralidad es con cuidado.

A medida que la economía sigue siendo fuerte, podemos intentar navegar el camino intermedio entre dos riesgos.

La política está dirigida a mantener el mercado laboral en buen estado y a mantener el progreso en la inflación.

El crecimiento salarial ahora es consistente con una inflación del 2%, dada la productividad a este nivel.

No me iría si el presidente me pidiera que me fuera.

La trayectoria fiscal de EE.UU. es insostenible.

La economía y la política están en un muy buen lugar.

Existe el riesgo de que nos movamos demasiado rápido, para evitarlo hay que moverse con cuidado.

El otro riesgo es que nos movamos demasiado lento, y eso dice, no te quedes atrás.

Tratamos de estar en el medio, gestionar ambos riesgos.

Las expectativas generales de inflación son consistentes con una inflación del 2%.

Nuestra base es que moveremos gradualmente las tasas hacia la neutralidad.

El aumento de tasas no es nuestro plan.

Reacción del mercado

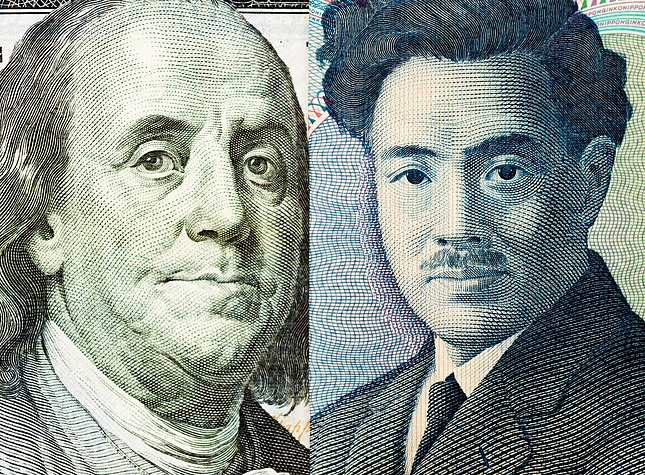

El Dólar estadounidense sigue en gran medida a la defensiva tras la decisión de la Fed de bajar sus tasas en 25 pb, como se anticipaba en gran medida. El Índice del Dólar estadounidense (DXY) revisita la región de 104.50, desvaneciendo parte del fuerte ascenso posterior a Trump hasta los límites de la barrera de 105.00 el día anterior.

Dólar estadounidense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas hoy. Dólar estadounidense fue la divisa más fuerte frente al Franco suizo.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.47% | -0.60% | -0.90% | -0.49% | -1.34% | -1.14% | -0.31% | |

| EUR | 0.47% | -0.13% | -0.41% | -0.02% | -0.87% | -0.66% | 0.16% | |

| GBP | 0.60% | 0.13% | -0.28% | 0.11% | -0.74% | -0.54% | 0.30% | |

| JPY | 0.90% | 0.41% | 0.28% | 0.40% | -0.46% | -0.31% | 0.59% | |

| CAD | 0.49% | 0.02% | -0.11% | -0.40% | -0.85% | -0.65% | 0.19% | |

| AUD | 1.34% | 0.87% | 0.74% | 0.46% | 0.85% | 0.21% | 1.06% | |

| NZD | 1.14% | 0.66% | 0.54% | 0.31% | 0.65% | -0.21% | 0.85% | |

| CHF | 0.31% | -0.16% | -0.30% | -0.59% | -0.19% | -1.06% | -0.85% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

Esta sección a continuación se publicó después de la decisión de la tasa de interés de la Reserva Federal a las 19:00 GMT.

En línea con las expectativas del mercado, la Reserva Federal redujo su rango objetivo de los Fondos Federales (FFTR) en 25 puntos básicos en su reunión del jueves. Esta decisión se produce después de un recorte de 50 puntos básicos en la reunión del 18 de septiembre.

En el comunicado, los responsables de la política observaron que el mercado laboral se ha "relajado en general" mientras la inflación continúa acercándose al objetivo del 2% de la Reserva Federal. A pesar de la baja tasa de desempleo, señalaron que "las condiciones del mercado laboral se han relajado en general".

La Fed indicó que los riesgos para el mercado laboral y la inflación estaban "aproximadamente equilibrados", repitiendo el lenguaje de su declaración de septiembre.

En un ligero ajuste, la nueva declaración describió la inflación como que ha "progresado" hacia el objetivo de la Fed, en lugar de la frase anterior "ha progresado más". La declaración destacó que el índice de precios de los gastos de consumo personal, excluyendo alimentos y energía, una medida clave de la inflación, ha mostrado poco cambio en los últimos tres meses, manteniendo una tasa anual de alrededor del 2.6% a partir de septiembre.

Esta sección a continuación se publicó como una vista previa de la decisión de la tasa de interés de la Reserva Federal a las 06:00 GMT.

- Se espera ampliamente que la Reserva Federal reduzca la tasa de política monetaria después de que Donald Trump ganara las elecciones presidenciales de EE.UU.

- Los comentarios del presidente de la Fed, Powell, podrían proporcionar pistas importantes sobre las perspectivas de las tasas.

- El repunte del Dólar estadounidense podría perder fuerza en caso de que la Fed deje la puerta abierta para otro recorte de tasas en diciembre.

La Reserva Federal de EE.UU. (Fed) anunciará las decisiones de política monetaria tras la reunión de política de noviembre el jueves, apenas dos días después de que Donald Trump fuera elegido como el 47º presidente de los Estados Unidos. Los participantes del mercado anticipan ampliamente que el banco central de EE.UU. reducirá la tasa de política en 25 puntos básicos (pb) hasta el rango de 4.5%-4.75%.

La herramienta CME FedWatch muestra que los inversores están descontando completamente un recorte de 25 pb, mientras que hay una probabilidad de casi el 70% de otra reducción de tasas en diciembre. El posicionamiento del mercado sugiere que el Dólar estadounidense (USD) enfrenta un riesgo bidireccional de cara al evento.

La victoria de Donald Trump en las elecciones presidenciales desencadenó un repunte en los rendimientos de los bonos del Tesoro de EE.UU. e impulsó al USD el miércoles. Además, los republicanos obtuvieron la mayoría en el Senado y parecían estar en camino de controlar la Cámara, allanando el camino para una implementación más rápida de las políticas.

Evaluando el resultado de las elecciones, "la barrida republicana hace que sea significativamente más fácil implementar la agenda política completa. Los riesgos están muy firmemente inclinados a la baja para el crecimiento económico de EE.UU. y global y al alza para la inflación de EE.UU.", dijeron los analistas de ABN Amro en un informe publicado recientemente.

"Mientras que la política de la Fed podría ser más estricta que nuestra línea base actual, el BCE podría recortar las tasas más rápido. La barrida republicana prepara el escenario para la divergencia de tasas entre EE.UU. y Europa. La paridad para el EUR/USD podría estar en juego", añadieron.

¿Cuándo anunciará la Fed su decisión sobre las tasas de interés y cómo podría afectar al EUR/USD?

La Reserva Federal de EE.UU. tiene previsto anunciar su decisión sobre las tasas de interés y publicar la declaración de política monetaria el jueves a las 19:00 GMT. Esto será seguido por la conferencia de prensa del presidente de la Fed, Jerome Powell, que comenzará a las 19:30 GMT.

Un recorte de tasas de 25 pb es poco probable que desencadene una reacción significativa del mercado porque esta decisión ya está descontada. Pero los inversores prestarán mucha atención a los comentarios del presidente Powell en la conferencia de prensa posterior a la reunión, que podrían ser más influyentes en el mercado.

En caso de que Powell deje la puerta abierta para un recorte adicional de 25 pb en diciembre, la reacción inmediata podría perjudicar al USD. Seguramente se le preguntará a Powell sobre el impacto potencial de las políticas propuestas por Trump en las expectativas de inflación y crecimiento. Es probable que el presidente se abstenga de comentar sobre estos temas y reitere el enfoque dependiente de los datos para la formulación de políticas, independientemente del ganador de las elecciones.

Si Powell expresa preocupaciones sobre el impacto potencial de los aranceles en las expectativas de inflación, esto podría ser visto como una señal de que el banco central de EE.UU. podría tomarse su tiempo para relajar aún más la política. En este escenario, el USD podría extender su repunte semanal y causar que el EUR/USD se deslice más abajo.

No obstante, es demasiado pronto para que los formuladores de políticas evalúen los posibles cambios en la política monetaria debido a las políticas propuestas durante el período de campaña. En diciembre, la Fed publicará el Resumen de Proyecciones revisado y esa publicación probablemente proporcionará información más útil sobre lo que los funcionarios esperan de la economía bajo la administración Trump.

Eren Sengezer, Analista Principal de la Sesión Europea en FXStreet, proporciona una perspectiva técnica a corto plazo para el EUR/USD:

"El EUR/USD sigue siendo técnicamente bajista tras la fuerte caída observada el miércoles. El indicador del Índice de Fuerza Relativa (RSI) en el gráfico diario se mantiene ligeramente por encima de 30, lo que sugiere que el par tiene más espacio a la baja antes de volverse técnicamente sobrevendido."

"A la baja, parece haberse formado un soporte estático en 1.0700 antes de 1.0600 (nivel estático de abril) y 1.0500 (nivel estático de octubre de 2023, nivel redondo). En caso de que el EUR/USD recupere impulso de recuperación con un tono moderado de la Fed, podría enfrentar una fuerte resistencia en 1.0870, donde se encuentra la media móvil simple (SMA) de 200 días. Los compradores técnicos podrían entrar en acción una vez que el par convierta ese nivel en soporte. En este escenario, la SMA de 100 días podría ser vista como el próximo obstáculo en 1.0940 antes de 1.1000 (nivel estático, nivel redondo)."

Indicador económico

Declaración de política monetaria de la Fed

Tras la decisión de tasa de interés de la Fed, el FOMC publica su declaración con respecto a la política monetaria. La declaración puede influir en la volatilidad de dólares y determinar la evolución a corto plazo, positivo o negativo. Un punto de vista optimista se considera como positiva o alcista para el dólar, mientras que una visión pesimista es considerado como algo negativo, o bajista.

Leer más.Última publicación: jue nov 07, 2024 19:00

Frecuencia: Irregular

Actual: -

Estimado: -

Previo: -

Fuente: Federal Reserve

Los tipos de interés FAQs

Las instituciones financieras cobran los tipos de interés sobre los préstamos a los prestatarios y los pagan como intereses a los ahorradores y depositantes. En ellos influyen los tipos básicos de interés, que fijan los bancos centrales en función de la evolución de la economía. Normalmente, los bancos centrales tienen el mandato de garantizar la estabilidad de los precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar los tipos básicos de interés, con el fin de estimular el crédito e impulsar la economía. Si la inflación aumenta sustancialmente por encima del 2%, el banco central suele subir los tipos de interés de los préstamos básicos para intentar reducir la inflación.

En general, unos tipos de interés más elevados contribuyen a reforzar la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de mantener Oro en lugar de invertir en un activo que devengue intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir y, como el Oro cotiza en dólares, el precio del Oro baja.

La tasa de los fondos federales es el tipo a un día al que los bancos estadounidenses se prestan entre sí. Es el tipo de interés oficial que suele fijar la Reserva Federal en sus reuniones del FOMC. Se fija en una horquilla, por ejemplo 4.75%-5.00%, aunque el límite superior (en este caso 5.00%) es la cifra citada.

Las expectativas del mercado sobre el tipo de interés de los fondos de la Reserva Federal son seguidas por la herramienta FedWatch del CME, que determina el comportamiento de muchos mercados financieros en previsión de futuras decisiones de política monetaria de la Reserva Federal.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

ÚLTIMAS NOTICIAS

Contenido recomendado

Pronóstico del Precio del EUR/USD: Los bajistas siguen teniendo el control

El EUR/USD se debilitó aún más y alcanzó nuevos mínimos anuales cerca de 1.0460. El Dólar estadounidense subió con fuerza y alcanzó máximos anuales. La atención de los mercados estará en las próximas lecturas de los PMI preliminares.

GBP/USD Pronóstico: La Libra esterlina se vuelve frágil mientras se mantiene la resistencia clave

El GBP/USD cotiza ligeramente por debajo de 1.2650 durante la mañana europea del jueves. La Libra esterlina no logró beneficiarse de los datos de inflación del Reino Unido en octubre, que fueron más fuertes de lo previsto.

USD/JPY Previsión del Precio: Amplía el movimiento en rango antes del IPC de Japón el viernes

El par USD/JPY tiene dificultades para capitalizar el movimiento alcista del día anterior hasta un nuevo máximo semanal y se encuentra con nuevas ventas el jueves, aunque permanece confinado en un rango familiar.

Pronóstico del Oro: El XAU/USD enfrenta un alza adicional en el corto plazo

Los precios del oro extendieron su marcha hacia el norte hasta la zona de 2.670$.

Pronóstico del Precio del Bitcoin: El BTC alcanza un máximo histórico por encima de 97.850$, a un paso de 100K$

El Bitcoin alcanzó un nuevo máximo histórico de 97.852$ el jueves, y el panorama técnico sugiere una posible continuación del repunte hasta los 100.000$. Los datos en cadena muestran que el actual mercado alcista del BTC se asemeja al de 2020.